את הפוסט הקודם סיימתי בשאלה על חברה שעומדת בקריטריונים הבאים.

- ממוצע התשואה על ההון שלה בעשור האחרון הוא מעל ל60%.

- תשואת דיבידנד ממוצעת בעשור האחרון היא מעל ל10%.

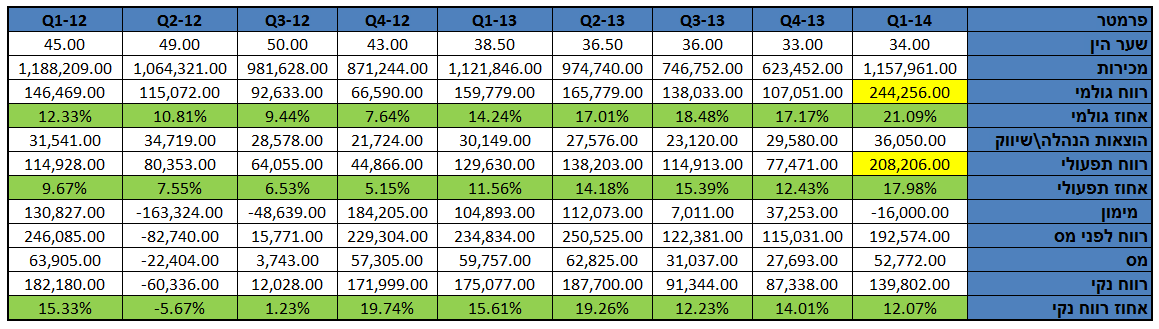

- הרווח התפעולי שהיא הציגה ברבעון האחרון (Q1-14) היה הגבוה ביותר מזה מספר שנים.

התשובה היא כאמור חברת דלק רכב ולמי שמשקיע בחברה אני מאמין שהיא היתה די ברורה, סה"כ, תודו שמדובר בתופעה חריגה – אחת כזו ששמים לב אליה. לעומת זאת, מי שלא נמנה על משקיעי החברה קרוב לודאי שלא יכול היה לדעת את התשובה מבלי להשתמש בסקרינרים למיניהם. ממש עד לאחרונה, אני השתייכתי לקבוצה השניה – אלה שלא מכירים ולא יודעים, והסיבה לכך מבחינתי היא די ברורה, חברת דלק רכב היא מבחינתי "ממותה" – כלומר חברה בעלת שווי שוק גבוה בהרבה מאלה שאני נוהג להשקיע בהן. כשאני למשל פותח סקרינר אני בדר"כ תוחם את גבולות שווי השוק ב10 מ' עד 500 מ' ולכן חברות כמו דלק רכב שנסחרות בשווי שוק של מעל 3 מיליארד ש"ח, LARGE CAP בסדר גודל מקומי, לא כלכך עניינו אותי בעבר. זה לא שלא הכרתי את החברה, בכל זאת מדובר על חברה די מוכרת בשוק הישראלי וגם לי כמו לכל ישראלי טיפוסי היתה פעם מאזדה (האמת שלי היו כבר 2) אבל רק בתחילת שנה שעברה התחלתי להסתכל על החברה בתור השקעה פוטנציאלית.

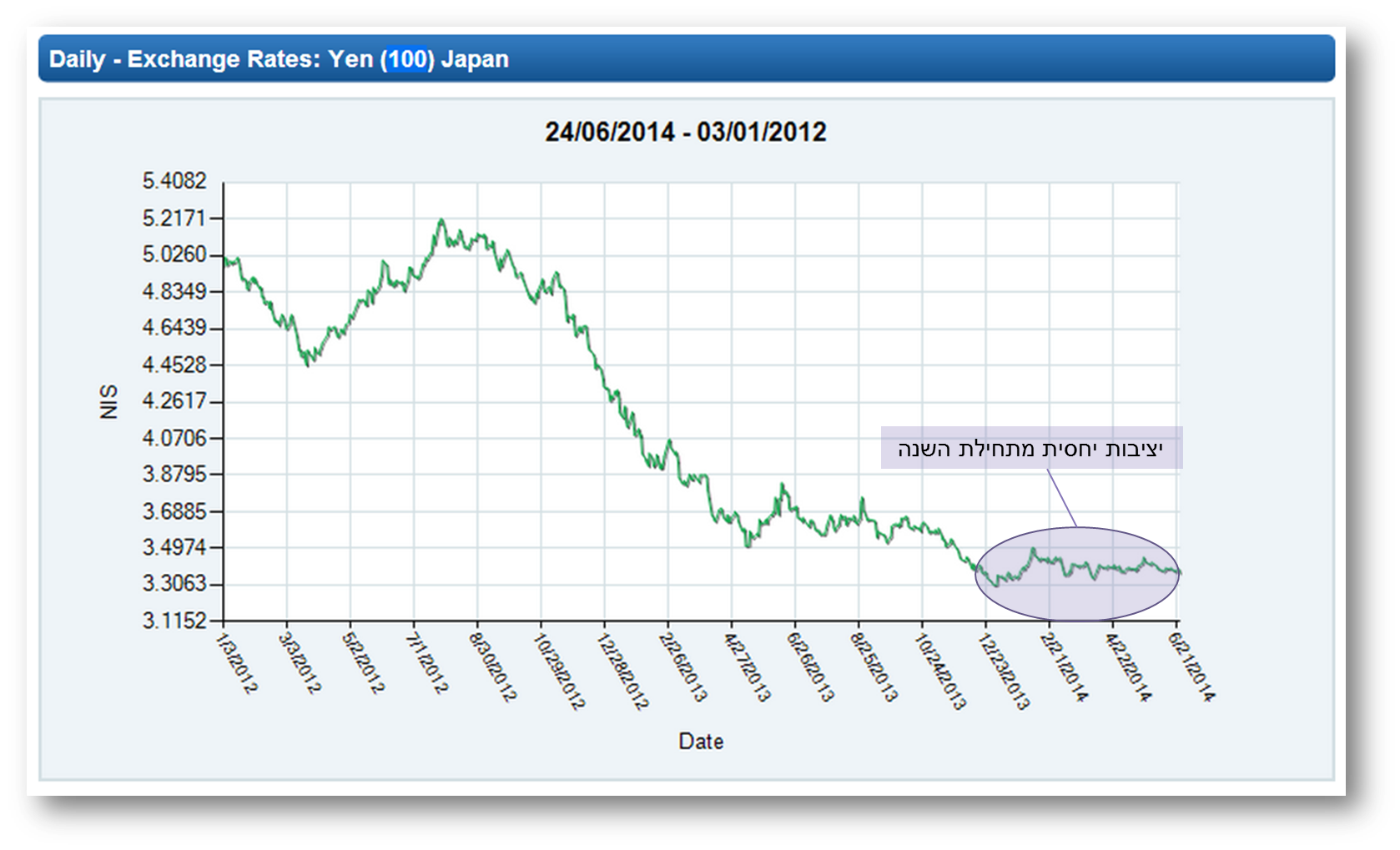

אם אני זוכר נכון, הכל התחיל בגלל הכתבה הבאה, באותה תקופה כבר הייתי די חשוף לשינויים שעברו על הכלכלה היפנית וההשפעה שלהם על שער הין, זה בעיקר בזכות העובדה שכל הסיפור דוסקס בהרחבה בבלוגיאדה המקומית כבר מספר חודשים קודם (קרדיט על הראשוניות מגיע למדידות מה-Buyside). לאחר קריאת הכתבה בכלכליסט, המחשבה הראשונה שלי היתה "איך אני עושה כסף מכל הסיפור הזה?", הנחת היסוד שלי היתה שאת הזדמנות הקנייה בדלק רכב כבר פספסתי ולכן לא ממש טרחתי לפתוח דוח ולעבור על הנתונים ובמקום זה מיד אצתי רצתי לחפש אילו מניות נוספות חשופות לין היפני. בהתחלה כמובן הלכתי על הברור מאליו – יבואניות רכב נוספות, חשבתי על טויוטה, הונדה וכו' אבל מיד גיליתי שהאחרונות לא נסחרות בבורסה, גם בקרסו יבואנית רנו וניסן נתקלתי – אמרתי וואלה, אולי מפה תבוא הישועה אבל כשפתחתי את הדוחות שלה גיליתי שלמרות שבמקור ניסן הוא מותג יפני לקרסו אין ולו שקל אחד של חוב שצמוד לין, בקיצור – יפנית יפנית אבל הרכבים באים מאירופה. לאחר מכן הרחבתי את החיפוש לתחומים נוספים אבל גם שם לא ממש מצאתי משהו מעניין ובסופו של דבר ירדתי מהעניין והסיפור נשכח. ככה המשיכה לה 2013, שער הין נותר לו נמוך ואפילו הוסיף לרדת ודלק רכב המשיכה להרוויח מהעניין והרבה. רק כדי לסבר את האוזן – כשליש מתוך הרווח לפני מס של החברה ב2013 שעמד 720 מ' הגיע מהכנסות מימון שרובן כאמור נבעו מהפיחות בשער הין היפני. איפה אני הייתי לכל אורך התקופה – בחוץ כמובן.

בניתוח לאחור, הסיבה שבגללה לא ממש התעמקתי בחברה ובסיטואציה לאורך כל 2013 ובעצם עד לאחרונה, היא די פשוטה – באינסטינקט שלי, רווחים שנובעים ממימון נתפסים באופן מיידי כמשהו חד פעמי ולא מייצג. כתוצאה מכך אני בדר"כ נוטה לנטרל אותם כאשר אני מחשב רווחיות מייצגת ולכן למרות שהרווחיות של דלק רכב היתה מרשימה חשבתי לעצמי שמתישהו שער הין יתייצב וכל הטוב הזה ייעלם כלא היה, חששתי כמובן שברגע שזה יקרה השורה התחתונה של החברה תפגע והמנייה תגיב בהתאם. באופן כללי, כשאני ניגש לתמחר חברות שאינן פיננסיות אני נוהג להסתכל על הרווחיות התפעולית כדי למצוא את כח הרווח המייצג, אם למשל נקח את שנת 2013 בה כאמור הכנסות המימון היו גבוהות במיוחד ונחשב את המכפיל התפעולי בניכוי מס נקבל 10~ וזאת לעומת מכפיל רווח נקי של 6~, אני כאמור בדר"כ מתייחס למספר הראשון כיותר מייצג ולכן ניתן להבין למה נותרתי על הקוים. אבל מה שהבנתי ממש לאחרונה זה שבמקרה הזה צורת ההסתכלות הזאת היתה שגויה – פשוט פיספסתי עובדה מאד פשוטה ובסיסית בכל הסיפור והיא שרווחי המימון שנבעו משינוי בשער החליפין של הין (כלומר רוב רווחי המימון) לא ייעלמו להם ברגע שהין יתייצב הם פשוט יעברו שורה בדוח ובמקום להופיע בשורת המימון, הם יעלו להם למעלה לשורת הרווח הגולמי ומשם יעשו את דרכם פחות או יותר בשלמותם למטה אל עבר הרווח תפעולי.

רק כדי לוודא שהעניין ברור אני אתן דוגמא פשטנית של העניין, לצורך הנוחות נניח שמכונית מאזדה ממוצעת עולה לחברה 1000 ין ושהיא משלמת עבורה באשראי של שלושה חודשים, אם בתחילת הרבעון החברה קנתה 1000 מכוניות בסופו היא תצטרך לשלם למאזדה 1,000,000 ין, כעת בואו ונניח שבמהלך הרבעון שער הין ירד ב10%. כשמגיע סוף הרבעון ואיתו הזמן לתשלום, החברה אכן מעבירה את אותם מיליון ין והעסקה נסגרת. כעת בואו נסתכל על זה שקלית, קודם נניח ששער החליפין ין שקל בתחילת הרבעון עומד על 50 ולכן כשהחברה קונה את 1000 המכוניות היא רושמת בספרים חוב של 50 מ' ש"ח (1,000,000 * 50) אבל כפי שכבר אמרנו עד סוף הרבעון הין ירד ב10% ולכן שער החליפין בזמן תשלום החוב יהיה 45 מה שיביא לכך שלמרות שהחוב הוא על סך כ50 מ' החברה תשלם ליפנים רק 45 מ' ואת שאר ה 5 מ' תרשום כרווח מימון.

כעת בואו נתקדם ונניח שברבעון שלאחר מכן הסיפור כולו חוזר על עצמו רק שהפעם שער הין נותר יציב לאורך כל הרבעון, במקרה הזה החברה אמנם לא תרשום הכנסות מימון של 5 מ' ש"ח כי שער הין לא השתנה אבל מצד שני היא תשלם רק 45 מ' ש"ח על אותן 1000 מכוניות מה שיביא את הרווח הגולמי לעלות ב5 מ' ביחס לרבעון הקודם ואת התפעולי לעלות בעקבותיו. הדבר המאד פשוט הזה הוא מה שפספסתי קודם לכן – בהנחה ששער הין ישאר על רמתו הנוכחית הכנסות המימון "החד פעמיות" האלה לא יעלמו, במקום זה הן יצבעו בצבע אחר של "ירידה בעלות הגלם" וימשיכו לעשות את דרכן אל שורת הרווח הגולמי בכל רבעון ורבעון בעתיד כל עוד ששער החליפין שומר על רמתו – לפחות באופן תיאורטי . המסקנה היא שלא מדובר פה באפקט חד פעמי ולכן שגיתי כאשר לא התחשבתי בהן לצורך חישוב הרווחיות המייצגת. מה שעזר לתובנה הזו לחלחל הוא הדוח האחרון של החברה (הרבעון הראשון 2014) שבו הציגה החברה שיא חדש ברווחיות הגולמית\תפעולית לפחות ביחס לשנים האחרונות (לאחר ששער הין לאורך הרבעון היה די יציב), אחרי זה כבר הגעתי למסקנה שהגיע הזמן לבדוק את החברה יותר לעומק. אבל לפני שנתחיל קצת נתונים:

על החברה בקצרה

החברה עוסקת ביבוא, הפצה ומכירה של כלי רכב, אביזרים וחלקי חילוף מתוצרת מאזדה ופורד וב.מ.וו בישראל. בנוסף לכך, הקבוצה מפעילה מרכז שירות (מוסך מרכזי) ללקוחותיה. כפי שמעיד על כך שמה – דלק רכב היתה בעבר בשליטתה של קבוצת דלק של יצחק תשובה אך ב2010 רכש מנכ"ל החברה גיל אגמון חלק מהמניות שהחזיקה הקבוצה ובכך הגיע ל 38% מהון המניות והפך בפועל לבעל השליטה בחברה תוך שהוא ממשיך לכהן בתפקיד המנכ"ל.

דלק רכב

- מחיר מניה: 3515

- שווי שוק: 3270 מ' ש"ח

- הון עצמי: 753 מ' ש"ח

- הון למאזן: 30%

- מכפיל הון: 4.34

- מכפיל רווח נקי (4 רבעונים אחרונים): 6.5

- תשואה על ההון (4 רבעונים אחרונים): 67%

* הנתונים הם נכון לתאריך הקנייה.

בעלי עניין:

- גיל אגמון: 37.5%

- קבוצת דלק: 24.2%

- מוסדיים: 8.7%

- ציבור: 30%

הטבלה הבאה מכילה את תוצאות הפעילות של החברה לאורך השנתיים האחרונות:

אז איך שומרים על ROE של 60% למשך כלכך הרבה זמן?

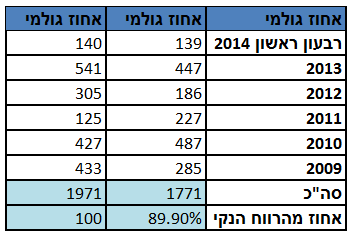

מכיוון שכבר בהתחלה ציינתי את ה-ROE החריג של החברה אני חייב להקדיש לו כמה מילים לפני שנתקדם. אז למי שלא מכיר את החברה ותהה לעצמו איך היא מצליחה לשמור על תשואה על ההון פנומנלית שכזו לאורך שנים התשובה היא די פשוטה, מרוויחים הרבה כסף ואז מחלקים את כולו בתור דיבידנד – תודו שזה פשוט לא ? ועכשיו ברצינות – בכל מה שנוגע לרווחיות של החברה אני אעסוק בהמשך אבל בשלב בזה בואו נסתכל על החלק של חלוקת הרווחים. אם בעבר כתבתי על חברות שדוגרות על מזומנים עד אין קץ – דלק רכב היא פשוט ההיפך הגמור והיא נוהגת לחלק בעקביות את הרווחים שלה למשקיעים. אם נוסיף לזה את העובדה שמדובר בעסק שההשקעות ההוניות הנדרשות בו הם שוליות (קונים, בונים או משפצים משהו פה ושם אבל לא יותר מדי) נקבל את פרת הדיבידנד המושלמת.

סגנון הקצאת ההון הזה הוא כנראה לא ממש מקרי, ב2010 כדי שיוכל לרכוש את החלק הנוסף (22%) מקבוצת דלק ולהפוך לבעל השליטה אגמון לקח הלוואה של כמיליארד ש"ח מהבנקים ומכיוון שחובות (בדר"כ) צריך להחזיר משיכת דיבידנדים היא בעצם הדרך היחידה לעשות זאת. לפי חישוב זריז מאז 2010 משך אגמון דיבידנדים של כ400 מ' ש"ח "בלבד" ולכן אני די בטוח שמדיניות הדיבידנד הזו לא הולכת להשתנות בקרוב. רק כדי לוודא שהתמונה ברורה ניתן לראות את הטבלה למטה שמסכמת את הסכומים שאותם חילקה החברה כדיבידנד אל מול הרווח הנקי ב5 השנים האחרונות (התעצלתי ללכת אחורה יותר), מהטבלה עולה ש90% מסך הרווחים בשנים האלה הגיעו לידי למשקיעים.

ישנם שני דברים חשובים נוספים שצריך לשים לב אליהם בהקשר הזה של ROE, הראשון הוא המינוף שנכון להיום עומד של 30% הון\למאזן, זה בטח לא נמוך אבל מצד שני אני חייב לומר שדי הופתעתי לטובה, סה"כ כשרואים חברה שמציגה תשואה על ההון של מעל 60% המחשבה הראשונה היא שהם בטח מינפו את עצמם לדעת ולכן 30% נראים לא כלכך רע. השאלה הנוספת שעולה בהקשר של שיטת הקצאת ההון הדי יחודית הזו היא שאלת הצמיחה שכן ידוע שכדי שחברות יוכלו לצמוח הם צריכות להשקיע חלק מרווחיהן בנכסים ומכיוון שבמקרה הזה החברה בוחרת שלא להשקיע כמעט בכלל באזור הזה צריך להבין אם זה מגיע על חשבון צמיחה עתידית. מבחינתי התשובה לשאלה הזו היא – כנראה שלא. הסיבה לכך היא נעוצה באופי הפעילות של החברה. כמו לרב החברות, גם לדלק רכב יש שתי מקורות צמיחה אפשריים, הראשון- גידול בעסקיה, כלומר מכירה של יותר רכבים והשני רכישה של פעילות נוספת (כפי שעשתה לפני כשנתיים עם רכישת קמור – יבואנית ב.מ.וו). מכיוון שפעילות החברה העיקרית מבוססת על ייבוא, ועל שימוש נרחב בהון חוזר (בעיקר אשראי ספקים) לצורכי מימון – המינוף תפעולי שלה הוא מאד גבוה, ולכן גם במקרה שהשנה עם ישראל יקנה פי שתיים יותר מאזדות מאשר קנה בשנה שעברה דלק רכב כנראה שלא תצטרך להשקיע פי שתיים ב-CAPEX כדי לתמוך בזה וכנראה שתצליח לעשות את זה בעלות שיורית נמוכה יחסית. בכל מה שנוגע לצמיחה לא אורגנית – פה כמובן שהיא תדרש להון נוסף אבל מכיוון שזאת החלטה אסטרטגית אני מאמין שהחברה תדע לעשות את ההתאמות הנדרשות (כמו למשל להקפיא לזמן מה את חלוקת הדיבידנד). בשורה התחתונה, כל עוד שלחברה אין ייעוד להון והיא מחלקת אותו למשקיעיה מבחינתי היא מנצלת אותו בדרך הטובה ביותר.

וכרגיל, איך מתמחרים את זה ?

כפי שזה נראה, התמחור של דלק רכב הוא בעצם משוואה בשלושה נעלמים. הנעלם הראשון הוא רמת המכירות המייצגת של החברה או אולי יותר נכון לומר – רמת המכירות הצפויה בשנים הקרובות. הנעלם השני הוא כמובן שער הין שכפי שכבר הבנו יש לו השפעה מכרעת על המרווח הגולמי\הוצאות המימון – גם פה כמובן מדובר על שער הין העתידי. והנעלם השלישי נוגע לאיכות החברה ולשאלת קיומו של חפיר כלכלי. מכל השלוש – השאלה האחרונה היא לדעתי המורכבת ביותר ולכן ברשותכם, אני אתחיל איתה.

איכות החברה – ויותר מעניין האם יש לה בכלל חפיר ?

אז האם מדובר פה בעסק מצוין ? תכל'ס, תודו שקצת מוזר לשאול את השאלה הזו בדיוק שתי פסקאות לאחר שדיברתי על ה-ROE המרשים של החברה, להרבה מאד משקיעים התשואה על ההון היא האינדיקציה הטובה ביותר לגבי איכות החברה – אבל בכל זאת צריכים לנסות ולהבין איך דלק רכב עושה את זה. נתחיל בהנהלה – גיל אגמון כאמור, הוא גם מנכ"ל החברה ובעל השליטה. לפחות לפי התקשורת אגמון הוא ללא ספק אחד המנהלים המוערכים ביותר בשוק הרכב הישראלי (אם לא המוערך ביותר). את הדרך שלו בחברה הוא התחיל כסוכן מכירות לפני כ25 שנה ומאז לא עזב אותה ולכן אין ספק שהוא מכיר את העסק הזה יותר טוב מכל אחד אחר והעובדה שהוא מחזיק המניות הגדול ביותר – עוזרת לאינטרסים שלו להיות קרובים (עד כמה שאפשר) לאלו של המחזיקים.

אבל שאלה חשובה יותר משאלת איכות ההנהלה היא שאלת קיומו של החפיר והאמת היא שזו השאלה שהכי התלבטתי לגביה בקשר להשקעה הזו. אם נסיק את התשובה לפי המכפיל שבו החברה נסחרת על רווחי 2013 די ברור שלפחות השוק חושב שהתשובה היא לא – אחרת קשה מאד להסביר את העובדה שהמכפיל שלה על 2013 עומד על 6~. גם אם נניח שהשנה האחרונה אינה מייצגת ונחשב את מכפיל הרווח לפי הרווח הנקי הממוצע של החברה בעשור האחרון (9~) כנראה שנגיע פחות או יותר לאותה מסקנה ולכן בכל מה שנוגע לשוק – נכון להיום נראה שהוא לא ממש מעריך שלדלק רכב יש חפיר. כעת נשאלת השאלה האם הוא צודק ?

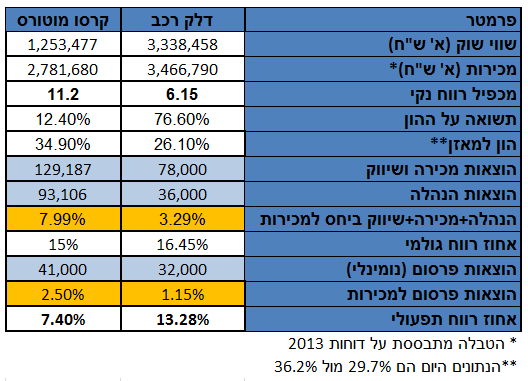

בנוגע לשאלה האחרונה, המחשבה הראשונית שלי היתה שכנראה שכן ושלדלק רכב או לצורך העניין לאף יבואנית רכב אחרת בארץ אין חפיר מהותי. חפיר, לפחות כך חשבתי אמור בסופו של דבר להתרגם ליכולת של החברה להעלות מחירים בלי לאבד יותר מדי ביזנס (אם בכלל). מבחר הרכבים שיש לנו בארץ והאופי של הצרכן הישראלי גרמו לי לחשוב שאין אף יבואן בארץ שיכול לעשות את זה– ולכן שמדובר בשוק נטול חפירים בהגדרה. אבל משהו במסקנה הזו לא כלכך הסתדר לי, ההנחה שלאף אחת מהיבואניות אין חפיר שווה בעצם לאמירה שלאף אחת אין ממש יתרון על פני השניה וזה לא נראה הגיוני, הרי איפשהו, חייבת להיות משמעות למותגים שהחברה מיבאת, לשירות שהיא נותנת למידת היעילות שלה ובכלל לאיך שהיא נתפסת בשוק. בנקודה הזו הדבר המתבקש הוא השוואה ליבואניות האחרות כדי לנסות ולמצוא את ההבדלים, אך כפי שכבר ציינתי קודם רק אחת מהן היא ציבורית ולכן נאלץ להסתפק רק באחת – חברת קרסו מוטורס. הטבלה הבאה מכילה מספר נתונים להשוואה בין שתי החברות.

הדבר הראשון שקופץ לעין מהטבלה שלמעלה הוא ההבדל במכפיל הרווח (טוב נו, שמתי אותו ב-Bold), המכפיל של קרסו הוא כמעט כפול מזה של דלק אבל בואו נשים את זה בצד. מה שיותר מעניין לצורך הדיון זו השורה האחרונה בטבלה. בכל הנוגע לרווח הגולמי היתרון של דלק רכב הוא לא די קטן, אבל כשבוחנים את השורה התחתונה בטבלה שמכילה את המרווח התפעולי ניתן לראות שההבדל כמעט כפול לטובת דלק רכב – שואלים את עצמכם למה ? התשובה היא מאד פשוטה, דלק רכב הרבה יותר יעילה וניתן לראות את זה בברור כאשר מסתכלים על שורות ההוצאות שנמצאות בטווח שבין הגולמי לתפעולי. נתחיל בהוצאות ההנהלה – כבר פה ניתן לראות את ההבדל התהומי בין שתי החברות כאשר הוצאות ההנהלה של קרסו גבוהות כמעט פי 3 מאלה של דלק. גם בהוצאות המכירה והשיווק ניתן לראות הבדל מהותי בין שתי החברות וגם פה לטובת דלק רכב. בנקודה הזו אני רוצה להזכיר לכם לשים לב לשורת המכירות, שם אפשר לראות שהמכירות של דלק רכב בעצם גבוהות בכ20% מאלה של קרסו ולמרות זה ההוצאות של קרסו גבוהות נומינלית מאלה של דלק רכב כאשר באופן יחסי מדובר על 3.3% אל מול 8%, כלומר לפחות ברמה התפעולית – דלק רכב יעילה ביותר מפי שתיים.

הנתון המעניין הבא שעשוי לקדם אותנו לעבר התשובה לשאלת החפיר נמצא בשורת הוצאות הפרסום. בענף הרכב הפרסום הוא חלק בלתי נפרד מההוצאות ולכן מעניין מאד לראות שביחס למכירותיה – דלק רכב משקיעה בפרסום פחות ממחצית הסכום שאותו מוציאה קרסו – 1.15% מול 2.5%. זה כבר מעניין לא ? דלק רכב מוכרת יותר רכבים למרות שהיא מפרסמת פחות וככל הנראה משתמשת בפחות כח אדם כדי לעשות את זה (מסקנה מתבקשת מניתוח ההבדל בהוצאות התפעול). המסקנה שלי מכל הסיפור הוא שככל הנראה בכל זאת יש דיפרנציאציה בענף הרכב גם בין היבואניות הגדולות ואם זה המצב זה כבר מתחיל להדיף ניחוחות של חפיר כלכלי לא ככה ? הרי אם מאזדה פורד וב.מ.וו של דלק רכב פחות או יותר מוכרים את עצמם ולכן דורשים פחות השקעה בכל מה שמסביב מסוכני מכירות ועד פרסומות זה כנראה בכל זאת מעיד על יתרון תחרותי שיש לחברה. בנקודה הזו ולפני שאתקדם ראוי לציין שלקרסו בנוסף לפעילות המקבילה לזו של דלק רכב יש גם פעילות משנית של ליסינג\השכרה שמהווה כ 20% מהכנסות החברה. העובדה הזו עלולה לעוות מעט את תוצאות ההשוואה (לא ברור לאיזה כוון) אבל כנראה שלא באופן משמעותי, אם נקח לדוגמא נתון כמו הוצאות פרסום, די ברור שהוא משוייך ברובו המכריע לפעילות מכירת הרכבים, בנוסף לכך העובדה ש20% מהמכירות של קרסו מגיעות מתחום הליסינג (כלומר ההכנסות מהפעילות המקבילה הן רק כ80% מהמכירות) רק מדגישה את העובדה שדלק רכב "עושה יותר עם פחות".

טוב, אז לאחר ההשוואה ההכמותית מול קרסו, הגיע הזמן לעבור לאלמנט איכותני יותר – המותגים שאותם מיבאת דלק רכב. לפני שאמשיך אני חייב להתוודות שאני ממש לא מתיימר להיות מומחה בכל מה שקשור לשוק הרכב בישראל ולכן אני לא מתכוון להרחיב בנושא יותר מדי. מה שאני כן מבין זה שנכון להיום החברה מחזיקה בשלושה מותגים מאד פופולריים בישראל (כל אחד בתחומו). קנייה של רכב, בדיוק כמו מוצר צריכה אחר נתונה להשפעות אופנתיות ולכן רמת הביקושים למותגים השונים נתונה לתנודתיות. אני בטוח שאם הייתי כותב את הפוסט הזה לפני מספר שנים לאף אחד לא היה שום ספק שלדלק רכב יש חפיר רציני ביותר, לאורך תקופה ארוכה מאזדה היתה פחות או יותר הבחירה הראשונה של כל ישראלי שני והובילה את מצעד המכירות בפער משמעותי. אז נכון שהמציאות השתנתה מאז, אבל האם השינוי עד כדי כך משמעותי ? אותה מאזדה שבשנים האחרונות איבדה את הבכורה כחביבת הישראלים היא עדיין שם מאד חזק ונמצאת היום במקום הרביעי בטבלת המסירות, פורד גם הוא מותג מאד פופולרי בארץ שסיים את 2013 במקום החמישי בטבלת המסירות למרות שלאחרונה נחלש קצת וכיום נמצא במקום התשיעי וגם לב.מ.וו יש את קהל היעד שלה. כפי שהזכרתי קודם מדובר בשוק מוטה אופנה וכשמגיעים המוצרים החדשים בדר"כ באים גם הקונים – אם נכנס לרזולוציות גבוהות יותר נגלה שמאזדה השיקה לפני קצת יותר מחצי שנה את דגם ה-3 החדש שאם לשפוט לפי העבר (והעיצוב המגניב – לפחות לטעמי) הולך להיות מאד פופולרי בסגמנט המשפחתיות כשלאחרונה מתחילים לראות יותר ממנו על הכבישים יחד עם ה6 החדשה והCX-5 הפופולרית, בנוסף לזה ב-2015 צפויה גם פורד להשיק את הפוקוס החדשה ואני נוטה להאמין שזה יעזור להחזיר גם את המותג הזה למקום גבוה יותר בטבלת המסירות.

אחת הדוגמאות הקלאסיות כאשר מדובר על חפירים היא יצרנית האופנועים הארלי דייוידסון. לפני מספר שנים, באסיפה השנתית של ברקשייר באומהה אמר עליה וורן באפט את המשפט הבא "Any company that gets its customers to tattoo ads on their chests can't be all bad" אז נכון שגם אם אני אסתובב במשך כל אוגוסט לאורך חופי ישראל כנראה שאני לא אמצא אנשים עם קעקוע של מזדה לאנטיס על החזה, מצד שני אחרי כל השנים הארוכות האלה של שליטה בשוק אני די בטוח שיש לא מעט אנשים שנאמנים למותג הזה ולא יחליפו אותו כלכך מהר. לדוגמא – בחיפוש קצר שעשיתי ברשת מצאתי את הכתבה הזו מ2013 שמדברת על כך שמאזדה היא המותג המבוקש ביותר בשוק היד שנייה.

שער הין – לאן ?

שער החליפין של הין הוא כאמור אחד משני המשתנים שיקבעו את רמת הרווחים של החברה בהמשך. מה יהיה עם הין ? כמובן שלא ניתן לדעת בוודאות, ולכן איך שלא נסתכל על העניין, מאחורי ההשקעה הזו יש בהחלט אלמנט ספקולטיבי. אבל אם בכל זאת הייתי צריך להמר ולחבוש לרגע את כובע אנליסט המאקרו כנראה שהייתי אומר שהרמה הנוכחית של המטבע is here to stay, לכל הפחות לטווח הבינוני. שינזו אבה – ראש ממשלת יפן ממשיך להפגין נחישות בכל מה שקשור לנסיונות שלו לעורר את הכלכלה היפנית ולפי כל הסימנים תוכנית התמריצים שלו לא עומדת להסתיים בקרוב. בנוסף לזה ממעקב אחר שער המטבע היפני, ניתן לראות שהירידה שהוא חווה לאורך השנתיים האחרונות מאד התמתנה לה בחצי השנה ונראה שהאזור שבו הוא נמצא כעת מהווה סוג של נקודת שווי משקל. אם בכל זאת הייתי צריך לבחור כיוון כנראה שהייתי הולך עם הקונצנזוס שמדבר על המשך שחיקה איטית בשער המטבע, הנה לדוגמא החבר'ה ב-CITI ו-JPM מדברים על שער 110-107 (דולר-ין) עד סוף השנה (היום -102) כלומר אזור 31-32 ׁ(שקל ל1000 ין).

אז לאחר שחשפתי בפניכם את היותי אנליסט מאקרו בארון, אני חייב לסייג והלזכיר לכולנו למי נתנה התחזית. הנה עוד ציטוט שאני מאד אוהב הפעם של נילס בוהר – וזה הולך ככה "..Prediction is very difficult, especially about the future" וכמו תמיד – זו הדרך שלי לומר לכם שצריך לקחת את כל התחזיות, בעיקר את שלי, בערבון מוגבל. על אחת כמה וכמה כשמדובר בנושא דינאמי ומורכב כמו שערי מטבע. מצד שני, שער הין הוא משתנה מרכזי ברעיון ההשקעה הזה ולכן בשלב הזה וכדי שנוכל להתקדם נראה לי שהאופציה הכי טובה היא להתייחס לשער הנוכחי כאל קבוע (שזה בדיוק מה שאני עושה כשאני מנתח כל חברה אחרת) ולהניח שהוא לא ישתנה בצורה משמעותית בטווח הקצר\בינוני.

שורת המכירות

עד לפני מספר שנים מאזדה היתה הרכב הפופולרי ביותר, בשנים האלה דלק רכב הובילה את טבלת מסירות הרכב כאשר מאזדה לבדה היתה אחראית למעל ל20% מכמות המכוניות שנמכרו בישראל מדי שנה, אך מאז, לא מעט השתנה ובשנים האחרונות נתח השוק של דלק רכב היה במגמת ירידה. ב2010 החברה עוד מכרה מעל ל40 אלף רכבים אך ב2011-2012 המספרים ירדו ל33-34 אלף וב2013 החברה כבר מכרה 25 אלף. כעת נשאלת השאלה מה יהיה עם המכירות בעתיד, כלומר האם השחיקה בכמות הרכבים הנמכרת תימשך או שהיא נעצרה ואולי אפילו תתהפך כך שבהמשך נראה שיפור בכמויות הנמכרות. מכיוון שמדובר בשוק שמושפע מלא מעט מגמות (אופנתיות, כלכליות, תחרות וכו') קשה מאד לקבוע בוודאות לאן ילכו הדברים אבל התחושה שלי היא שכבר ראינו את סופה של הירידה ולכן אני מאמין שאת 2014 החברה תסיים לפחות עם מכירות של סביב ה25 אלף רכבים.

כחלק מעבודת הרגליים שעשיתי בנוגע לחברה החלטתי ללכת ולבקר בסוכנות של מאזדה בתל אביב, כמי שכבר עשה בעבר שתי קדנציות לסיניג על הדגמים הקודמים של המאזדה 3 רציתי לקבל תחושה לגבי החדשה. האמת היא ממש הופתעתי לטובה, את העיצוב הבאמת מרשים כבר הזכרתי – אני מאמין שמי שאוהב את המראה הספורטיבי יותר יסכים איתי שמדובר ברכב הכי יפה בקטגוריה, אבל מה שהרשים אותי אפילו יותר היתה רמת הגימור והאבזור הפנימי, גם פה אני חושב שהחברה מעמידה רף גבוה מאד למתחרים בעיקר במה שנוגע לדגם הבסיסי יותר – אלו שהולכים לשוק הליסינג. מסך מגע משולב דיבורית, מצלמה אחורית, בקרת שיוט והחלפת הילוכים מההגה ועוד הרבה מאד פיצ'רים נחמדים הם חלק ממה שמגיע בגרסת הבסיס ולכן נראה לי שהמאזדה 3 החדשה הולכת להיות די מבוקשת בגזרת הליסינג.

במהלך הביקור בסוכנות שוחחתי קצת גם עם נציג המכירות במקום שסיפר לי שבמלאי קיימים רק הדגמים המאובזרים יותר, בשביל הדגמים הבסיסיים שהולכים לליסינג צריך להמתין הרבה יותר בגלל שחברות הליסינג שותות את כל המלאי. החסרון היחיד של הדגם האמור זה שהוא מגיע עם מנוע 1.5 ליטר במקום 1.6 המסורתי, ככל שזה נוגע לסגמנט הליסינג נראה לי שזה לא אמור להפריע, פשוט כי הלקוחות שם בדר"כ יותר מתעניינים במראה ואיבזור מאשר בעוד 100 סמ"ק לכאן או לכאו, ללקוחות הפרטיים זה כנראה יפריע יותר אבל בדיוק לשם כך יש את הדגם שמגיע עם מנוע 2 ליטר (תופסת של 5000 ש"ח) מעט יותר יקר אבל למי שקשה עם העניין של ה1.5 ליטר כנראה שיהיה שווה לשלם. לסיכום – לפי כל הסימנים נראה שמאזדה 3 החדשה תנסה לשוב ולכבוש את מקומה כמלכת המשפחתיות לפחות בסגמנט הליסינג (50% ממכירות החברה) במידה וזה יקרה אני חושב שקיים סיכוי טוב לצמיחה במכירות ואם נוסיף על כך את העובדה שציינתי קודם לכן שב-2015 צפויה להגיע הפוקוס החדשה של פורד והקרוסאובר החדש של מאזדה CX-3 (המקביל לניסאן ג'וק) הסיכוי הוא אפילו גבוה יותר.

יתרון נחמד להשקעה בתחום הזה הוא דוחות המסירות של היבואנים שמפורסמים באופן רשמי בסוף כל חודש ע"י איגוד יבואני הרכב. אם נעקוב אחרי המצב נכון להיום כאשר ידועים לנו המספרים של חמשת הרבעונים הראשונים של השנה נוכל לגלות שעד חודש מאי (כולל) נמסרו כבר מעל ל14 אלף רכבים אל מול 13 אלף בתקופה המקבילה בשנה שעברה, הנתון הזה מחזק את ההנחה שגם השנה ניתן לצפות למכירות בסדר גודל של לפחות 25 אלף רכבים. אגב, נקודה מעניינת ודי ייחודית לשוק הרכב (בישראל ?) היא שככל שמתקדמים לתוך השנה רמת המכירות יורדת כך שלמרות שבחמשת החודשים הראשונים של השנה נמסרו 14 אלף רכבים בשבעת החודשים שנותרו אני מצפה לראות באזור ה11 אלף. העונתיות הזאת נובעת מכך שהצרכנים אוהבים לנסוע על "מודל חדש" כמה שיותר זמן ולכן מעדיפים לקנות את הרכבים בתחילת השנה :-).

שקלול המשתנים לצורך קביעת מכפיל מייצג

לאחר שמיפינו את שלושת המשתנים העיקריים, הגיע הזמן לנסות ולהגיע לאיזשהו תמחור כללי. אז אם נניח רמת מכירות בסדר גודל של 25 אלף רכבים בשנה (בתמהיל דומה לזה של 2013) ניתן להניח שגם ההכנסות יעמדו על סדר גודל דומה לזה של השנה הקודמת כלומר סביב ה3.5 מיליארד ש"ח. נוסיף על זה את ההנחה ששער הין ישאר פחות או יותר כפי שהוא היום ומכאן נוכל לגזור רווחיות גולמית של סביב ה20% (קצת פחות מהרבעון האחרון) – מה שיביא אותנו לרווח גולמי של 700 מ' ש"ח. נוריד מזה הוצאות הנהלה של כ110 מ' ש"ח (על בסיס 2013) ונגיע ל590 מ' ש"ח, לאחר מכן אם נפחית הוצאות מימון משוערות של כ 60 מ' ש"ח בשנה (גם כאן בהנחה שהין ישאר יציב בממוצע) נגיע ל530 ובניכוי מס אנו מדברים על רווח נקי של 400 מ' ש"ח.

אז 400 מ' ש"ח זה מה שאנחנו אמורים לקבל אם לא תהינה הפתעות בהמשך השנה – כעת השאלה היחידה שנותרה היא איזה מכפיל שמים על זה? פה לטעמי אמור להכנס לו לתמונה החלק השלישי של המשוואה – "איכות החברה והחפיר", מכיוון שהמסקנה שלי היא שלחברה הזו יש חפיר בסדר גודל בינוני אני חושב שהיא ראויה למכפיל של לפחות 10. סה"כ מדובר פה על חברה עם הנהלה מצויינת, מותגים מובילים, נסחרת בת"א 100 ואחת כזו שהוכיחה שהיא יכולה להמשיך להרוויח למרות לא מעט קטסטרופות שעברו עליה בדרך כמו צונאמי ביפן, השתוללויות בשערי המטבע וכו' ולכן מכפיל 10 נראה לי כמו בחירה סבירה בהחלט. אם הייתי משוכנע מעבר לכל ספק שהחברה צפויה להציג צמיחה (אפילו איטית) בהמשך אני מניח שהייתי נותן לה בשקט גם מכפיל 12 אבל כרגע מלבד הציפיות שלי לשיפור במכירות אין עדות אובייקטיבית שזה אכן עומד לקרות – הכי הרבה נופתע לטובה.

נכסים (לא ממש) חבויים

מבחינה של מאזן החברה ניתן לראות עוד פוטנציאל לא מבוטל להצפת ערך בטווח הקרוב. המאזן של דלק רכב מכיל שתי אחזקות פיננסיות מהותיות, הראשונה היא אחזקה במניות FORD בשווי של 119 מ' ש"ח שמוצגת בספרים לפי שווי שוק ולכן ברבעון הקרוב צפויה לחברה אפילו רווח הון קטן בעקבות עליית מחיר המנייה ברבעון האחרון. אבל אחזקה עם פוטנציאל גבוה יותר היא במניות חברת מובילאיי (2.3%). מובילאיי למי שלא מכיר היא חברה ישראלית שמפתחת מערכות למניעת תאונות דרכים מבוססות מצלמה שמטרתם לזהות עצמים במרחב הנסיעה של הרכב ולהתריע על סכנות (למשל סטייה מנתיב הנסיעה, קרבה מסוכנת לרכב אחר והולכי רגל). הטכנולוגיה של החברה היא מאד מתקדמת וכתוצאה מכך לא מעט מיצרניות הרכב כבר עושות בה שימוש. בקיצור מדובר בחברה עם מוצר מאד מעניין, אבל מה שיותר מעניין זה שממש בקרוב מובילאיי מתכוונת לצאת להנפקה בנאסדק ושעל פי פרטי התשקיף כפי שפורסמו בתקשורת היא מתכוונת להנפיק בשווי חברה מוערך של בין 3 ל 5 מיליארד דולר. שווי האחזקות במובילאיי כפי שהוא מופיע בספרים היום עומד על 116 מ' ש"ח ולכן במידה בעקבות ההנפקה צפויה החברה לרשום רווח לפני מס של בין 125 ל- 280 מ' ש"ח (לפי 3 או 5 מיליארד). גם אם נלך על האפשרות הנמוכה תסכימו איתי שעדיין מדובר בסכום נאה שכאמור עשוי להגיע עוד השנה.

מעט על הסיכונים

בדיוק כמו לכל השקעה גם פה יש לא מעט סיכונים. נתחיל באלו שעלולים להשפיע על שורת ההכנסות, אז כמובן שצריך לזכור שיש סיכוי שמגמת הירידה במכירות החברה תמשך למרות השקת הדגמים החדשים, כבר הזכרתי שמדובר בשוק מרובה שחקנים ולכן לצרכן הישראלי היום יש לא מעט חלופות בכל הקטגוריות. גם החמרה ברגולציה העתידית מהווה סיכון לרמת המכירות, ב2012 הגישה ועדת זליכה את מסקנותיה לגבי הריכוזיות בענף הרכב כאשר חלק מהמסקנות נראו כאילו שנתפרו למידותיה (לפחות בזמנו) של החברה ולכן ליישומן תהיה השפעה מהותית לרעה תוצאות החברה. נכון להיום המסקנות הספציפיות האלו לא התקבלו אבל תמיד קיים הסיכוי שיתקבלו ע"י הממשלה הבאה. ומן הסתם תמיד קיים לו גם הסיכון הכללי שנוגע למצב הכלכלי העתידי בארץ, רכב הוא מוצר הצריכה היקר ביותר (חוץ מדירה כמובן) ולכן מיתון שיוביל לירידה בצריכה הפרטית עשוי להשפיע גם כן על רמת המכירות של החברה.

הסיכון המהותי הנוסף נוגע איך לא – לשער החליפין של הין, כבר ראינו את ההשפעה שיש לשער הין על תוצאות החברה ולכן באותו האופן שבו הרווח של החברה הושפע לטובה מהפיחות בשער הין בשנה וחצי האחרונות , ייסוף בשער החליפין יביא לתוצאה ההפוכה וישחוק מהותית את רווחיותה של החברה.

אני מניח שבמידה והיה מדובר בסיטואציה אחרת, קיומם של כל הסיכונים האלה בטח היה מוריד לי את החשק ומערער לי את תחושת הבטחון – אבל במקרה הזה זה לא ממש קרה. הסיבה לכך היא שבניגוד לרב ההשקעות שבהם הוויזביליות היא די מוגבלת לגבי התוצאות הצפויות במקרה הזה אני מרגיש הרבה יותר בשליטה. זה מתחיל בזה שנתוני המסירות זמינים לי ברזולציה חודשית מה שנותן לי מושג די טוב לגבי רמת המכירות לאורך כל השנה, ובנוסף לכך את שער הין אני יכול לדעת ברזולוציה טובה הרבה יותר מה שפחות או יותר נותן לי מושג לגבי המרווח הגולמי\הוצאות המימון הצפויות. שני הגורמים האלה מבחינתי מהווים סוג של משקל נגד אל מול הסיכונים.

לסיכום

את הפוזיציה שלי בדלק רכב פתחתי מיד לאחר פרסום הדוח הרבעוני האחרון בשער 3515 כאשר אני מודע לכך שמדובר בהשקעה מעט שונה מאלה שעשיתי בעבר, זה מתחיל בזה שזו המנייה בעלת שווי השוק הגבוה ביותר שבה יצא לי להשקיע בת"א. נגזרת של זה היא גם כמובן פוטנציאל הרווח העתידי, אם בדר"כ אני קונה מניות שבהן אני מצפה להכפיל את ההשקעה תוך שנתיים שלוש במקרה הזה הרבה יותר קשה לי לראות את זה קורה – גם בגלל שפוטנציאל הצמיחה הוא יחסית מוגבל וגם בגלל מדיניות הקצאת ההון של החברה שבעצם לא מתבססת על הרווחים להגדלת הפעילות ובכך די מבטלת את אפקט הריבית דה ריבית. מצד שני בסביבת המחירים הנוכחית כאשר הרבה מאד מהחברות מתוחמחרות באופן די מלא נראה לי שדלק רכב קצת נזנחה מאחור ושהשוק לא ממש מתמחר את היתרון התחרותי שעדיין יש לה. כתוצאה מכך אני מאמין שיש פה פוטנציאל לרווח ריאלי נאה של כמה עשרות אחוזים בטווח הבינוני וזה כאמור הרבה יותר טוב מהחלופות ולו רק בגלל תשואת הדיבידנד. אני אישית גם נוטה להאמין שהסיכוי לראות שיפור במכירות עד סוף השנה וגם בהמשך גבוה יותר מהאפשרות ההפוכה ושהדגמים החדשים שהחברה השיקה ותשיק בהמשך יעזרו לה לשפר את שורת ההכנסות – העובדה הזו יחד עם סביבת המחיר הנוכחית של הין גורמים לי לחשוב שבמקרה הזה הסיכויים הם לטובתי, מה שנשאר לי לעשות עכשיו זה רק להמשיך ולעקוב אחרי ההתפחויות ביפן וגם אחרי המגמה בדוחות מסירות הרכבים בארץ.

תזכורת – אין בנאמר משום המלצה לקנייה או מכירה של ניירות ערך או כתחליף לייעוץ המתחשב בנתונים ובצרכים של אדם ספציפי. כמו כן, נכון לעכשיו אני מחזיק במניות דלק רכב אך אני עשוי לקנות או למכור אותן מבלי להודיע על כך. יש לקרוא את הסרת האחריות.

לפני מספר ימים קיבלתי אימייל מחברת השרתים שמארחת את הבלוג הזה ובו הם מזכירים לי באדיבות אינטרנטית טיפוסית שבעוד כחודש תסתיים לה עוד שנה ושבסופה יחודש לו באופן אוטומטי הרישום של האתר והדומיין שמשמשים את הבלוג. וואלה חשבתי לעצמי, לפחות מישהו שם עוד זוכר שיש לי בלוג, אני אישית כבר מדחיק את זה הרבה מאד זמן. הדבר הבא שעשיתי היה לגשת לבלוג כדי לבדוק את התאריך שבו כתבתי את הפוסט האחרון וחשכו עיניי – מסתבר שכבר עברה יותר מחצי שנה של הזנחה פושעת, אם בלוגים היו ילדים אז כנראה שכבר מזמן רשויות הרווחה היו מתדפקות על דלתי במבט זועם. טוב, אז אחרי שעיכלתי את היקף המחדל – חשבתי לעצמי שטוב מאד שהחבר'ה שם לא שוכחים לגבות ממני כסף כל שנה, מכיוון שהפעם בהחלט מדובר בסוג של קריאת השכמה שהכריחה אותי להקדיש קצת מחשבה לשאלה הקיומית הבאה – האם אני רוצה להמשיך ולכתוב את הבלוג הזה ?

לפני מספר ימים קיבלתי אימייל מחברת השרתים שמארחת את הבלוג הזה ובו הם מזכירים לי באדיבות אינטרנטית טיפוסית שבעוד כחודש תסתיים לה עוד שנה ושבסופה יחודש לו באופן אוטומטי הרישום של האתר והדומיין שמשמשים את הבלוג. וואלה חשבתי לעצמי, לפחות מישהו שם עוד זוכר שיש לי בלוג, אני אישית כבר מדחיק את זה הרבה מאד זמן. הדבר הבא שעשיתי היה לגשת לבלוג כדי לבדוק את התאריך שבו כתבתי את הפוסט האחרון וחשכו עיניי – מסתבר שכבר עברה יותר מחצי שנה של הזנחה פושעת, אם בלוגים היו ילדים אז כנראה שכבר מזמן רשויות הרווחה היו מתדפקות על דלתי במבט זועם. טוב, אז אחרי שעיכלתי את היקף המחדל – חשבתי לעצמי שטוב מאד שהחבר'ה שם לא שוכחים לגבות ממני כסף כל שנה, מכיוון שהפעם בהחלט מדובר בסוג של קריאת השכמה שהכריחה אותי להקדיש קצת מחשבה לשאלה הקיומית הבאה – האם אני רוצה להמשיך ולכתוב את הבלוג הזה ?