תזמון השוק – אני מאמין שכל מי שמחשיב את עצמו למשקיע ערך הופך ירקרק קלות למשמע הביטוי הזה. בכל ספר, מדריך או בלוג שעוסק בהשקעות ערך לא תוכלו להתחמק מהפרק שבו מסביר הכותב מדוע בלתי אפשרי ולכן גם מאד לא מומלץ לנסות ולתזמן את השוק ושכל מי שעושה את זה הוא בעצם ספקולנט בגרוש. בכלל נדמה שבכל מה שקשור להשקעות ערך – עצם העיסוק ב"רמת השוק" הוא סוג של כפירה בעיקר וכל מי שרק יעז לחטוא ולעסוק בה יוגלה לאי "הגרפים" שבו הוא יאלץ לעסוק בציור תבניות ראש וכתפיים מבוקר עד ערב עד קץ הימים. אבל חברים יקרים – אין מה לעשות, לאחרונה לאחר לבטים רבים ובניגוד לרצוני הגעתי למסקנה שהשוק כבר לא כלכך זול. אוף!.. זה לא ממש יצא כמו שרציתי – טוב נו, תבינו אותי אני קצת מתבייש בסך הכל זו פעם ראשונה שאני מדבר על זה בגלוי.. קדימה, אני אאזור אומץ ואנסה עוד פעם, הפעם אגיד את מה שאני באמת חושב, חברים יקרים, קוראים לי ערך (השם האמיתי שמור במערכת) ואני חושב השוק ברובו כבר מתומחר באופן מלא. זהו – אמרתי זה, וואלה זה מרגיש יותר טוב.

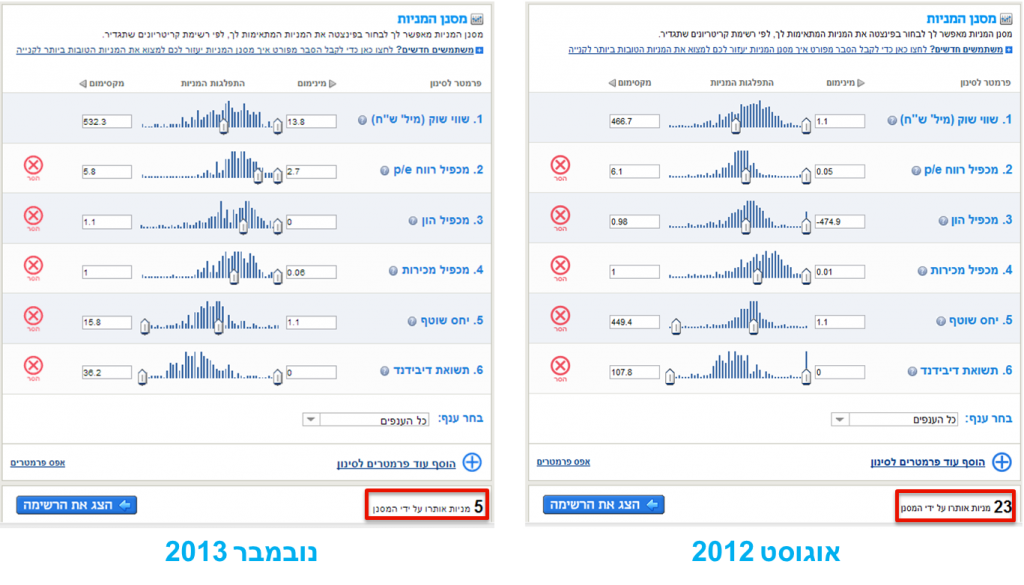

זה לא קרה ביום אחד – וזה לא שפתאום קם אדם בבוקר ומרגיש שהשוק יקר ומתחיל לכתוב פוסט, מבחינתי לפחות, היה פה תהליך שנמשך כבר כמה וכמה חודשים עד שבסופו של דבר העניין חילחל והבנתי שמשהו פה השתנה, תמה לה תקופה. את המסמר האחרון, זה שסגר לי את הפינה, קיבלתי השבוע כאשר ניסיתי לבצע סינון בסקרינר של כלכליסט שבתורו החזיר לי (ללא שום בושה) 0 מניות שעונות על הקריטריונים שקבעתי. כבר סיפרתי לא פעם בעבר שאני נוהג לבצע סינון תקופתי כדי לנסות ולמצוא רעיונות חדשים וכך ניסיתי לעשות גם הפעם, אבל כאמור בפעם האחרונה הסקרינר חזר אלי ללא כל היסוס והודיע לי נחרצות שאין מצב למצוא משהו במחירים שאני מחפש. או אז נזכרתי שלפני קצת יותר משנה באחד הפוסטים הראשונים שהעלתי לבלוג כתבתי על השימוש במסנן של כלכליסט על מנת לנסות ולמצוא רעיונות חדשים להשקעה. ועלה בדעתי שרק בשביל התרגיל, יכול להיות נחמד לנסות ולהריץ בדיוק את אותו הסינון, כלומר להשתמש באותם הפרמטרים (ככל שהסקרינר מאפשר) על השוק של היום ולהשוות את התוצאות הנוכחיות עם אלו שקיבלתי אז – אם לסכם את התוצאה במילה אחת – "א-כ-ז-ב-ה". הנה לפניכם התוצאות של אז ושל היום.

רק להזכירכם, הפרמטרים לסינון (אז והיום) היו:

- שווי שוק: 500 >

- מכפיל רווח: 6 >

- מכפיל ההון: 1 >

- מכפיל מכירות: 1 >

- יחס שוטף: 1 <

כפי שאתם יכולים לראות מדובר בירידה רצינית, מ23 מניות שענו על הפרמטרים לפני כ15 חודשים ל5 מניות בלבד שעונות עליהם היום. אגב, אם כבר מדברים על הפוסט ההוא אז בזמנו גם כתבתי שבדר"כ אני מנפה את מניות הנדל"ן היזמי מהרשימה (פשוט בגלל שהמטריקות האלה לא בדיוק מתאימות להן) ולאחר הניפוי נשארתי עם 18 מניות. בסינון האחרון בטח לא יפתיע אתכם ש3 מתוך 5 המניות שעלו הן בדיוק מהסוג הזה ולכן בפועל נשארתי רק עם 2 מניות. ומכאן שהשורה התחתונה במבחן הסקרינר – 1:9 (2 היום אל מול 18 דאז) ומבחינתי מדובר בהוכחה די חותכת למה שהרגשתי כבר הרבה זמן – משהו פה השתנה.

כשהתיק מתחיל להתרוקן

כפי שאמרתי ההוכחה האמפירית שקיבלתי מהמסנן היתה מבחינתי סופו של התהליך שעברתי בתקופה האחרונה, אבל בנוסף אליה התרחשו לא מעט דברים שעם הזמן חילחלו אצלי והביאו אותי אל המסקנה שהמחירים של היום אינם מציאה גדולה. במחשבה לאחור, הסממן הראשון שהביא אותי להרהורי הכפירה האלה בנוגע לרמת השוק הגיע מכיוונו של תיק המניות שלי – בחודשים האחרונים התחלתי לשים לב לכך שהתיק שלי הולך ומצטמצם, לאט לאט אך בעקביות, ואני לא מדבר חלילה על צמצום שנובע מירידות או תשואה שלילית שכן שוק ההון השנה בהחלט האיר לי פנים (טפו טפו טפו), אני מדבר על כך שמתחילת השנה מספר המניות בתיק שלי נמצא היה במגמת ירידה מתמדת. אם בתחילת השנה התיק שלי מנה מעל ל25 מניות היום כבר יש בו פחות מחצי הכמות והיד על כפתור המכירה עדיין נטויה.

אבל רגע, אני ממש לא רוצה שיתקבל כאן הרושם המוטעה כאילו צמצמתי את החשיפה שלי למניות בסוג של ניסיון לתזמן את השוק – זה ממש לא זה. אני אסביר, עד לאחרונה התיק שלי היה מנוהל בסגנון של דלת מסתובבת, כאשר בדר"כ כשהייתי מוכר מנייה – מנייה אחרת היתה תופסת את מקומה. לא מדובר פה באיזושהי מתודולוגיה קשיחה, זהו לא ממש הסגנון שלי, אלא פשוט ככה יצא, מדרך הטבע, כאשר מניות מסוימות הגיעו לפירקן הן נמכרו, וכאשר נמצאו רעיונות חדשים הם נרכשו ותפסו את מקומן של העוזבות וכך נשמר לו הסטטוס-קוו בתיק, לפעמים היו קצת יותר מכירות מקניות או להיפך אבל בממוצע האיזון נשמר. מה שקרה במהלך החודשים האחרונים זה שהחלק הראשון של העניין (קרי – המכירה) המשיך כרגיל (ואפילו ביתר שאת), בכל פעם שהגעתי למסקנה שמניה מסוימת מיצתה את עצמה ושהאפסייד בה כבר נכנס לאזורים האפורים (אם בכלל) עשיתי כפי שאני רגיל לעשות מאז ומתמיד – פשוט מכרתי אותה והמשכתי הלאה.

הבעיה כפי שכבר בטח הבנתם הגיעה מכיוונו של החלק השני במשוואה – החלק של הקניה, שבתקופה האחרונה הפך למאורע די נדיר ותאמינו לי, זה ממש לא בגלל שאני לא רוצה – ההיפך הוא הנכון. אמנם בחצי השנה האחרונה הייתי קצת פחות פנוי לעסוק בנושא אך עדיין לא זנחתי את הניסיון למצוא רעיונות חדשים והשתדלתי להיות עם האצבע על הדופק, אבל לצערי בפעמים המעטות שבהן כבר מצאתי סיפור שנראה מעניין, ברגע שהתקדמתי ועברתי לשלב התמחור – הרעיון נפסל כאשר המכנה המשותף לרב הפסילות היה התחושה שמרווח הבטחון גבולי עד לא קיים. ומה לעשות כאשר אין מרווח בטחון מספק – אני מעדיף לא לקנות, וככה יצא שעם הזמן התיק שלי הלך והתרוקן לו עד שהיום כבר קרוב ל60% ממנו נמצא במזומן.

אני יודע שיהיו כאלה שיאמרו שלמכור מניה לפני שמוצאים אלטרנטיבה ראויה היא לא השיטה הכי מוצלחת שיש, אבל מה אני יכול לעשות, זה באמת יותר חזק ממני, התפישה שלי לגבי מחיר כבר כלכך טבועה בתוכי עד כדי כך שאי אפשר להלחם בה – כשנייר מגיע לאיזור שבו הוא כבר מתומחר בצורה סבירה – אני פשוט מוכר בלי קשר למה שקורה מסביב, לפעמים אני מפספס עוד %10 או אפילו 20% שיכולתי לעשות אם הייתי מתאפק אבל אלה באמת שלא מטרידים אותי – הרבה יותר חשובה לי התחושה של מרווח הבטחון שלמדתי לאהוב כלכך – מבחינתי, אין לה שום תחליף.

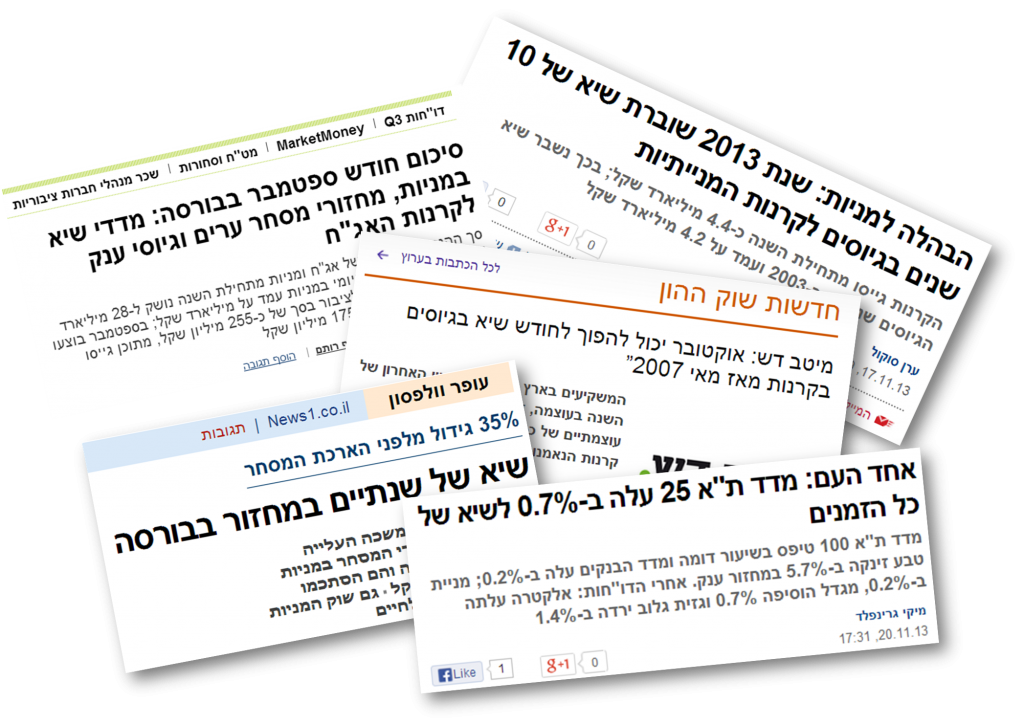

ימים של אופוריה

גם כותרות העיתונות הכלכלית תרמו ועדיין תורמות את חלקן מבחינתי לתחושה הכללית שהשוק מתחיל להתנפח לו יתר על המידה. כשקוראים את מקבץ הכתבות שצצות תחת כל עיתון רענן ובכולם ללא יוצא מן הכלל מופיעה המילה "שיא" על הטיותיה השונות (דוגמאות נבחרות הן "שיאים חדשים בגיוסים לקרנות" או "המעוף מתקרב לרמת השיא") קשה מאד שלא לקבל את התחושה שזה לא בדיוק הזמן האופטימלי לצאת לשופינג. בעניין הזה אני די מסתמך על ניסיון העבר (לא שלי בהכרח) שכבר הוכיח לא פעם שכשהציבור הכללי נכנס לשוק בהמוניו דווקא אז הרגע להוריד הילוך. בזמנים כאלה אני מניח שכל משקיע ערך מתחיל להרגיש מעט פחדן – פשוט בגלל שכולם מתחילים להיות חמדנים (כל הזכויות שמורות לוורן ב. כמובן).

אבל מה, בתקופה האחרונה גם למדתי שממש לא כיף להיות פחדן. אני בטוח שכל אחד מכם יכול לדקלם לא מעט ציטוטים שמדברים על "מר שוק" והפכפכותו, וכשאני חושב על זה בצורה קרה אני מאמין שדרך הפעולה שלי היא נכונה (לפחות בשבילי) ושמאד חשוב לשמור על משמעת. אבל אחרי כל זה – עדיין מאד קשה לי להתמודד עם תחושת ההחמצה. מבחינתי כמשקיע – זה פשוט מבאס לראות שהשוק בעצם ממשיך לעלות בלעדי, אני יושב ומסתכל על המדדים והכותרות המפוצצות ושואל את עצמי – איך יכול להיות שאני לא נהנה מכל החגיגה הזאת ומשתתף בה רק באופן חלקי. דווקא אני שמקדיש כלכך הרבה זמן לנושא ההשקעות, ברגע שהשוק סוף סוף מתפוצץ קדימה לא נמצא בתוכו ALL-IN. אבל כפי שכבר כתבתי קודם – אני מאד רוצה להיות בפנים, אני פשוט לא יודע איך עושים את זה. קנייה של מניות ברמות המחירים שבהן הן נסחרות היום מרגישה לי כמו לקיחת סיכון גבוה יותר בשביל פוטנציאל תשואה נמוך יותר וזה בעצם די מתנגש עם כל הרעיון של השקעות ערך.

ואולי זה רק "עוגן מחשבתי" ?

In many situations, people make estimates by starting from an initial value that is adjusted to yield the final answer. The initial value, or starting point, may be suggested by the formulation of the problem, or it may be the result of a partial computation. In either case, adjustments are typically insufficient. That is, different starting points yield different estimates, which are biased toward the initial values. We call this phenomenon anchoring.

Judgment under Uncertainty: Heuristics and Biases

Tversky and Kahneman

הציטוט מלמעלה מדבר על אחת ההטיות הידועות יותר מתחום הbehavioral finance והיא תופעת העיגון (anchoring), ההטיה הזו מדברת על כך שתהליך קבלת ההחלטות (הפיננסיות במקרה שלנו) מאד קשור לנקודת הייחוס (reference point) שממנה יצאנו. כשהתחלתי לנסות ולחשוב למה לעזאזל מחירי המניות היום נראים לי גבוהים – מיד הבנתי שאני סובל ממקרה מאד קשה של Price anchoring דרגה 3 :-). במקרה שלי גם היה לי די פשוט לאבחן את זה, תראו, אני גיליתי את עולם השקעות הערך בסוף 2010, ב2011 התחלתי לתרגל את זה פה ושם על רטוב וכך יצא שרק בסוף 2011 בואך 2012 הגעתי למצב בו כבר החזקתי תיק מניות מכובד שהיה מבוסס רובו ככולו על השיטה.

לדעתי, רמת המחירים אליה התרגלתי בתקופה הזו של השנתיים-שלוש האחרונות בעצם התקבעה אצלי בתודעה והפכה לסוג של "עוגן" וכרגע היא משמשת לי כסרגל המדידה בבחינה של כל השקעה חדשה. מה לעשות ? בכל מה שקשור להשקעות במניות קטנות בבורסה של ת"א אני עדיין חושב על מכפילים של 4-5 כזולים 7-9 כהוגנים וכל מה שמעל 11-12 נשמע לי יקר וראוי לבחינה רק במקרים מיוחדים. ולכן כשהיום כבר כמעט ולא ניתן למצוא חברות סבירות שנסחרות מתחת למכפיל 6-7 ורב החברות הטובות כבר מזמן עברו להן את מכפיל 10 (גם כאלה שלא מפגינות צמיחה ראויה לשמה) אני מוצא את עצמי בבעיה.

האם זה אומר שהשוק לא יוסיף ויעלה עוד?

כפי שכבר אמרתי, התופעה הזאת של עיגון המחשבה היא פסיכולוגית וככזו היא לא בהכרח רציונלית. תחשבו לדוגמא על מי שקנה דירה להשקעה בשנת 2008 ושילם עליה כמיליון ש"ח. כעת בואו נניח גם שבמשך 5 שנים הבחור שלנו המשיך לחסוך והיום הוא שוב מחזיק בסכום אותו הוא מעוניין להשקיע. בדיוק באותו הזמן דירה זהה לזו שלו (נניח באותו הבניין ובאותה הקומה) מוצעת לו למכירה אך הפעם במחיר של 1.5 מ' ש"ח (בטח שמעתם שמחירי הנדל"ן בארץ עלו מעט לאחרונה..). כעת עליו לקבל החלטה – האם להשקיע היום 1.5 מיליון ש"ח מכספו בדירה זהה לזו שהוא קנה רק לפני 5 שנים במיליון ש"ח בלבד ? מה אתם הייתם עושים במקומו ? ומה אם הייתי אומר לכם ששבוע שעבר דירה דומה בבניין ליד נמכרה ב2 מ' ? לאדם אחר זו יכולה להראות יופי של הזדמנות. בדיוק באותו אופן יכול להיות שמי שנחשף לעולם ההשקעות רק לאחרונה ולא זכה להכיר את רמת השוק בשנים הקודמות יראה את הדברים אחרת לגמרי ממני.

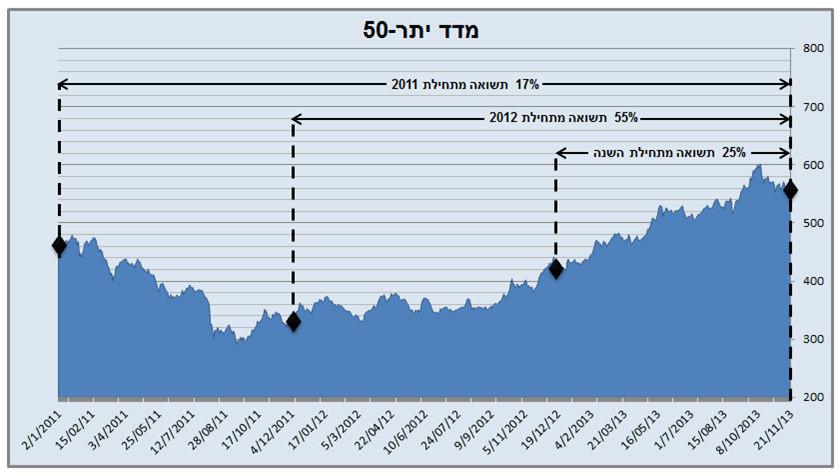

בכלל, כל שימוש במונחים זול ויקר לעולם ייצא מאיזושהי נקודת ייחוס ולכן בהכרח שיהיה מוטה, הרי מי באמת יכול להגיד מהו מכפיל הרווח הראוי לחברה XYZ ? נכון שבשנים האחרונות הבורסה המקומית הרגילה אותנו למניות במכפילים של 5-6 וזה גם נכון שאותן החברות נסחרות היום כבר במכפילים של 8-10 אבל מי יכול להבטיח לנו שאותן מניות לא יסחרו במכפיל 15-20 בעוד שנה-שנתיים ? סה"כ, רמת המכפילים נגזרת מהתשואה שאותה דורשים המשקיעים וזו יכולה להשתנות עם הזמן ורוח התקופה, על אחת כמה וכמה כאשר בוחנים את סביבת הריבית של היום. בואו ניקח לדוגמא את מדד היתר-50 שהוא הדבר הכי קרוב מבחינתי למדד ייחוס וזה למרות שרב המניות שאני מחזיק נמצאות דרומה ממנו. התשואה על היתר-50 מתחילת השנה עומדת כרגע על פחות מ30% וזה לאחר שבשיא (לפני קצת יותר מחודש) היא עמדה על כ40%. כשבוחנים את המדד ברזולוציה של שנה אחורה אין ספק שהשוק התייקר משמעותית, אבל האם זו הדרך הנכונה לבחון את זה ? אני למשל הרבה מאד מהמניות שמכרתי השנה קניתי ב2012, אם נמדוד את ביצועי המדד מאז נגלה שהיא עומדת על 55%, אבל אם נמשיך ונלך שנה נוספת אחורה ונמדוד משם (ינואר 2011) נגלה שבשלוש השנים שחלפו מאז התשואה עומדת על פחות מ 20% – ולכן שוב מגיעים למסקנה שהכל תלוי בנקודת ייחוס.

יש אמרה ידועה ש"המודעות לבעיה היא צעד משמעותי בדרך לפתרונה" אז כן אני כנראה סובל מסוג של עוגן מחשבתי בכל מה שנוגע לרמות המחירים של SMALL CAPS בישראל, מצד שני אני ממש לא בטוח שאני רוצה להירפא מהעניין. כמו שזה נראה, עד היום ההטייה הזו שמרה עלי מהשקעות גבוליות ואני מאמין שאני חייב לה לא מעט כסף, אז נכון שהיא לא הכי רציונלית אבל בשלב זה אני פשוט בוחר להמשיך ולעגון, מקווה שבטווח הרחוק אני לא אגלה שזו היתה טעות.

אז מה זה עושים עכשיו ?

אוקיי, אז הגעתי למסקנה שהשוק (באופן כללי) כבר מתומחר בצורה די מלאה, האם עכשיו אני צריך למכור הכל, לרדת מכל העניין ובשעות הרבות שיתפנו לי לקחת חוג בסריגה אומנותית או מקרמה ? כמובן שלא. הרי גם אם אני צודק והשוק אכן מתומחר במלואו, אני לשמחתי ממש לא מחוייב לקנות אותו כשלם ולכן כל עוד אני אוכל להמשיך ולמצוא ערך במניות בודדות – מבחינתי שהשוק יתפוצץ. העניין הוא רק שהשוק אינו עומד בפני עצמו אלא מורכב ממחיריהן של המניות ולכן אם הוא יקר זה אומר שרובן של המניות שמרכיבות אותו יקרות גם הן וזה אומר שכדי למצוא את אלה (המעטות) שעדיין נסחרות בחסר צריך יהיה לבצע שינויים מהותיים באסטרטגיה. אז לאחר שקצת הפכתי בנושא אני גאה לומר שהגעתי למספר מסקנות שאותן אני מתכוון לנסות וליישם בתקופה הקרובה, הנה עיקרן:

להתגונן ולצאת למתפרצות

באנלוגיה לספורט, אם עד לפני מספר חודשים שיחקתי חופשי ומשוחרר על כל המגרש, נראה לי שהגיע הזמן להתגונן ולצאת למתפרצות. זה די ברור שכשיש מספיק מניות זולות בשוק כפי שהיה לדוגמא בשנת 2012 הרבה יותר קל להשקיע, כל מה שנשאר זה לוודא שהתמחור הנוכחי התבצע על רווח מייצג, במידה וכן אפשר לקנות. בצורה כזו אפשר ללקט נבחרת רחבה של מניות שמתומחרות בחסר ופשוט להמתין שהשוק יתקן את המעוות. יכול להיות שלא כולן יהפכו לבוננזה אבל בממוצע כנראה שנעשה טוב יותר מהשוק. אבל במצב של היום, הסגנון הזה כבר לא ממש מתאים ונראה לי שאת הבחירות שאעשה ומעתה ואילך אני אצטרך לעשות בצורה הרבה יותר נקודתית, הרבה פחות גראהם סטייל Asset Plays והרבה יותר עבודת רגליים כדי למצוא Turnaround'ים והשקעות מבוססות קטליזטורים.

להקטין פיזור

פועל יוצא של ההחלטה הקודמת הוא שהרבה יותר קשה למצוא סיטואציות להשקעה ולכן כנראה שהרכב התיק יהפוך להיות הרבה יותר ריכוזי ופחות מפוזר. עד עתה זה קרה באופן טבעי בגלל ריבוי מכירות ומיעוט קניות וכפי שזה נראה, לפחות עד שהשוק יחזור לרמות יותר מעניינות אני אנסה להחזיק מעט מניות, להשקיע בכל אחת מהן יותר ולקוות לטוב.

לעבוד יותר קשה

זה כבר פועל יוצא של שתי ההחלטות הקודמות, ונובע משתי סיבות. הראשונה היא שכשהשוק יקר צריך להשקיע הרבה יותר זמן בלמצוא את הפנינים שעדיין נותרו בקרקעית, ובכלל הרבה יותר קשה למצואTURNAROUNDS מסתם מניות זולות. והשנייה היא שבגלל הריכוזיות הגבוהה והמשקל הגבוה שכבר היום יש לכל מניה אצלי בתיק – אני אהיה חייב לעבוד יותר קשה כדי לוודא שלא טעיתי ושהתיזה עדיין מחזיקה מים.

להיות סבלני

נראה לי שכרגע, סבלנות היא שם המשחק, כבר התוודתי על כך שמאד קשה לי עם העובדה שאני כבר לא מושקע באופן מלא ואני מניח שעם הזמן זה לא יהפוך קל יותר. אבל עם כל הקושי שבדבר נראה לי שבמידה ואני אכן צודק והשוק כבר מתומחר במלואו (או מתקרב לכך) שמירה על משמעת גבוהה וסבלנות מאד תשתלם בטווח הרחוק.

לסיכום

זהו, יצא לי פוסט קצת מתפלסף אבל לפחות שפכתי פה את כל מה שאני מרגיש כרגע לגבי המחיר בשוק (יותר זול מפסיכולוג), אני מאמין שחלק מכם מרגיש כמוני ולכן יתחבר לדברים וחלק אחר מכם אולי יחשוב שמדובר בכפירה בעיקר שכל קשר בינה לבין השקעות ערך הוא מקרי בהחלט אבל זה כאמור מה שאני מרגיש נכן לעכשיו ואני אשתדל לעדכן במידה וזה ישתנה בהמשך. האמת היא שתוך כתיבת הפוסט (הבכייני לפרקים) הזה פתאום שמתי לב שיש משהו פולני בלהיות משקיע – אתה אף פעם לא באמת מרוצה עד הסוף. מצד אחד אתה מחזיק מניות ולכן מקווה שהן יעלו, מצד שני המניות שלך לא חיות בעולם משל עצמן שבו הן עולות וכל השאר קפואות על מקומן. ולכן כשהמניות שלך עולות השוק עולה איתן ואז כולם (עבדכם הנאמן ביניהם) מתחילים להתבכיין שכבר אין מה לקנות – הכל כלכך יקר…..

ג.נ. – הכותב הוא 50% פולני.

להזכירך, פיטר לינץ' תמיד רצה להיות בשוק. אני דווקא עובר על רשימת המניות שלך, WILC, קוויליטאו, נאוי…כולן במכפיל יותר נמוך מה"שוק". אז מה אכפת לך מה השוק עושה?

השוק הוא רק רפרנס לכמה טוב אתה.

ואם מכרת, איזה מניות מכרת?

בנוסף למספר 1 , ואם אלה המניות שהסקרינר נתן (5 זה באמת מעט מאוד) האם יש משהו ששווה השקעה היום ?

אני חושב שאתה כותב נפלא, הכתיבה עוזרת לפעמים לסדר את המחשבות.

כשהשוק גבוה זאת לא בושה להתבצר במזומנים.

כשתגיע הנפילה(אם תגיע) היא תגיע לכל השוק- כולל מניות טובות וזולות.

הבעיה כיום היא שיש חששות שבאיזה שבגלל ההדפסות תתפתח אינפלציה רצינית מחו"ל ושתתגלגל גם לישראל.

מי שישב על הרבה מזומן יראה שחיקה בכח הקניה של המזומן.

ברמות הריבית של היום אין ממש פתרונות טובים.

אגחים צמודים נסחרים בתשואות עלובות, אם השוק ירד מי שיחזיק האגחים האלו יראה את המחיר שלהם יורד.

אפשר כמובן לקצר את המחמ.

אפשרות נוספת זה אגח בריבית משתנה.

איך אתה רואה ומתמודד עם זה?

שלושה דוחות מעניינים שהתפרסמו היום – רק רפרפתי בינתיים: שנפ, פלסטופיל, גולד.

(בגולד אני מחזיק מזמן "בזכות" אלון חסן, פחות או יותר מאותה סיבה שאני מחזיק בויליפוד. את השתיים האחרות מעולם לא בדקתי לפני כן.)

נהנה מאוד לקרוא אותך – אתה נשמע כמו גרסה לא עצלה שלי… (-:

למס' 1: גם אני בעד להיות בשוק תמיד, אבל רצונות לחוד ומציאות לחוד ובמחירים של היום פשוט יותר קשה לי לקנות. ברור שאני עדיין מחזיק מניות שנראות לי זולות (כמו אלו שציינת) אבל הרבה יותר קשה לי למצוא חדשות במחיר מתאים.

למס' 2: תמיד יש, אבל לאחרונה קצת פחות..

למס' 3: קודם כל תודה, אבל האמת היא שעדיין לא חשבתי רחוק כלכך. מבחינתי זו פעם ראשונה שאני נתקל בסיטואציה כזו לכן אני מאמין שלאט לאט אני גם אלמד איך להתנהג גם בסביבת מחירים כזו שמבחינתי היא מאתגרת יותר. מה שכן אני מקווה שהכיוון לא יהיה התבצרות במזומנים – זה אולי לא בושה אבל גם לא ממש רווחי

אגב – אני מחכה לסקירה שלך לדוח האחרון של מגה אור – אני לא מצליח להבין ממנו כלום (-:

ובהקשר הזה התפרסם היום:

http://www.themarker.com/advertising/1.2173709

התובנה שלך בנושא הרצת סקרינר תקופתי ודרכו להבין אם השוק יקר או לא מאוד מעניינת

פוסט מעורר מחשבה.

ללא ספק קשה יותר למצוא היום מניות זולות

השאלה מה עושים עם זה

ליניב (מס' 4,6): הבעיה עם מבול הדוחות שנוחתים עלינו בשבוע האחרון לעונה הוא שאין יותר מדי זמן לעבור לעומק.

ולכן הטקטיקה שלי הולכת ככה – במניות שאני כבר מחזיק אני רק בודק שהכל פחות או יותר בסדר ועדיין לא יורד לפרטים. את הזמן הפנוי שיש לי אני מעדיף להקדיש לכאלה שאני עדיין לא מחזיק אז תשובות על מגה אור, כנראה בשבוע הבא

אבל אם כבר מדברים על דוחות מעניינים מאתמול אז גם תדיראן שחררה דוח לא רע בכלל.

ברור (ל-9).

וגם סמיקום נראית מעניינת, ואחרי הטיסה המוטרפת בקמטק, פריורטק נסחרת במחירי סוף העונה (אם אנחנו חושבים שקמטק תישאר איפה שהיא).

תדיראן – מרפרוף קל נדמה שחלק גדול מדי מן השיפור אינו תלוי בחברה (הפרשי שער, הוזלת עלויות אצל הספקים שלא הועברה לצרכנים וכדומה).

אז נכון ששווי של 134 מיליון לחברה שמרוויחה 14 מיליון ברבעון ו-33 מיליון בתשעה חודשים זה אבסורד מוחלט (וזה אחרי עלייה של 25% אתמול ו-100% מאז הדוח הקודם!), אבל לך תדע כמה היא תפסיד ברבעונים הבאים אם וכאשר הדולר ימריא פתאום.

כל זה אחרי רפרוף שטחי, כאמור.

רפרוף דומה על טבלת רווח והפסד שנתי ל-5 השנים האחרונות מלמד שיש שם צמיחה עקבית ויפה לאורך השנים, שבאופן עקבי *לא* מגיעה בהכרח לשורה התחתונה ולתזרים.

ואז הם מחלקים 23 מיליון ש"ח בדיבידנד שנתי (15 עכשיו, 8 לפני חצי שנה) מכסף שאין להם?

במחשבה חמישית, נשמעת לי חברה שיכולה גם "פתאום" להגיע לפשיטת רגל.

עוד 2 לעיונך:

קליל, כבר לא זולה כבר בקריטריונים שלך (מכפיל 10) אבל עם רבע שווי במזומן / ני"ע סחירים וצומחת יפה.

ומן העבר השני – נקסטקום, שלא ברור לי נושא הצמיחה בה, אבל נמכרת בפרוטות ממש.

(וסליחה על ההצפה – מצדי תאחד את הודעותיי.)

הי, אחלה בלוג. תודה על השיתוף.

ברשותך כמה שאלות:

1. אם אתה חושב שהמניות שאתה עדיין מחזיק הינן זולות – מדוע לא לקנות עוד מהן בכסף שמתפנה לך ממכירת המניות הלא זולות? כלומר מודע לא להיות ALL-IN במניות שאתה חושב שהן באמת זולות?

2. מדוע אתה לא משקיע גם במניות מעבר לים? שם המבחר הרבה יותר גדול והסיכוי למצוא מציאות בהתאם.

3. קווליטאו פרסמה היום דוח רבעוני. מה דעתך על הדוח?

הי ערך מוחלט,

אחרי שעברתי שוב על כל הדוחות של קווליטאו משנת 2009 החלטתי לממש כמעט את כל ההשקעה (ברווח לא גדול)

ממבט ראשון החברה באמת במכפיל נמוך אף שברור שהוא לא מייצג.

הבעיה העיקרית שלי היא שהחברה כל הזמן מעלה עלויות. בחברות הללו כאשר תהיה פגיעה בצבר הזמנות החברה תדמם(ראה מה קרה בשנים 2008,2009).

אני חושב שברבעון הרביעי החברה תעבור להפסד.

בנוסף ההרגשה שהחברה לא משתפת את המשקיעים ברווחים.אם החברה חושבת שאולי ב2014 תהיה פגיעה בצבר הזמנות ולכן היא מעדיפה לשמור על מזומן זה מהלך לגיטימי אבל אז שגם ישמרו על מבנה של עלויות נמוכות אבל זה לא מה שקורה בפועל.

נכון שמניות היתר זינקו בעשרות אחוזים והשוק לא זול. יחד עם זאת אפשר למצוא 20 מניות יתר עם תמחור מעולה לדעתי.

אלו המניות שאני מחזיק בהן כעת ומאמין באפסייד של 50% בשנה, שנה וחצי הקרובות של התיק.

סידרתי לפי סדר חשיבות מבחינתי: לא ממליץ על אף אחת מהן וכל אחד יעשה פעולות לאחר בדיקה מעמיקה ועל דעת עצמו בלבד.

ברימאג

בירמן

ראלקו

אמת

בוני תיכון

מיחשוב ישיר

לכיש

לפידות

חממה סחר

קווליטאו

תדירן הולדינג

מנדלסון תשתיות

אופל בלאנס

ב.יאיר

מיקרונט

פרשקובסקי

דורי בנייה

אנליסט

הי גלעד,

על פי מה בחרת את המניות האלו?

באופל בלאנס אין פעילות ממה שקראתי.

אותה אסטרטגיה שהשיגה עבורי כ 80% רווח אחרי מיסים ועמלות מאוגוסט 2012.

התמקדות בחברות ריווחיות, מחלקות דיבידנד, הפרש בין רווח תפעולי לרווח נקי שצפוי להצטמצם. רווח תפעולי גבוה ביחס לתמחור. עודף משמעותי של נכסים שוטפים על התחייבויות בכלל. שימוש בסורק מניות פרטי לצורך השוואה בין המניות, דירוג של המניות והחלפה של מספר מניות כל כמה חודשים לפי השוק על מנת להדבק לקבוצה האיכותית ביותר שאני יכול למצוא.

עקביות בסגנון ההשקעה לאורך זמן.

לגלעד למה העדפת לשים את ברימאג לדוגמא למעלה? למה העדפת יותר מניות מסויימות על פני אחרות[הגבוהות ברשימה]?

מה דעתכם על מספר מניות מניות מעניינות לדעתי..

טכנופלס- החברה עוסקת בהשקעות בחברות צמיחה בתחומי האינטרנט,תקשורת, מכשור רפואי,תוכנה ואלקטרוניקה..

ההון העצמי שלה הוא 30 מיליון והשווי שוק 8 מיליון שח. הרבה פוטנציאל במעט כסף..

לודן- שווי שוק 60 מיליון, שירותי הנדסה ניהול פרוייקטים, שירותי תוכנה והשקעה באנרגיה ירוקה.

החברה נסחרת במכפיל 6 אבל בחטיבה הסולארית שלה יש זינוק בהכנסות והיא עברה גם להרוויח ממנה 2 מיליון שקל מה שהביא את הרווח הנקי לכמעט 5 מיליון שח לרבעון האחרון וזה נראה שזה הולך לגדול בעיקר בזכות חטיבת האנרגיה מה שיביא למכפיל רווח מאוד נמוך.

מיחשוב ישיר- חברה שצומחת בעקביות במכירות וברווח הנקי שכרגע עומד על 33 מיליון שח לעומת שווי שוק של 176.

מחזיק גם במיקרונט קווליטאו וארית תעשיות. חלק גדול מהמניות שגלעד פרסם גם מאוד מעניינות ונמצאות אצלי ברשימה.

– הדירוג בסך הכל מבטא את רמת הביטחון שלי בכל מניה.

– אמנם הדבר הטוב ביותר הוא לחלק את ההשקעה שווה בשווה.

– לודן מופיעה אצלי בסורק אבל יש מניות טובות יותר ממנה להשקעה עפ"י הקריטריונים שאני מחפש לדוגמה:

טיב טקסטיל, כלנית כרמון, לכיש, אינטר תעשיות. אמנם אם היא תרוויח יותר (ואתה בטוח בזה) אז זו יכולה להיות

השקעה מעולה.

– טכנופלס – נסחרת ב 30% מההון העצמי. אני עדיין חוקר אותה. לא מבין את כל העסקאות שם.

– מחשוב ישיר – מחזיק בה. שים לב שהוצאות ההנהלה גדלו שם. לדעתי הדרך הזולה להיחשף לוואן טכנולוגיות.

– ארית תעשיות – זולה אמנם הבנתי שצבר ההזמנות ירד. השוק פוחד מחברות כאלה (ראה סטאר נייט).

כל הסקטור (פמס, אימקו, ארית, אראסאל) מתומחר בזול.

הי גלעד,

לגבי ברימאג', אני לא סגור על עצמי אבל קראתי שהחברה מוכרת את חטיבת האנרגיה הירוקה שלה ב130 מיליון שח זה לא אמור לתת דחיפה רצינית למניה במידה וזה ייצא לפועל? מה אתה יודע על זה…

לגבי אופל באלנס נכנסתי לדוחות והמניה נראית מאוד מעניינת בשווי שוק של 29 מיליון שח אבל אם אני לא טועה ואני לא ממש מבין אם יש דילולים ואם יש אז כמה.. אם תוכל להסביר במידה ואתה בקיא בחומר.

– לדעתי ברימאג תעלה עם או בלי העסקה (כמובן יכול להיות שאני טועה). תחפש במאיה דוח של מדרוג על החברה.

יש שם המון מידע. במידה והעסקה תצא לפועל אז מדובר ברווח הון. אם גם הדוחות יהיו טובים, השוק עשוי לתמחר את

החברה בהון העצמי שלה – רווח של כ 50%.

– לגבי אופל – לא מבין ב 100% ולכן לא יכול לענות. תוכל לבקש את עזרת הפורום.

עברו חודשיים ומאז עשיתי מספר שינויים. מכרתי את ב.יאיר וקניתי את פועלים איביאי וכן רכשתי את נתנאל גרופ (עלתה יפה מחר ארכוש מניה נוספת להשלמת התיק.

מחר ארכוש מניה נוספת להשלמת התיק.

* אנחנו בעיצומה של עונת הדוחות ואיתה ההזדמנויות. התיק ממשיך לטוס קדימה. מספר שינויים שעשיתי:

נפרדתי מפועלים איביאי ואנליסט למרות שיש להם עוד אפסייד יש מניות לדעתי אטרקטיביות יותר.

הגדלתי החזקות בברימאג וראלקו. רכשתי חצי מנה בארית תעשיות (סיכון גבוה).

* אני מאמין השנה בהשקעה במניות היבואנים בגלל תמחור נוח, ריבית נמוכה ושער חליפין נמוך.

* לדעתי דוח טוב של ברימאג יאיץ את העליות.

* השוק עולה חזק מאוד ונהיה קשה לאתר מניות עם תמחור חסר בולט ורווחים ברי קיימא.

תקופה יוצאת מן הכלל !

– מניות בתיק שהתפוצצו : לכיש, אמת, בוני תיכון , אופל בלאנס ומיחשוב ישיר.

– המאכזבת: דורי בנייה

שינויים שעשיתי מאז:

– מכירה של לכיש (כנראה טעות)

– קנייה של נקסטקום, קשרי תעופה, אינטר תעשיות וצרפתי.

* יש עוד מספר מניות מאוד מענינות שמצאתי בסורק ונמצאות על הכוונת או ברשימת המתנה.

הי גלעד

מיחשוב ישיר הייתי קרוב לקנות אבל ברחה לי עדיין שוקל

לודן עלתה הרבה היום בגלל הדוחות … נדבק לי.

יש לי כמה ביומד מחכה להתפתחות

אופל בלאנס מכרתי וקניתי נאוי הרבה יותר איכותית.

מחזיק גם בגרוסלם השקעות ( פוטנציאל אדיר לדעתי) עם סיכון נמוך

וסינמה יהש.

מה המייל שלך ..?

הי נועם. האימייל שלי : gilad.rozban@gmail.com

אני דווקא חושב שאופל יותר אטרקטיבית מנאוי.

לגבי שאר המניות אני צריך לבדוק.

בשעה טובה נגמרה עונת הדוחות הכרספיים המלחיצה.

– השינוי היחיד שעשיתי מאז שבוע שעבר ביום שלישי היה מכירת אמת (ירדה 4 אחוז מאז)

וקניית סמיקום (עלתה 2 אחוז מאז).

– קיבלתי היום חיזוק חיבוי מאוד לתיק בדמות עלייה של חצי אחוז לעומת מדד יתר 120 שנפל 1.74 אחוז.

– ברימאג פרסמה דוח חלש מאוד – ללא הרווח שהיא עומדת לרשום והדיבידנד הייתה צריכה להתממש הרבה יותר לדעתי.

אפשר להגיד שטעיתי לגביה. הייתי בטוח שהרבעון הרביעי יהיה סביר לפחות.

– התיק כמו שהוא היום מסודר שוב לפי רמת הבטחון שלי:

חממה סחר

בירמן

בוני תיכון

קשרי תעופה

נתנאל גרופ

מחשוב ישיר

ראלקו

נקסטקום

לפידות

צרפתי

סמיקום

אינטר תעשיות

אופל בלאנס

מיקרונט

קווליטאו

פרשקובסקי

תדירן הולדינג

מנדלסון תשתיות

ארית תעשיות

דורי בנייה

ברימאג

גלעד,

תודה רבה על השיתוף.

אשמח אם תוכל להתייחס לכמה שאלות שלי לגבי התיק שלך.

אני מניח שאתה לא מנהל תיק בגודל של קרן נאמנות, בהנחה שאני צודק אתה לא חושב שאתה מחזיק יותר מדי מניות? באפט, גרינבלט, המליצו למשקיעים קטנים לרכז את התיק סביב מספר מצומצם של חברות איכותיות. אתה באמת ובתמים מצליח לעקוב לעומק אחרי כל כך הרבה חברות?

בנוסף, התיק שלך רובו ככולו מורכב מחברות ישראליות, זה לא מפריע לך שהן באופן כללי אינן שקופות, לא מקיימות שיחות משקיעים רבעוניות כמו בארה״ב וחולות במחלה הישראלית של לפרסם דוח עבור השנה החולפת כמעט בסוף הרבעון הראשון?

לדעתי ההמלצה של באפט טובה עבור אנשים עם רמת ידע גבוהה מאוד שמסוגלים לאתר את אותן חברות. לצערי אני לא נמנה עם אותם בני מזל. אני עובד עם סורק מניות פרטי שפיתחתי. הסורק עושה עבורי את כל העבודה: מוריד רשימה מעודכנת של חברות, מוריד נתונים פיננסיים עדכניים לכל חברה ואפילו מדרג את המניות. כל מה שאני עושה זה להישאר על הקבוצה של 20-30 מניות שמדורגות ראשונות בסורק. הסריקה לוקחת 5 דקות. זה הכל.

אתה צודק לגבי השקיפות אבל יש לא מעט מניות יתר ישראליות שחילקו במהלך השנים תשואות דיבידנד דו ספרתיות מה שלא קל למצוא בחברות שנסחרות בחו"ל. בשנתיים האחרונות מדד היתר של ת"א השיג תשואה של כ 55%. מי שבחר סלקטיבית הגיע אפילו ל 85% ויותר.

לגבי הנושא של פיזור לעומת מיקוד וניתוח של תוחלת וסטיות תקן – ראה פוסט שפרסמתי באדיבות האתר TLVSTOCK.

http://www.tlvstock.com/ValueInvesting/2012/12/29/%D7%9C%D7%A9%D7%A8%D7%95%D7%93-%D7%90%D7%AA-%D7%94%D7%93%D7%95%D7%91%D7%99%D7%9D-%D7%A4%D7%95%D7%A1%D7%98-%D7%90%D7%95%D7%A8%D7%97-2-%D7%9E%D7%90%D7%AA-%D7%92%D7%9C%D7%A2%D7%93-%D7%A8%D7%95%D7%96/

עבר עוד חודש. מכרתי את אינטר תעשיות (19%) , את אופל בלאנס (62%) ואת הרווח במיחשוב ישיר (40%).

רכשתי את כלנית כרמון, אמת, כפרית ובבילון.

על הכוונת: מניית נדל"ן אותה עדיין לא הצלחתי לרכוש עקב הפרש גדול מדי בין המוכרים לקונים.

התיק כמו שהוא היום מסודר שוב לפי רמת הביטחון שלי:

בירמן

בוני תיכון

קשרי תעופה

לפידות

נתנאל גרופ

חממה סחר

כלנית כרמון

מחשוב ישיר

ראלקו

נקסטקום

אמת

כפרית

סמיקום

צרפתי

מיקרונט

פרשקובסקי

תדירן הולדינג

מנדלסון תשתיות

קווליטאו

ארית תעשיות

דורי בנייה

ברימאג

בבילון

עבר עוד שבוע ותיק המניות ממשיך לטפס לשיא כל הזמנים פעם נוספת הרבה יותר מהמדדים בארץ ובחו"ל.

מניית הנדל"ן שקניתי היא דוניץ. כמו כן מכרתי את מנית אמת ורכשתי את מנית גולף.

על הכוונת: שתי מניות שמדורגות גבוה בסורק (אעדכן בפוסט הבא).

התיק כמו שהוא היום מסודר שוב לפי רמת הביטחון שלי:

בירמן – * חילקה דיבידנד של יותר מ 7% *

בוני תיכון – *** עלתה היום ביותר מ 20% ***

לפידות – * ראה מצגת של החברה *

קשרי תעופה

חממה סחר – * ללא קשר עם ניתו ערך לשים לב להיפוך על ממוצע נע 200 *

ראלקו

נתנאל גרופ

כלנית כרמון

מחשוב ישיר

נקסטקום

כפרית

צרפתי

סמיקום

מיקרונט

פרשקובסקי

תדירן הולדינג

גולף

דוניץ

מנדלסון תשתיות

ברימאג

קווליטאו

ארית תעשיות

דורי בנייה

בבילון

שבועיים וחצי ולא מעט דוחות.

מכרתי את קשרי תעופה ודורי בנייה עקב דוחות רעים.

רכשתי הבוקר את מנית אמת (בחזרה) ואת ב.יאיר. כמו כן נרכשו רימוני ולודן.

התיק כמו שהוא היום מסודר לפי רמת הביטחון שלי:

חממה סחר

בירמן

לפידות

בוני תיכון

ראלקו

נתנאל גרופ

כלנית כרמון

אמת

נקסטקום

מחשוב ישיר

תדירן הולדינג

לודן

צרפתי

כפרית

סמיקום

ב.יאיר

מיקרונט

רימוני

פרשקובסקי

דוניץ

גולף

מנדלסון תשתיות

ברימאג

קווליטאו

ארית תעשיות

בבילון

לדעתי העדר כרגע זה "משקיעי ערך" שטוענים "אני לא מצליח למצא מציאות"

יש עכשיו כמות ענקית של משקיעים שקוראים לעצמם משקיעי ערך. רובם מעתיקים את ההשקעות אחד מהשני (אבל לא משנה) ופותחים בלוגים.

יש אפילו שירות אתותים של השקעות ערל להמונים (אצל ינון אריאלי http://www.yinonportfolio.com/?utm_source=bursa4u&utm_medium=upper_manu&utm_content=3645&utm_campaign=organic )

הוא ממש שולח איתותים על השקעות ערך ויש עוד רבים אחרים כאילו.

בזמן האחרון עדר "משקיעי הערך" כולם נכנסו לפוזיציות ענקיות במזומן. אפשר לראות את זה בטוויטים ששולחים ובבלוגים. ינון ממליץ על 40 אחוז מזומן ואחרים ב 60 – 80 אחוז מזומן. מתבססים על נוסחא סודית של וורן באפט….

אז מי שרוצה ללכת נגד העדר צריך לדעת שלא ניתן לתזמן שוק לאורך זמן. וזה באמת אחד מחוקי השקעות הערך.

רוב האנשים לא מסוגלים לחוות אפשרות של הפסדים של עשרות אחוזים לכן כשהשוק שובר שיאים מנסים לתזמן.

לפי הגיון זה שיא בבורסה משמעו מפולת. ברור שזה לא נכון הסטורית כי אחרת המדים לא הין עולים 7% בממוצא ב 200 שנה האחרונות. ב 13 שנה האחרונות התשואה הממצועת 3%

יש לי הרגשה שכל העדר של משקיעי ערך (שמרגישים נעלים על ההמון) שמחכה למפולת עם מזומן לא יהיה ממש מרוצה. כבר הפסידו שנה של 35% (בשביל לחכות לתיקון של 20%)

הרי הרעיון הוא שמשקיע ערך מסוגל לראות השקעה יורדת בעשרות אחוזים אפילו לכמה שנים וללא למצמץ (הרי אם זה לא היה כך – השקעות ערך לא היו עובדות. כולם היו מריצים סקרינרים. גרינבלט אמר – שהשקעות ערך עובדות רק כי הרבה שנים הן לא עובדות)

עברו עוד מספר ימים ונמכרו קווליטאו, בבילון וגולף.

קווליטאו פרסמה דוח רע במיוחד ונמכרה אחריו בהפסד כולל של 17%. בבילון בהפסד של 11%. גולף ברווח קל.

חממה ובירמן פרסמו דוחות מעולים ועולים בהתמדה לכיוון של שיאים חדשים.

סה"כ התיק התממש ב 2% מרמת שיא כל הזמנים שהושגה לפני מספר שבועות.

אני מחפש כעת עוד 3 מניות לתיק וכבר יש לי מספר מועמדות ששרדו בהצלחה את הדוחות הכספיים האחרונים.

התיק כמו שהוא היום מסודר לפי רמת הביטחון שלי (הפעם חילקתי לפי קבוצות):

בירמן

חממה סחר

לפידות

בוני תיכון

ראלקו

כלנית כרמון

אמת

נקסטקום

תדירן הולדינג

נתנאל גרופ

מחשוב ישיר

לודן

סמיקום

כפרית

פרשקובסקי

ב.יאיר

צרפתי

רימוני

מנדלסון תשתיות

ארית תעשיות

דוניץ

ברימאג

מיקרונט

ובכן לא מצאתי 3 מניות אבל אחת כן – טופ מערכות. מדובר במניה לא סחירה. מרגיש לי שהיא לפני מהלך גדול ואולי אני טועה. קשה מאוד לאתר מניות להשקעה גם עם הסורק עקב תמחורים גבוהים מבעבר ודוחות לא כל כך מוצלחים.

בהצלחה לכולם !

לבעל הבלוג

מעניין מה דעתך על הפוסט שכתבת בפרספקטיבה לאחור ותובנות שלך