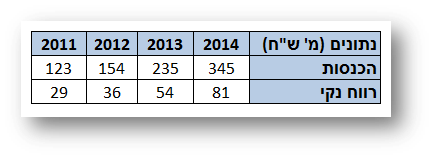

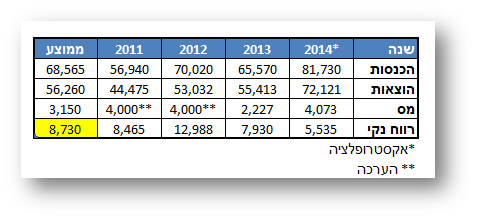

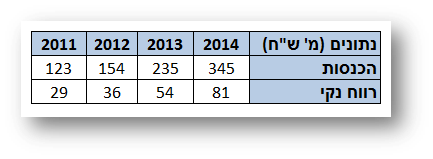

בהקדמה לפוסט מלפני מספר ימים שאלתי בכמה הייתם מתמחרים חברה ישראלית מהתחום הפיננסי שהתוצאות שלה בארבע השנים האחרונות נראות כך:

התשובות שנתתם נעו בין פסימיות יתר שמניחה ירידה חדה בביצועים (500 מ') לאופטימיות קוסמית שמניחה צמיחה של עוד שנים רבות קדימה (4000 מ') עד שבסופו של דבר קורא העונה לכינוי "יוחאי" זיהה את החברה שעומדת מאחורי הנתונים – חברת ילין-לפידות. האמת היא שלא הייתי בטוח אם מישהו באמת יזהה את החברה, ילין-לפידות היא חברה פרטית ולכן התוצאות שלה לא נגישות באופן ישיר ולא ניתנות לסינון בסקרינרים למיניהם, אבל כמו שכבר הבנתם (שוב תודה – יוחאי) 50% מילין-לפידות דווקא כן שייכים לחברה ציבורית וזו לידר שוקי הון. יאללה נתחיל..

אם תשאלו אותי על מנהלי השקעות בולטים בארץ, ילין-לפידות הם ככל הנראה צמד השמות הראשונים שיעלו בראשי. לפחות בעיניי השניים האלו תמיד ייצגו את אסכולת ה"ערך" בעולם ההשקעות הישראלי, אם תרצו המקבילה הישראלית (והצעירה יותר) לוורן וצ'ארלי. אמנם מעולם לא פגשתי אותם, אבל התחושה שעולה כאשר קוראים עליהם בתקשורת (כמו כאן לדוגמא) היא שמדובר באנשים שבאמת ובתמים אוהבים את מה שהם עושים ולכן גם היום לאחר לא מעט שנים בתחום הם עדיין מחזיקים במשותף בפוזיצית ה-CIO (כל אחד באזור שלו) במקביל לניהול השוטף של החברה וכפי שנראה בהמשך הם עושים את זה בהצלחה רבה. דב ילין ויאיר לפידות הם השמות המלאים ולמרות שהיום זה נראה כאילו הם היו כאן מאז ומעולם – את ילין-לפידות הם הקימו רק לפני עשור כבוטיק השקעות קטן. עם השנים החברה שלהם הלכה וצמחה והיום היא חברת ניהול ההשקעות השישית בגודלה בישראל ומנהלת כספים בהיקף של מעל ל-45 מיליארד ש"ח.

האמת היא שתמיד הערכתי את יכולתם של השניים האלה, בעיקר בכל מה שנוגע ליכולת ההבנה שלהם את השוק הישראלי בכלל ואת תחום המניות הקטנות יותר בפרט. כשרק התחלתי להשקיע אחד הדברים שהייתי נוהג לעשות זה פשוט לעבור על רשימת המניות שבהם הם היו רשומים כבעלי עניין ולנסות למצוא שם רעיונות השקעה חדשים, וגם היום כשאני כבר מתעניין או מחזיק במניה כלשהיא אני תמיד שמח לראות "שהם כבר שם" – מבחינתי זו מעין חותמת כשרות שמעידה על כך שאני כנראה בחברה טובה ובכיוון הנכון.

לולא הכותרת של הפוסט והשאלה שהקדימה אותו, בשלב הזה בטח כבר הייתם חושבים לעצמכם "למה הוא בעצם מספר לנו את כל זה?" הרי ילין-לפידות היא חברה פרטית שלא נסחרת בבורסה, אבל כאמור זה לא ממש מדויק וכמו שכתבתי קודם לכן 50% מהמניות של ילין-לפידות מוחזקות ע"י חברת לידר שוקי הון הציבורית ולכן מי שחשקה נפשו בחתיכה מסיפור ההצלחה הזה שנקרא ילין לפידות יכול לעשות את זה דרכה. אבל פה הסיפור לא נגמר, כי כמו שזה נראה כרגע – קנייה של ילין-לפידות דרך לידר שוקי הון לא רק שמזכה את הקונה המאושר בהנחה משמעותית על השווי האמיתי של החברה, אלא שבנוסף לכך הוא יקבל גם את שאר הפעילות (הרווחית) של לידר שוקי הון ממש בחינם, אתם מוכרחים להודות שזה יופי של מבצע לכבוד השנה החדשה. אז לפני שנתחיל, קצת נתונים:

לידר שוקי הון

- מחיר מניה: 2327

- שווי שוק: 339 מ' ש"ח

- הון עצמי: 124 מ' ש"ח

- הון למאזן: 67.5%

- מכפיל הון: 2.73

- מכפיל רווח נקי (3 רבעונים אחרונים): 7.36

- תשואה על ההון (3 רבעונים אחרונים): 37%

- תשואת דיבידנד (2014): 11.2%

מה היא עושה ?

בנוסף לאחזקתה בילין לפידות, ללידר שוקי הון יש עוד שלוש פעילויות נוספות בתחום שוק ההון.

תחום ההנפקות: מתן שירותי הפצה וחיתום בהנפקות ניירות ערך לציבור, הפצה וניהול של הנפקות פרטיות והפצות חבילות ניירות ערך. הפעילות הזו מבוצעת ע"י לידר הנפקות ש80% ממנה שייכים לחברה (את היתר מחזיק בנק הבינלאומי).

תחום הברוקראז': מתן שירותי ברוקרג' בניירות ערך (בעיקר ללקוחות כשירים) ובכלל זה ביצוע ניתוח חברות ומחקרים. פעילות זו מבוצעת באמצעות לידר ושות' וחברות בנות שלה. בנוסף לכך התחום כולל גם תיווך בין- בנקאי במט"ח, ריביות ונגזרים פיננסיים – פעילות זו מבוצעת באמצעות ILSB.

תחום המסחר בני"ע (נוסטרו): מסחר באג"ח זרים, ני"ע זרים ומכשירים מובנים. כמו כן מסחר באג"ח ישראליות (ממשלתיות וקונצרניות), מניות, ומסחר בנגזרים (באמצעות לידר משאבים).

מבנה הבעלות

- לידר – 46.3%

- אלטשולר שחם – 17.26%

- הראל – 5.95%

- שי דתיקה – 4.7%

- עמית ורדי – 3.76%

- ציבור – 21.48%

ילין-לפידות

כאמור, פעילותה של לידר שוקי הון בתחום ניהול ההשקעות מתבצעת על ידי בית ההשקעות ילין-לפידות ש50% ממנו נמצאים בבעלותה. את רכישת חלקה בילין-לפידות השלימה לידר שוקי הון בשנת 2006 , תחילה רכשה 30% ממניות בית ההשקעות ובהמשך רכשה 20% נוספים. ב50% האחוזים הנותרים של בית ההשקעות מחזיקים צמד המייסדים ילין ולפידות. את פעילותו של ילין-לפידות ניתן לחלק לשלוש פעילויות המשנה הבאות:

- ניהול תיקי השקעות – עוסקת בניהול תיקי השקעות ללקוחות פרטיים.

- ניהול קופות גמל – עוסקת בניהול קופות גמל וקרנות השתלמות.

- ניהול קרנות נאמנות – עוסקת בניהול של קרנות נאמנות.

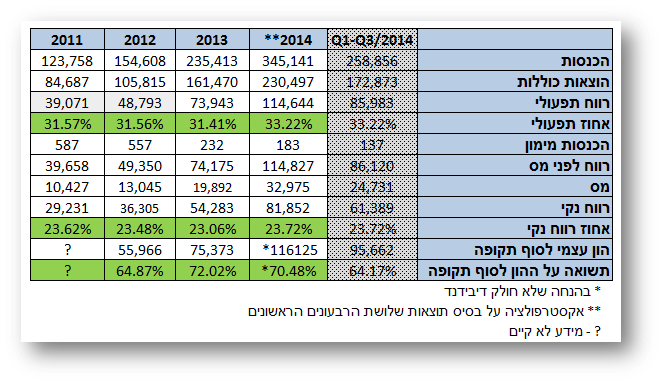

ילין-לפידות היא כאמור לא חברה ציבורית ולכן קרוב לוודאי שלא ממש היינו יכולים לקבל גישה לדוחות המלאים שלה לולא בשנת 2013 החלה לידר שוקי הון לפרסם אותם במסגרת דוחותיה שלה. הסיבה לכך כפי הנראה היא שבאותה השנה החלה לידר שוקי הון ליישם את IFRS-11 לגבי אחזקתה בילין-לפידות ובעקבות זאת הפסיקה לאחד את תוצאותיה של ילין-לפידות לתוך אלו שלה והחלה להציג אותן לפי שווי מאזני. המהלך החשבונאי הזה אמנם שינה את צורת הדיווח של החברה (ולכן מקשה על ההשוואה בין התוצאות המגזריות של לפני 2011 לבין אלה שלאחריהן) אך מצד שני סיפק לנו את המידע המפורט לגבי מאזנה ותוצאותיה של ילין-לפידות מאז 2011. הטבלה הבאה מציגה את התוצאות של ילין-לפידות (100%) מאז 2011 :

כפי שניתן לראות מהטבלה שמעל ילין לפידות (לפחות מאז 2011) היא פשוט חברה מעולה. זה מתחיל בשולי הרווח הגבוהים והתשואה על ההון המרשימה שהם מצליחים לייצר בעקביות לאורך השנים שככל הנראה נובעים ממודל הפעולה הרזה יחסית של החברה, וזה ממשיך בצמיחה הלא פחות ממדהימה שהחברה הזו הציגה בארבע השנים האחרונות, כזו שלא היתה הייתה מביישת אף חברת טכנולוגיה עם מוצר פורץ דרך.

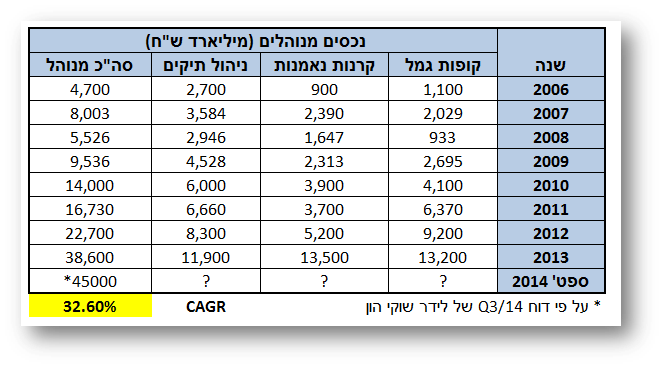

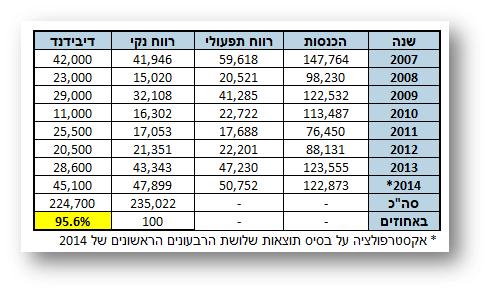

כאמור, נתוני הרווחיות המלאים של החברה קיימים רק מאז 2011 אבל כדי לקבל תמונה מלאה יותר לגבי היקף הצמיחה גם קודם לכן – ניתן לבחון את היקף הכספים המנוהל של החברה מאז 2007 בטבלה שמתחת, כאן כבר ניתן לראות שקצב הגידול בנכסים המנוהלים (CAGR) מתחילת 2007 ועד היום עומד על לא פחות מ-32.6%.

הצמיחה הזו בהיקף הכספים המנוהל ע"י החברה קשורה כמובן לתוצאות הטובות שהחברה סיפקה לאורך השנים, ענף ניהול ההשקעות הוא באופיו מאד תחרותי, כאשר מגיע בית השקעות קטן וזריז (כפי שהיתה ילין-לפידות בתחילת דרכה) ומציג תשואות עודפות המשקיעים לא מאחרים להגיע. בשנים הראשונות לפעילותה ילין-לפידות הציגה תשואות גבוהות במיוחד ביחס למתחרים וכתוצאה מכך צמחה החברה באופן מטאורי ונהנתה מזרימת כספים שבחלקם הגדול יצאו מהקופות הגדולות והותיקות לכיוונו של בית ההשקעות הקטן והמבטיח.

גם היום כשילין-לפידות הוא כבר אחד מבתי ההשקעות הגדולים בישראל התוצאות שלו מוסיפות להיות מרשימות ותופסות את המקומות הראשונים בטבלאות התשואות בגמל ובקרנות שנה אחר שנה וזה כאמור מה שעוזר לכדור השלג הזה להמשיך להתגלגל, לצמוח ולמשוך משקיעים נוספים. מצד שני ולמרות הצמיחה צריך לזכור שילין-לפידות (45 מיליארד מנוהל) הוא עדיין בית השקעות "קטן" יחסית לגדולים (פסגות עם קרוב ל200 מיליארד ומיטב-דש עם כ120 מיליארד) ולכן יש יסוד סביר להניח שהצמיחה הזו בהיקף הכספים המנוהל ובעקבות כך ברווחים בהחלט עשויה להמשיך גם בשנים הבאות. לאחר שנתיים רצופות שבהם הרווח הנקי של ילין-לפידות זינק ב50% משנה לשנה, כנראה שיהיה מוגזם לצפות שגם ב-2015 החברה תציג שיעורי צמיחה דומים, מצד שני – גם אם קצב הצמיחה בשנה הבאה יהיה "רק" חצי מזה שהיה בשנתיים שקדמו לו זה יהיה לא פחות ממרשים.

קצת על הביזנס הזה של ניהול השקעות..

כמו לכל תחום אחר, גם לניהול השקעות יש את המאפיינים והמורכבויות שלו אבל בגדול – הסיפור העיקרי הוא היקף הכספים המנוהל. מקור ההכנסה של החברה הם דמי הניהול השנתיים ואלו נגזרים ישירות מהיקף הכספים המנוהלים, מכאן שככל שהחברה תנהל כספים בהיקף גדול יותר כך יגדלו ההכנסות והרווחים. שיעור דמי הניהול שהחברה גובה כמו גם המבנה שלהם משתנה בין תחומי הפעילות השונים – בתחום קרנות הנאמנות דמי הניהול יגזרו מהרכב הקרן (פרופיל החשיפה), קרנות שיקליות יהיו בדר"כ הזולות ביותר, לאחריהן יבואו קרנות האג"ח והכי יקרות יהיו הקרנות המניותיות והמט"חיות. בקרנות הנאמנות, דמי הניהול השנתיים נעים בין 0.15% לקרנות הכספיות הזולות ועד לאזור ה2.5% בקרנות המניותיות\מט"חיות. בתחום הגמל, ההשתלמות וניהול התיקים השונות נמוכה יותר ולהבנתי דמי הניהול שם נעים בממוצע סביב ה1% לשנה.

נקודה חשובה נוספת שמאפיינת את התחום היא ההשפעה הגדולה שיש למצב השוק על התוצאות. כולנו מכירים את האמרה "מחיר זה מה שאתה משלם, ערך זה מה שאתה מקבל" ובאמת ככל שזה נוגע לחברות "רגילות" הערך הפנימי של העסק שלהן הוא פחות או יותר יציב ולכן תנודות בשוק שנובעות משינוי הסנטימנט ישפיעו בדר"כ על המחיר אבל לא כלכך על הערך. אבל כשמדובר בחברות השקעה מהסוג של ילין-לפידות זה שונה, בחברות מהסוג הזה הסנטימנט בשוק משפיע לא רק על המחיר של החברה אלא גם על הערך של החברה (לפחות בטווח הקצר). אם למשל נניח שבשנה מסויימת השוק עלה ב10%, העלייה הזו תשפיע על חברה מהסוג של ילין-לפידות "באופן כפול". האופן הראשון נוגע לשווי הנכסים המנוהלים הקיימים של החברה – זה האחרון יעלה (גם ללא הפקדות חדשות) פשוט כי שווי השוק של הניירות שמוחזקים בקרנות של החברה יעלה והעובדה הזו תעלה את ההכנסות מדמי ניהול באופן ישיר. האופן השני נוגע לכניסה של נכסים חדשים, שכן עליות בשוק ברב המקרים ימשכו משקיעים נוספים שירצו גם הם להשתתף בחגיגה מה שכמובן יגדיל את היקף הנכסים המנוהל ובסופו של דבר יעלה את ההכנסות מדמי ניהול. חשוב לזכור כמובן שכל הסיפור הזה עובד גם בכוון ההפוך..

קצת על סיכונים

תלות באנשי מפתח: החברה ללא ספק תלויה בילין ולפידות, הם כאמור לא רק מנהלי ההשקעות והמנכ"לים בפועל של החברה אלא גם הרוח החיה שעומדת מאחוריה. ככל שאחד מהשניים (או במקרה היותר גרוע שניהם) יעזוב את החברה אני מניח שנראה פגיעה משמעותית גם בביצועים, גם בהיקף הנכסים וגם במותג. ככל שאני יכול להעריך השניים האלה שכבר עובדים יחד יותר מעשור נהנים מהעבודה ועצם העובדה שהם מחזיקים ב50% מהחברה גם מאפשרת להם את היכולת להשפיע על קבלת ההחלטות ומקטין את הסיכוי לחיכוכים פוטנציאליים שהיו יכולים להווצר עם בעלי השליטה במידה והם לא היו נמנים עליהם ולכן, בשלב הזה נראה לי שדי בטוח להניח שאנחנו נראה אותם ממשיכים להוביל את החברה עוד שנים קדימה.

סיכוני השוק: כמו שכתבתי קודם, בסוג כזה של עסק סיכון השוק (Market risk) הוא גם סיכון השקעה (Investment risk) מה שאומר שאיך שלא נסתכל על זה "ערך החברה" צפוי להיות מושפע מהתנודות ומצבי הרוח בשווקים – בזמן גאות קרוב לודאי שנראה תוצאות מעל הממוצע ובזמן שפל כנראה שנראה ירידה בביצועים. הגורם הזה ללא ספק מוסיף אלמנט של סיכון להשקעה לפחות למי שאופק ההשקעה שלו קצר יחסית.

רגולציה: הרגולציה בישראל בכלל ובכל מה שנוגע למוסדות פיננסים בפרט, לא נחה לרגע, בכל רגע נתון יש איזה פוליטיקאי או ועדה מיוחדת שעמלים על הצעת חוק או רפורמה בנושא. בשנת 2012 למשל – הוחלט להגביל את דמי הניהול של קופות הגמל, עד אז תקרת דמי הניהול עמדה על 2% והרפורמה הנ"ל חתכה אותם בחצי פחות או יותר והיום הם עומדים על 1.05% (ראוי להזכיר שכחלק מהרפורמה גם הותר להם להתחיל לגבות עמלה של עד 4% על הפקדות). מיותר לציין שההחלטות נוספות מהסוג הזה עלולות לפגוע ברווחיותן של החברות בתחום. אבל לא רק חקיקות ישירות משפיעות על החברה אלא גם כאלה עקיפות – השינוי האחרון במס על רווחי הון ללא ספק פגע בכדאיות ההשקעה בשוק ההון ולכן קרוב לוודאי שגם פגע בהכנסות של חברות ההשקעות ויש עוד לא מעט דוגמאות. בקיצור – הסיכון פה הוא לא זניח אבל בשלב זה אני בוחר להתעלם, הרציונל שלי הוא שהאווירה היום בישראל היא כלכך פרו רגולציה ("בעיקר כזו שתדפוק את העשירים ותתן לעניים") שאתה פשוט לא יכול לנחש מאיפה תבוא לך החקיקה\רגולציה הבאה ומכאן שיש לי בעצם שתי ברירות או להפסיק להשקיע פה לחלוטין או להתעלם, בינתיים אני הולך על האופציה השנייה.

סיכון למותג: זהו לדעתי הסיכון הגדול ביותר שקיים לרעיון ההשקעה הזה, ילין-לפידות צמחה באופן באמת מדהים לאורך העשור האחרון כאשר הסיבה מאחורי הצמיחה הזו היתה פשוטה – ביצועיים איכותיים שהתבטאו בעודף תשואה על פני המתחרים. אבל אליה וקוץ בה, שכן בממדיה הנוכחיים החברה כבר מתחילה להרגיש את "החסרון לגודל". כל עוד שהיקף הכספים שניהלה החברה היה קטן\בינוני היה לה קל יותר להכות את תשואות המתחרים הגדולים ממנה אבל היום כשהחברה מנהלת כספים בהיקפים הולכים וגדלים האתגרים שבהקצאת ההון הולכים ונעשים גדולים יותר. אם נוסיף על זה את העובדה שה"ספצייליטה" של החברה זה השוק הישראלי – נקבל מצב שבו השוק פתאום הופך קטן מדי למידותיהם והם חייבים למצוא אלטרנטיבות מבחוץ. בעבר לדוגמא, הרב המכריע של ההשקעות שלהם נראו כמו "ערך קלאסי" אבל בשנה האחרונה אפשר היה לראות פה ושם קצת יותר "התפזרות" והשקעות גבוליות (כמו אלו שהם עשו בתחום הביו-מד בישראל) – בשלב זה מדובר בהשפעה זניחה יחסית אבל כן חשוב להמשיך ולעקוב אחרי הביצועים ולוודא שהם לא נפגעים בצורה משמעותית. אני אסכם ואומר שכרגע המותג ילין-לפידות הוא חזק במיוחד – האתגר האמיתי של החברה הוא להמשיך ולשמור על זה גם בהמשך הדרך.

כמה מילים על האחות התאומה..

חלקכם שקראו עד כה, בטח כבר חשבו לעצמם שאני מדבר הרבה על ילין-לפידות ולא מתייחס ל"אחות התאומה" – אלטשולר-שחם. אם זה באמת מה שחשבתם זה לא ממש יפתיע אותי, בשנים האחרונות נדמה שהשתיים האלה תמיד מוזכרות בנשימה אחת פחות או יותר (כמו כאן וכאן) בגלל הדימיון ביניהם. ואכן, אלטשולר-שחם גם היא סיפור של צמיחה בסגנון של ילין-לפידות ואני מניח שאם היינו מכירים את המספרים שלהם היינו פוגשים תמונה באותו הסגנון, העניין הוא שאלטשולר-שחם היא לא חברה ציבורית ולכן אין לי שום גישה לתוצאות שלה וגם אם היתה לי גישה שכזו זה לא ממש היה עוזר לי פשוט כי אין לי ממש אפשרות להשקיע בה.

הסיבה שבכל זאת בחרתי להזכיר אותה היא שבאופן מעניין וגם מעט חריג מהרגיל – אלטשולר-שחם היא בעלת העניין השנייה בגודלה בלידר שוקי-הון (אחרי לידר) מה שבעצם הופך אותה לבעלת עניין בעקיפין בילין-לפידות. אתם חייבים להודות שזה לא כלכך שכיח לראות חברה שמחזיקה (שוב, באופן עקיף כמובן) בחברה המתחרה שלה אבל גם זה קורה מסתבר. עוד עובדה מעניינת בקשר לתמחור הנוכחי היא שממש בשבועות האחרונים, אלטשולר-שחם הגדילה את האחזקה שלה בלידר שוקי הון וקנתה מניות בקרוב ל-5 מ' ש"ח נוספים – כנראה שגם שם חושבים שהתמחור הנוכחי הוא אטרקטיבי.

אז איזה מכפיל צריך לשים על העסק הזה ?

על השאלה הזו, כבר יצא לחלקכם לענות בפוסט המקדים ואני חייב להודות שהפער בין התשובות השונות הפתיע אותי קצת אבל זה בסדר בהתחשב בכך שהמידע היה מאד חסר ומוגבל. כמו שאני רואה את זה יהיה קשה מאד להתעלם מהצמיחה המרשימה שהחברה הציגה בשנים האחרונות. מצד שני צריך גם מרווח בטחון שיקח בחשבון את האפשרות המאד ראלית להאטה בקצב. נראה לי שמכפיל רווח הוגן מינימלי אמור להיות באזור ה-12. מבחינתי, זהו מכפיל מאד שמרני שמניח ירידה מאד משמעותית בצמיחה שנכון לשנתיים האחרונה עומדת על 50%.

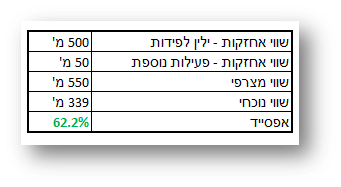

הדוח השנתי של 2014 ייתפרסם רק בחודש מרץ אבל אני חושב שמאד סביר להניח שאת השנה הנוכחית תסיים ילין לפידות עם רווח של מעל 80 מליון ש"ח. מכפיל 12 יביא את שווי השוק של החברה לכמיליארד ש"ח ומכאן שחלקה של לידר שוקי הון (50%) אמור להיות שווה כ-500 מ' ש"ח. פשוט לא להאמין שרק בשנת 2006 לידר רכשה את 50% האלה ב16 מ' ש"ח בלבד :).

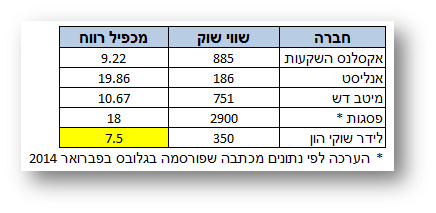

בנוסף לזה וכדי להשלים את התמונה, חשבתי שיכול להיות מעניין לראות באלו מכפילים נסחרות חברות ניהול השקעות אחרות מהסוג של ילין-לפידות. הטבלה הבאה מכילה את שווי השוק, ומכפילי הרווח של עמיתותיה הציבוריות של ילין לפידות ובנוסף גם את הנתונים של פסגות – החברה הגדולה בתחום כפי שפורסמו בפברואר 2014 בעיתונות הכלכלית. מהטבלה אפשר להעריך שהמכפיל של ילין לפידות כפי שהוא משתקף ממכפילה של לידר שוקי הון הוא נמוך מזה של שאר החברות המקבילות (קטנות וגם גדולות).

שאר הפעילות

לאחר שפחות או יותר הערכנו את ילין-לפידות הגיע הזמן להסתכל על שאר העסקים של לידר שוקי הון – אחרי הכל גם הם שווים משהו, לא ? בהתחלה חשבתי לכתוב בהרחבה על כל פעילות ולנסות לנתח אותה בנפרד אבל בסופו של דבר החלטתי לוותר, הסיבה לכך היא שנכון להיום הפעילויות הנוספות האלה הן לא מה שבאמת עומד מאחורי התיזה הזה – הן רק הבונוס. מה שבחרתי לעשות כדי בכל אופן לקבל מושג לגבי השווי המצרפי של שאר הפעילויות זה לאחד את התוצאות של שלוש הפעילויות הנוספות ולהתייחס אליהן כאל חברה וירטואלית אחת בשם ה"פעילות הנוספת", כאשר המטרה היא להוכיח שמדובר בפעילות מצרפית שמרוויחה באופן קבוע. הטבלה הבאה כוללת את סיכום הביצועים של "הפעילות הנוספת" (חיתום, ברוקראז' ונוסטרו):

מה שניתן לראות מהטבלה שמעל הוא ש"הפעילות הנוספת" של לידר שוקי הון היתה רווחית לאורך השנים (וזה נכון מצרפית גם לגבי השנים שקדמו ל-2011) ושהרווח ב2014 צפוי לעמוד על 5.5 מ' ש"ח. עוד אפשר לראות שה"פעילות הנוספת" שמורכבת משלושת תחומי הפעילות האחרים של לידר שוקי הון היא הרבה פחות מהותית מפעילות ניהול ההשקעות (כלומר ה-50% מילין לפידות) – בשנת 2014 למשל פעילות ניהול ההשקעות צפויה להביא לשורה התחתונה מעל ל-40 מ' ש"ח וזה בהשוואה ל5.5 מ' ש"ח שצפויים להגיע משלוש הפעילויות האחרות גם יחד. אם לנסות ולתמחר את הפעילות הזו הייתי אומר שהיא שווה איפשהו בין 45 ל80 מ' ש"ח. 45 מ' הם בהנחה שהשנה האחרונה היא מייצגת ו80 מ' הם בהנחה שאנו מתמחרים לפי הממוצע של השנים האחרונות. בכל מקרה וכדי לקבל מספר עגול להמשך הדרך – נראה לי ש50 מ' ש"ח זה תמחור אצבע סביר לשלושת העסקים האחרים גם יחד.

לידר שוקי הון – תמחור מצרפי

כעת, לאחר שיש לי הערכות לגבי השווי בנפרד של הפעילויות העיקריות של לידר שוקי הון, קרי ילין לפידות וה"פעילות הנוספת", כל מה שנותר זה לחבר אותן יחד כדי לקבל את השווי האינטרינזי של החברה כפי שעולה מהאנליזה עד כה:

כפי שניתן לראות מהטבלה שמעל – האפסייד שקיבלתי על השווי הנוכחי עומד על מעל ל60%. נכון שלא ביצעתי פה חישוב מדויק וקפדני של NAV אבל אני חושב שבמקרה הזה זה סביר, אם כבר משהו – אז אני חושב שדווקא הייתי שמרן בתימחור של ילין-לפידות, ראשית – כמעט ולא נתתי משקל לצמיחה שהיא הראתה בשנים האחרונות ושנית התעלמתי גם מקרוב ל140 מ' ש"ח במזומן שיושבים במאזן שלהם (ולהבנתי לא משמשים לפעילות השוטפת וגם לא תורמים מהותית לשורה התחתונה), התחשבות בהם בחישוב המחיר היתה מורידה את השווי הנוכחי בכ-70 מ' ש"ח ומביאה את האפסייד למעל 100%.

תשואת דיבידנד

כמו שניתן היה להבין מהפוסט המקדים, יתרון נוסף להשקעה בלידר שוקי הון זה הדיבידנד. הטבלה הבאה מפרטת את הדיבידנדים שחילקה החברה מאז 2007 אל מול הרווח הנקי. מהטבלה ניתן לראות שהחברה מחלקת כמעט את כל הרווחים שלה בחזרה למשקיעים מה שמביא את תשואת הדיבידנד הממוצעת לאורך השנים לעמוד על מעל ל10%.

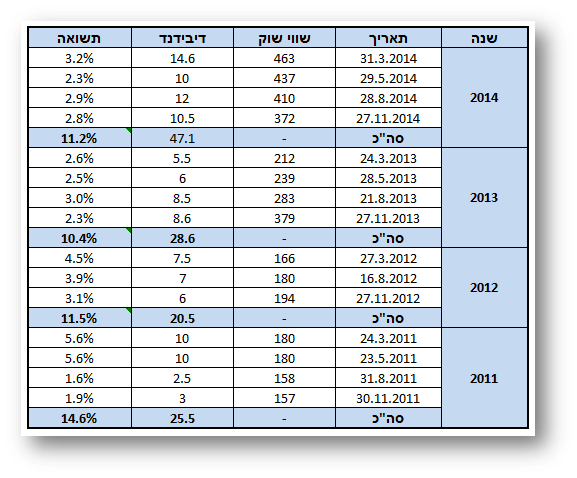

והנה טבלת הדיבידנדים הרבעוניים ב4 השנים האחרונות אל מול השווי בעת החלוקה:

והנה טבלת הדיבידנדים הרבעוניים ב4 השנים האחרונות אל מול השווי בעת החלוקה:

לידר שוקי הון – סיכום

אני משוכנע שאם ילין-לפידות היתה נסחרת באופן ישיר בבורסה המחיר שלה היה גבוה בהרבה מזה שנגזר היום ממחירה של לידר שוקי הון, אם הייתי צריך לנחש הייתי אומר שהיא היתה נסחרת בקלות במעל למיליארד ש"ח. כנראה שהעובדה שהיא "חבויה" מתחת ללידר שוקי הון בין עוד מספר פעילויות היא שעוזרת לטשטש את הביצועים המאד מרשימים של החברה הזו וע"י כך מספקת לי את ההזדמנות לקנות חלק מהעסק המצויין הזה במחיר זול ועל הדרך לקבל גם עוד כמה עסקים קטנים יחסית אך לא רעים בכלל – במתנה.

לפני סיום אספר שזו לא הפעם הראשונה שבה אני מחזיק בלידר שוקי הון. בסיבוב הקודם, קניתי אותה ביוני 2013 וכשמכרתי אותה כעבור קצת יותר משנה ביולי 2014 זה כבר היה לאחר כ-100% רווח (לאחר דיבידנד). למרות שתזמון אף פעם לא היה החלק החזק שלי, במקרה ההוא – עיתוי המכירה שלי היה לא רע בכלל והנה היום לאחר פחות מחצי שנה ולאחר עוד שני רבעונים של צמיחה מר-שוק מאפשר לי לשוב ולרכוש את החברה בהנחה – נותר לי רק לקוות שגם במקרה הזה, התוצאה הסופית תהיה דומה.

תזכורת – אין בנאמר משום המלצה לקנייה או מכירה של ניירות ערך או כתחליף לייעוץ המתחשב בנתונים ובצרכים של אדם ספציפי. כמו כן כרגע אני מחזיק במניות לידר שוקי הון אך אני עשוי לקנות\למכור אותן מבלי לעדכן על כך. יש לקרוא את הסרת האחריות.

נתונים נוספים:

נתונים נוספים:

שוב חוזר הניגון, הבטחתי לחזור לכתוב יותר אבל מה לעשות שהמציאות חזקה יותר מכל בלוגר עצלן וארועי הקיץ האחרון לא תרמו גם הם למוטיבציה. נוסיף על כך את העובדה שלאחרונה גם הרבה יותר קשה לי למצוא רעיונות חדשים וזולים והנה שוב חוזרים לבלוג שומם ודומם. אז כדי בכל זאת לתת איזשהו סימן חיים חשבתי לכתוב פוסט קצר off-topic ולחלוק אתכם מדיה שגיליתי מחדש ממש לאחרונה – הפודקאסטים.

שוב חוזר הניגון, הבטחתי לחזור לכתוב יותר אבל מה לעשות שהמציאות חזקה יותר מכל בלוגר עצלן וארועי הקיץ האחרון לא תרמו גם הם למוטיבציה. נוסיף על כך את העובדה שלאחרונה גם הרבה יותר קשה לי למצוא רעיונות חדשים וזולים והנה שוב חוזרים לבלוג שומם ודומם. אז כדי בכל זאת לתת איזשהו סימן חיים חשבתי לכתוב פוסט קצר off-topic ולחלוק אתכם מדיה שגיליתי מחדש ממש לאחרונה – הפודקאסטים. .

.