לאחרונה, מניית האחים נאוי – התוספת האחרונה לתיק שלי סיפקה לי את ההזדמנות לחוויה מתקנת (לפחות כך אני מקווה). בעבר כבר כתבתי פוסט על חברת האחים נאוי, ובעדכון לפני חודש גם ציינתי שרכשתי את המנייה. בפוסט הראשון שלי על החברה עשיתי טעות של טירונים ופיספסתי את שווי השוק האמיתי של החברה (עקב כמות גדולה של אופציות לא סחירות שמשום מה נעלמה מעיניי) אבל בכל השאר דווקא פגעתי לא רע ולכן למי שלא מכיר את החברה ופעילותה אני ממליץ לחזור ולקרוא את הפסוט הקודם. מאז אותו פוסט זרמו קצת מים בירקון, והחברה עשתה מספר מהלכים שגרמו לי לחזור ולבחון אותה שוב וגם הפעם בדיוק כמו בפעם הראשונה היה לי קשה לעצור את ההתלהבות ולכן לאחרונה הוספתי עוד מניות לאלו שקניתי לפני חודש והיום החברה תופסת פוזיציה מאד מכובדת אצלי בתיק.

מה שכאמור גרם לי לשוב ולבחון את רעיון ההשקעה הזה הן מספר התפתחויות חיוביות שקרו ועומדות לקרות לחברה ושלדעתי מהווות פוטנציאל להצפת ערך בטווח הקצר-בינוני. לא מדובר בשינויים שמגיעים מפעילות החברה אלא בשינויים שעשויים לסייע בחשיפת המנייה ובהבאתה למודעות של משקיעים נוספים. כבר היום אני מאמין שמדובר בחברה מעולה רק שהשוק מסיבותיו שלו עדיין נוהג בה בחשדנות – בכל אופן, לא בכל יום רואים חברה בורסאית לניכיון שיקים. אבל כשבוחנים את דוחות החברה קשה להתעלם מהעובדה שיש פה עסק מצויין ולכן אני מעריך שההתפתחויות הבאות יביאו את ציבור המשקיעים להבין את מה שיש להם מתחת לאף. ההתפתחויות עליהן אני מדבר הן אלו:

- בפברואר השנה החברה בחרה להפיץ למוסדיים כ5 מיליון מניות שהוו כ20% מהון המניות של החברה במחיר 10.7 ש"ח. אלטשולר-שחם רכשו בחרו לקחת חלק בהפצה והיום הם מחזיקים כ-5.3% ממניות כמו כן סביר להניח שגופים מוסדיים אחרים בחרו להשתתף אך לא עברו את הסף כדי להחשב כבעלי עניין.

- לאחר תהליך הפצת המניות הכריזה החברה על מדיניות דיבידנד של 25% מהרווח הנקי (עם סף מינימום של 5% תשואה שנתית), ברגע שיגיע הדיבידנד הראשון אני מאמין שמשקיעים נוספים יבחינו בחברה.

- בעדכון המדדים הקרוב שיתבצע ביוני החברה כנראה ותכנס למדד יתר 50, עובדה שעשויה להגדיל את הביקוש והחשיפה לנייר.

קצת על העסק:

לפני שנתחיל לעבור על המספרים אני אזכיר למי שלא קרא את הפוסט הראשון במה בכלל מדובר, חברת האחים נאוי עוסקת במימון חוץ בנקאי וליתר דיוק – בניכיון המחאות דחויות. המודל שלהם הוא די פשוט להבנה, הם מקבלים המחאות דחויות וגובים עמלה על פדייתן. לחברה שני סוגי לקוחות, רוב הלקוחות (80% בשנת 2012) הם כאלה שמפקידים המחאות דחויות שקיבלו מצד שלישי, שאר הלקוחות (20% בשנת 2012) מפקידים המחאות אישיות תמורת מזומן. במועד הפקדת ההמחאה החברה משלמת למפקיד את סכום ההלוואה בניכוי העמלה שהם גובים. כמו כן חשוב לציין שהחברה פועלת רק אל מול גופים עסקיים ולא נותנת שירותים לאנשים פרטיים ומשקי בית.

את הפעילות שלה מממנת החברה ע" הונה העצמי ואשראי שהיא לוקחת מהבנקים וכרגע יתרת האשראי שלה עומדת על כ640 מ' ש"ח. כך יוצא שהנואי'ס משלמים לבנק כ3-4% לשנה על האשראי ובינתיים מגלגלגת אותו מספר פעמים לאורך השנה מה שמביא אותה לתשואה של בין 10% ל 15% על אותו הכסף. את שיעור העמלה\ריבית שהיא גובה היא קובעת לפי היכרותה עם בעל ההמחאה ופרק הזמן עד לפדיונה – כאשר רוב ההמחאות הן לפרקי זמן של בין חודש לארבעה חודשים.

כדי להמחיש את מודל הפעולה של החברה אני אתן דוגמא – יוסק'ה ובניו הם קבלני חשמל שכרגע סיימו עבודת חשמל גדולה למשה קבלן הבניין. משה שילם ליוסי 100 א"ש בצ'ק שוטף + 60 – למה תשאלו? כי ככה משלמים קבלנים בשם משה. אבל ליוסי יש פועלים שצריך לשלם להם, האשה רוצה לקנות נעליים חדשות והפרויקט הבא כבר מתחיל והוא עדיין לא קנה חומרים. אם ילך לבנק יבקשו ממנו בטוחות ושאר ירקות יקח זמן עד שיוסי יראה את הכסף, אז יוסי הולך לנאוי'ם, ואומר להם – קחו 100 א"ש ותביאו לי 97 א"ש, הנאוי'ם שמכירים גם את יוסי אבל יותר חשוב, מכירים את משה ויודעים שהצ'קים שלו הם בסדר מסכימים ועוד באותו היום המזומן בבנק. הנאוים הרויחו 3% בחודשיים וגם ליוסי לא רע בכלל , הפועלים קיבלו משכורת, האישה הלכה ביום שישי עם החברות לכיכר המדינה והוא אפילו קיבל הנחה של 10% על החומר לפרויקט הבא בגלל ששילם במזומן. פשוט לא ? עכשיו צריך לדמיין שזה קורה 6 פעמים בשנה והנה אנחנו מגיעים ליופי של תשואה.

האחים נאוי – ניתוח כלכלי.

- שער מניה: 11 ש"ח

- מס' מניות: 26,474,061

- שווי שוק: 302 מ' ש"ח *

- הון עצמי: 150 מ' ש"ח

* לחברה יש גם 1,176,805 כתבי אופציה סחירים בכסף

מאזן החברה

בפוסט הקודם דיברתי על מאזן החברה ועל העובדה שהוא נקי לחלוטין מחוב ארוך טווח. אז העניין הזה לא השתנה מאז, כמו גם העובדה שכמעט וכל הנכסים של החברה הם בצורת אשראי לקוחות שהוא "חומר הגלם" בו החברה משתמשת ליצירת הכנסותיה. עוד מעניין לראות זה שלחברה כמעט ואין רכוש קבוע, סך הנכסים הקבועים (14 מ') הוא זניח ביחס לכלל המאזן וגם הוא ברובו מכיל הלוואות שניתנו ללקוחות שמועד פרעונם ארוך משנה. בקיצור ניתן לומר שכל הנכסים של החברה הזו עובדים בלייצר ריבית.

בעקבות הרווחים של השנה האחרונה גדל ההון של החברה וכרגע הוא מהווה כ23% מסך המאזן, כאשר שאר ההון מגיע מהלוואות בנקאיות (מסגרות אשראי) לטווח קצר ולכן מסווג כחוב שוטף.

כבר במבט ראשון במאזן ברור שזהו אינו מאזן של חברה תעשייתית, העובדה שצד הנכסים רובו ככולו מורכב מאשראי לקוחות עם מעט מאד נכסים קבועים מזכירה יותר מאזן של בנק. אבל כשמסתכלים על הצד השני רואים משהו שלא רואים במאזן של בנקים, החברה פועלת במינוף נמוך של כ 1:4 שיותר מאפיין חברות שירותים או חברות תעשיתיות ופחות מאפיין בנקים וחברות פיננסיות שבדר"כ ממונפות פי כמה וכמה. בקיצור – יש לנו פה עוף מוזר.

החלק הכמותי

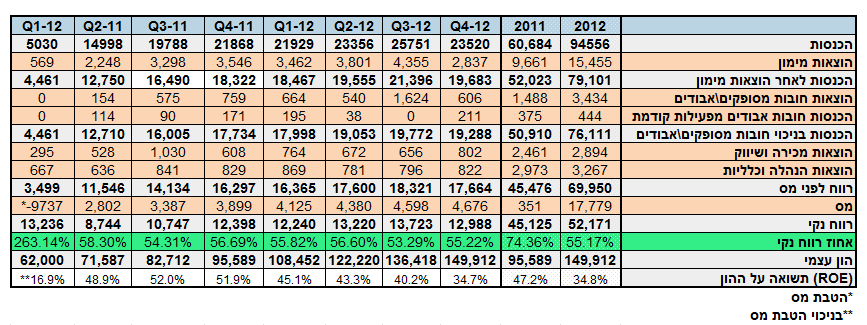

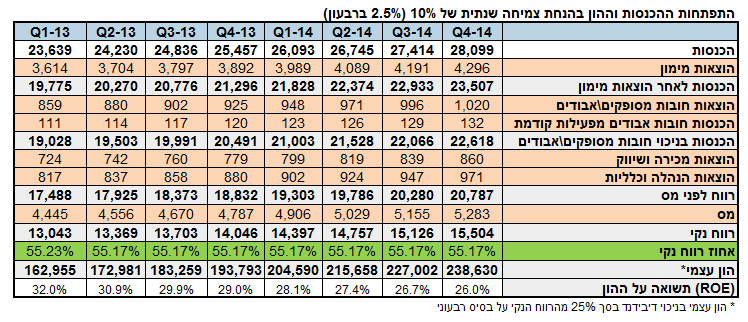

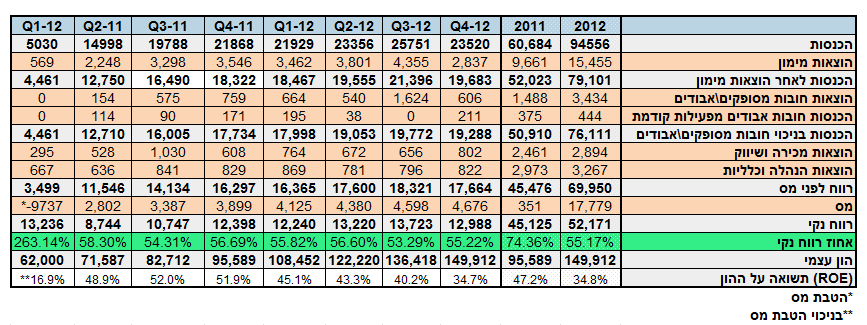

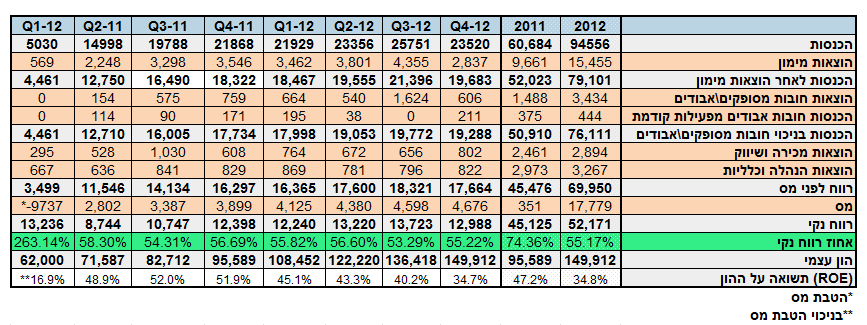

בואו נסתכל על תוצאות החברה מיום הפיכתה לציבורית בינואר 2011. אם עד עכשיו התלבטתי איך לנתח את החברה הזו, כשרואים את מבנה דוח ההכנסות שלה התשובה היא ברורה – האחים נאוי הם אכן סוג של בנק. דוח ההכנסות שלהם בדיוק כמו זה של חברות הבנקים מתבסס על הכנסות בניכוי הוצאות מימון, חובות מסופקים והוצאות הנהלה, בלי שום זכר למושגים כמו רווח גולמי או תפעולי. בקיצור, מעכשיו ואילך ברור לי שאני צריך להתייחס אל החברה כמו אל בנק ולכן לבחון ולתמחר אותה על פי אותם הקריטריונים.

אבל איך מתמחרים את זה ?

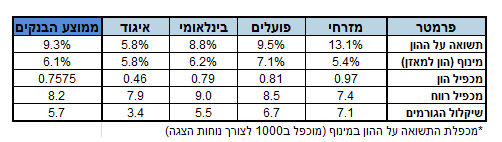

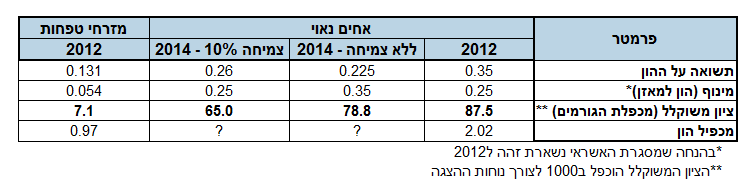

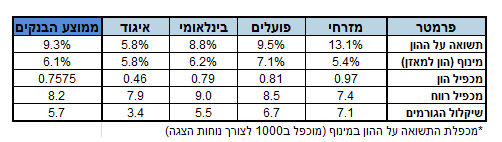

מכיוון שהחלטתי להתייחס אל ה"אחים נאוי" כמו בנק, אני אניח שהם צריכים להיות מתומחרים ומוערכים כמו בנק. אבל מכיוון שאף פעם לא תמחרתי בנק או כל חברה פיננסית אחרת לצורך העניין, חשבתי שהדבר הכי פשוט יהיה לבצע מעין תמחור השוואתי ע"י השוואת מכפילים, כלומר להשוות אותם לבנקים אחרים ובצורה כזאת לנסות ולהגיע אל המחיר ההוגן שלהם. לצורך כך, בחרתי רשימה של 4 בנקים שנסחרים בבורסה בת"א כדי לנסות ולהבין את הדרך בה הם מתומחרים. הטבלה הבאה מכילה את שמות הבנקים כאשר לכל בנק אני מציג את נתוני התשואה על ההון, מכפיל ההון, מכפיל הרווח והמינוף.

כאשר מסתכלים על שלושת השורות הראשונות בטבלה ניתן ללמוד מספר דברים, הדבר הראשון הוא שכצפוי, מכפילי ההון שניתנים לבנקים בארץ אכן מבוססים על גובה התשואה על ההון אותה הם מציגים. נתון זה כאמור אינו מפתיע ורק הגיוני הוא ששוויו של הבנק, יהיה מבוסס על התשואה שהוא מייצר. עוד ניתן לראות שהמינוף הממוצע של הבנקים בארץ הוא 1:16 (הון למאזן ממוצע = 6.1%). בנוסף,החלטתי לתת לבנקים "ציונים" שמייצגים את איכותם ולצורך כך שיקללתי את התשואה על ההון יחד עם המינוף – המכפלה של שניהם היא בעצם הציון לאיכות הבנק. המינוף משפיע ישירות על התשואה על ההון מחד ועל הסיכון מאידך ולכן כדי למנוע הטייה מעלה של התשואה ע"י מינוף יתר חשבתי שנכון לשקלל אותו ב"ציון" שאותו מעניקים לבנק – כאן ניתן לראות (במקרה או שלא) שהבנקים "מסתדרים" לפי הציון המשוקלל. בציון המשוקלל אני אשתמש אח"כ כדי להשוות את החברה לבנקים.

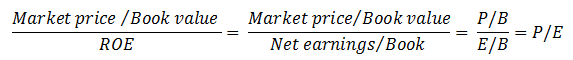

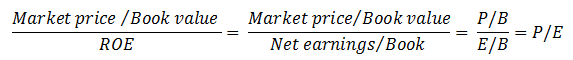

הנתון המעניין ביותר בטבלה הוא מכפיל הרווח ההממוצע, ערך מכפיל הרווח יוכל לשמש אותי כדי לנסות ולגזור את מכפיל ההון שבו אמורה להיסחר חברת האחים נאוי. מכפיל הרווח שווה בעצם ליחס שבין מכפיל ההון לתשואה על ההון ולכן אם נגזור מכפיל ממוצע לענף נוכל להשתמש בו כפקטור שאותו נכפיל בערך התשואה על ההון כדי לקבל את מכפיל ההון בו החברה אמורה להסחר. כדי לוודא שהחישוב הזה ברור, הנה הנוסחא:

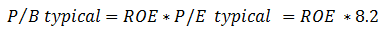

כלומר אם אני רוצה לחשב את מכפיל ההון שבו אמורה החברה להיסחר בהנחה שהיא בנק ממוצע, אני אוכל לעשות זאת ע"י הנוסחא הבאה:

מהנוסחא ניתן לראות שמכפיל ההון הטיפוסי של האחים נאוי צריך להיות 2.87 (8.2 * 0.35) כלומר אם נעריך את החברה כפי שמעריכים בנק ממוצע שווי השוק שלה צריך להיות גבוה ב43% מזה של היום.

אני חושב שדי ברור שהתרגיל המתמטי שעשיתי למעלה הוא בסך הכל הפשטה של כל העניין, זה אמנם נכון שהתשואה על ההון של הבנק היא אכן המדד המקובל ביותר לאיכותו אבל מי אמר שכל הבנקים צריכים לקבל את אותו מכפיל רווח ? כבר בטבלה למעלה ניתן לראות שלמרות שלמזרחי טפחות (הבנק האיכותי בחבורה) יש את מכפיל ההון הגבוה ביותר לבינלאומי יש את מכפיל הרווח הגבוה ביותר. אז אם מכפיל ההון מעיד על איכות הבנק (מכיוון שהוא נגזר מהתשואה על ההון) על מה מעיד מכפיל הרווח? התשובה היא שמכפיל הרווח בדר"כ יעיד על הציפיות לעתיד, אם לדוגמא אנו מעריכים שבנק מסוים ימשיך ויצמח (יותר מהבנקים האחרים) קרוב לודאי שנעניק לו מכפיל יותר גבוה ולהיפך. כלומר לא בטוח שהמכפיל הממוצע של הבנקים 8.2 הוא המכפיל הראוי לשימוש גם כאשר מדובר באחים נאוי.

אז כדי שנוכל לדבר על ציפיות לעתיד בואו ונחזור אל סיכום תוצאות החברה ונסתכל בו שוב.

אם נשווה את תוצאות 2011 לאלו של שנת 2012 מתקבלת תמונה של צמיחה משמעותית בהכנסות וברווחים, מצד שני ממבט רבעוני על 2012 ניתן לגלות שמגמת הצמיחה נחלשה ושהחברה "התייצבה" על רמת הכנסות ורווחים מסויימת. כלומר לא ברור אם החברה תמשיך לצמוח ב2013 או שמא תתיצב על רמת הרווחים הנוכחית.

מה שכן מאד בולט כשמתסכלים טבלת ההכנסות הוא מגמת הירידה בתשואה על ההון, ניתן לראות שלמרות הצמיחה המשמעותית שהשיגה החברה היא לא הצליחה לשמור על רמת התשואה על ההון שהיא הציגה ב2011. העובדה הזו לא ממש מפתיעה מכיוון שכדי לשמור רמת תשואה על ההון של 47% צריך לצמוח ב47% (לפחות כל עוד לא מחלקים מקטינים את ההון ע"י דיבידנדים) וזה ממש לא פשוט. כאשר בוחנים את התשואה על ההון על בסיס רבעוני ניתן לראות כי הרווח הנקי הרבעוני הממוצע לאורך 2012 היה כ13מ' ועל כן ההון העצמי גדל בכ13 מ' כל רבעון. מכיוון שרמת הרווחים נשארה זהה התשואה על ההון ירדה מ45% ברבעון הראשון ל35% בסוף השנה. כפי שראינו קודם התשואה על ההון היא בעצם מדד עקרי בתמחור הבנק אז אולי העובדה שהיא נמצאת במגמת ירידה היא זו שבעצם מביאה את הבנק להסחר נמוך מהבנקים האחרים. במילים אחרות – נראה שהשוק לא מאמין (בצדק כנראה) שהתשואה על ההון הנוכחית (35%) הינה מצייגת ועל כן מתמחר את הבנק בהתאם.

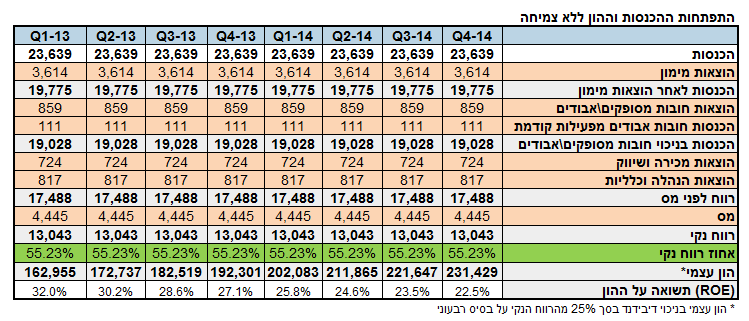

אם נחזור לתמחור הנוכחי של הבנק נראה שכרגע הוא נסחר במכפיל הון של 2, אם נניח שהשוק מתמחר אותו כמו בנקים אחרים נקבל שהתשואה על ההון אותה בוחר השוק כמייצגת במקרה זה היא 24% (מכפיל הון חלקי מכפיל רווח טיפוסי: 2/8.2=0.24) אבל האם יש לזה ביסוס ? כדי לבחון את זה החלטתי לבנות שתי תסריטי הכנסות לשנתיים הבאות ודרכן לבחון את התפתחות הון החברה והתשואה עליו. טבלה אחת הניחה אפס אחוז צמיחה והטבלה השנייה הניחה צמיחה מתונה של 10%. את הטבלאות בניתי תחת ההנחות הבאות:

- מדיניות הדיבידנד של החברה 25% מהרווח הנקי הרבעוני – כלומר ההון העצמי בכל רבעון גדל רק ב75% מהרווח הרבעוני (25% יצאו כדיבידנד).

- הרבעון המייצג הוא ממוצע של ארבעת רבעוני 2012.

- בטבלת ה-10% צמיחה, הצמיחה בין כל רבעון לקודמו היא לינארית ב 2.5% (בכל הפרמטרים בטבלה כלומר גם ההכנסות וגם ההוצאות צמחו בצורה לינארית).

–

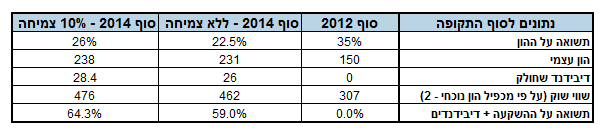

הטבלה מעל מסכמת את נתוני שתי הטבלאות כמו גם את הנתונים הנוכחיים. מהטבלה ניתן לראות שבתסריט של אפס צמיחה ערך התשואה על ההון בסוף התקופה הוא 22.5% ואילו בהנחה של 10% צמיחה הוא 26%. כלומר, בהנחה שהאופק אליו מתייחס השוק הוא של שנתיים, ניתן לומר שהשוק מתמחר היום (24% תשואה על ההון) מצב ביניים של בין צמיחה אפסית לצמיחה מתונה מאד.

עוד דבר מעניין הוא שווי השוק העתידי למנייה לאחר התקופה. בהנחה שהשוק יתמחר את המנייה לפי אותו מכפיל ההון בו הוא מתמחר אותה היום (כלומר 2) אנו מקבלים תשואה של כ-60% על שווי השוק הנוכחי בשנתיים וכל זה צריך לזכור קורה כאשר מדובר על צמיחה מאד נמוכה עד לא קיימת. מה יקרה במידה והחברה תצליח להשיג צמיחה גבוהה יותר? במקרה כזה, הגיוני שהמכפיל צריך להיות גבוה יותר מ-8 אבל מה שחשוב לא פחות זה שהתשואה על ההון וההון בסוף התהליך יהיו גם הם גבוהים יותר.

השוואה לבנק מזרחי טפחות

לסיום החלק הכמותי וכדי להבהיר למה אני חושב שהאחים נאוי הם חברה איכותית אני רוצה להשוות אותה לבנק שהיום נחשב לאיכותי ביותר בישראל – בנק מזרחי טפחות. לצורך העניין השתמשתי באותו פקטור שיקלול אותו הצגתי בטבלת ההשוואה בין ארבעת הבנקים כדי לחשב את הציון לחברה היום ובעוד שנתיים על פי שני התסריטים שהצגתי קודם.

–

מהטבלה מעל ניתן לראות שה"ציון" שמקבלת החברה גם היום וגם בתסריטי הצמיחה האפסית\נמוכה לעוד שנתיים הוא גבוה משמעותית (פי 10 ויותר) מזה של בנק מזרחי שנחשב לטוב בחבורה. אז נכון שגם כאן, כמו קודם מדובר בהשוואה פשטנית אבל עדיין ניתן לראות את ההבדל המהותי בין החברות. האחים נאוי בעצם מספקים תשואה על ההון גבוהה יותר תוך שימוש במינוף נמוך יותר.

החלק האיכותני

בחלק הקודם עסקתי במספרים שהראו שמדובר בחברה זולה (למרות שנסחרת בפי 2 על ההון), עכשיו אני רוצה לדבר על הפן האיכותני וגם פה אני אשתמש בהשוואה כללית לבנקים כדי להעביר את הנקודה.

עסק מאד פשוט להבנה:

לפני שפגשתי את האחים נאוי חשבתי שבנקים הם עסק מסובך להבנה, אבל כבר מקריאה ראשונה של דוחות החברה הבנתי שלפחות במקרה שלהם לא כך הדבר. מה שהחברה עושה הוא פשוט להפליא – היא מאפשרת ללקוחותיה להפקיד אצלה המחאות דחויים ומשלמת להם במזומן את סכום הצ'ק בניכוי העמלה שלהם. כמובן שלפני כן הם בודקים את מקור הצ'ק ושגובה העמלה שהם גובים הוא בהתאם לסיכון ולזמן הפירעון. זה כל הסיפור – מאד פשוט ולכן גם הדוחות שלהם פשוטים לקריאה והבנה – מבחינתי זו היה סוג של תרגיל ב"קריאת דוחות בנקים" למתחילים.

אין חשיפה משמעותית ללקוח בודד:

בניגוד לבנקים שבהן נמצא לפעמים חשיפה של יותר מ-15% מיתרת האשראי ללקוח בודד או יותר (מה שהם קוראים חשיפה לקבוצת לווים והתקשורת מכנה "טייקונים") אצל הנאוי'ם העסק מפוזר הרבה יותר טוב והחשיפה ללקוחות נמוכה יותר. המושך הגדול ביותר של החברה מהווה 4.4% מכלל היתרה כאשר השניים הבאים אחריו נמצאים כבר ב1.5% ומשם זה ממשיך לרדת.

מינוף נמוך יחסית לתחום:

כבר ראינו קודם שהמינוף בו פועלת החברה הוא נמוך פי 4-5 מזה שבו פועלים הבנקים מה שגורם לרמת הסיכון בהשקעה להיות נמוכה משמעותית. בהקשר לסעיף הקודם – במקרה של אי החזרת חובות של קבוצת לווים באופן תיאורטי קיים סיכוי שכל הונו העצמי של הבנק ימחק. אצל הנאוי'ם בגלל המינוף והפיזור הסיכון הזה נמוך משמעותית – לפחות בכל מה שקשור בלווה בודד. כמו כן ככל שמגמת הגידול בהון העצמי תימשך – כנראה שרמת המינוף תמשיך ותרד.

שכר ההנהלה ומצבת עובדים:

טוב פה זה כבר די ממש קיצוני, אבל אם נחבר את השכר והעמלות שמקבלים חמשת נושאי משרה הבכירים בחברה גם יחד נגיע ל2.3 מ' בשנה – סכום שנמוך משכרם השנתי של רב מנהלי הבנקים בארץ. רק לדוגמא – מנהל הכספים ומנהל השווק של החברה מרוויחים כ-30 א' שח בחודש, שכר של מהנדס מנוסה בהייטק – לא טיפוסי לחברה בורסאית בשווי 300 מ' ש"ח. גם העובדה ששני האחים שמחזיקים בכ70% ממניות החברה מרוויחים יחד שכר נמוך מ700 א' ש"ח בשנה מביאה בעצם את האינטרסים שלהם להיות חופפים לאלו של המשקיעים, כלומר גם הם כמוני "תלויים" בדיבידנדים ועלייה בשווי השוק כדי להרוויח.

יחס חובות מסופקים:

אני מניח שאלה מכם ששרדו עד כאן בטח חושבים לעצמם שהחברה הזו מפרישה סכומי עתק לחובות מסופקים\אבודים עקב המחאות שלא כובדו – אם כן אז אתם טועים. סכום ההפרשה לחובות מסופקים של החברה ב2012 היה שמהווים 0.53% מתיק האשראי, יחס זה אינו רחוק כפי שניתן לחשוב מאלה של הבנקים, לדוגמא בנק מזרחי דיווח ב-2012 על 0.22% מהמאזן. כלומר בסופו של יום האחים נאוי מגיעים ליחסים לא רעים בכלל גם בתחום הזה.

חשיפה נמוכה לשינויי מדיניות הריבית והפרשי מטבע:

רב האשראי שמעניקה הקבוצה ללקוחותיה הוא אשראי לטווח קצר של מספר חודשים (זמן הפרעון של 83% מהאשראי שלהם הוא מתחת לארבעה חודשים) ועל כן סיכון החשיפה שלה לשינוי הריבית לאחר מתן ההלואה הוא נמוך יחסית, זאת בניגוד לבנקים שחשופים הרבה יותר לשינויי ריבית עקב מתן הלוואות ארוכות טווח. בנוסף הקבוצה אינה חשופה כלל להפרשי מטבע מכיוון שכל עסקיהם נעשים בשקלים בלבד.

ממוצבים טוב גם לקראת האטה כלכלית:

במקרה של האטה כלכלית החברה כמו שאר המשק כנראה שתחווה ירידה בפעילות שתתבטא בירידה בהכנסות וברווחים אבל מן הצד השני בתקופות כאלה הבנקים מקשיחים את מדיניות האשראי שלהם מה שמעלה את הצורך למימון חוץ בנקאי ועל כן סביר להניח שמעגל הלקוחות של החברה יתרחב כך שכאשר הכלכלה תשוב לסייקל החיובי – הקבוצה תוכל להמשיך ולהנות מהלקוחות החדשים.

ויש גם סיכונים כמובן..

רגולציה:

כיום החברה בעצם נהנית משני העולמות, מצד אחד היא פועלת כסוג של בנק אך מן הצד השני היא אינה חשופה לרגולציה ולפיקוח כמו אלה של הבנקים. כל עוד שמצב זה יימשך כנראה שהחברה תמשיך להציג ביצועים מעולים כמו אלה שהיא מציגה כרגע אבל במידה והמדינה תבחר לשנות את כללי המשחק (וכבר למדנו בשנים האחרונות שזה לא תסריט בלתי סביר) החברה עלולה להיות מושפעת באופן שיסכן את פעילותה.

אשראי בנקאי:

כרגע מרבית ההון בו משתמשת החברה מגיע מאשראי בנקאי, כל עוד החברה תדע לשמר את מערכות היחסים שלה עם הבנקים המלווים ואף להגדיל את מסגרות האשראי עסקי החברה ימשיכו כסדרם, אבל כמובן שקיים הסיכון שהבנקים (או חלקם) יחליטו להפסיק את ההתקשרויות עם החברה מה שיפגע ביכולת שלה לממן את פעילותה, יקטין את מאזנה ויצמצם את רווחיה. בהקשר הזה, העובדה שהחברה הפכה בורסאית דווקא יכול לסייע לה במידה ותרצה להנפיק אג"ח שיחליף את מסגרות האשראי הבנקאי.

הפסקת צמיחה:

כפי שראינו קודם מגמת הצמיחה של החברה מעט נבלמה בחצי השני של 2012, מכיוון שמדובר בחברה קטנה (יחסית לבנקים) ניתן להניח שהשוק יצפה ממנה להמשיך ולצמוח ובמידה ולא בהחלט יתכן שהיא "תענש" על כך.

חוסר בנתונים הסטוריים:

מכיוון שמדובר בחברה שהפכה ציבורית רק לפני שנתיים, אין מספיק ידע לגבי הסטורית פעילותה. העובדה הזו מקשה עלינו להעריך כיצד תראה התמונה בתקופות שונות של הסייקל הכלכלי, למשל, היה מאד מעניין לראות איך עברה החברה את 2008-9 אבל כאמור מידע כזה אינו זמין.

אין יתרון תחרותי משמעותי:

לפי הבנתי אין לקבוצה יתרון תחרותי מובנה, ובדיוק כמו בכל מה שנוגע לבנקים, הלקוחות קרוב לוודאי שיעברו למי שיעניק להם את התנאים הטובים ביותר. אל מול זה, צריך לזכור שהנאוי'ם פעילים בתחום הזה כבר הרבה מאד שנים ולאורך הזמן יצרו קשרים אישיים עם לקוחותיהם וזה לפחות בחלק מהמקרים יכול להיות מה שעושה וימשיך לעשות את ההבדל.

האטה כלכלית:

למרות היותה של החברה ממוצבת טוב לקראת האטה בכלכלה, עדיין קרוב לוודאי שרווחיה בתקופה שכזו (בדיוק כמו אלו של הבנקים ושל רב החברות במשק) יפגעו משמעותית הן בגלל ירידה בפעילות והן עקב עליית אחוזי ההפרשה לחובות מסופקים.

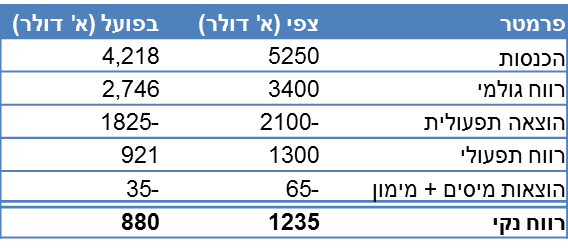

סיכום והערכת שווי

אני מקווה שהצלחתי להעביר לכם את הסיבה בגללה אני כלכך אוהב את החברה, המודל הפשוט והיעיל, הרווחיות הגבוהה ופוטנציאל הצמיחה הם שהופכים אותה מבחינתי לעסק מעולה ולכן כרגע אני מאמין שמדובר פה באחזקה שתוכיח את עצמה בטווח הבינוני-ארוך. נכון שיש גם סיכונים ולכן צריך להיות עם האצבע על ההדק בכל מה שקשור לרגולציה ולמצב הרוח של הבנקים אבל כשאני מסתכל על יחס הסיכון סיכוי – מדובר בתוצאה לא רעה בכלל.

בשלב הנוכחי ועד שתתברר מגמת הצמיחה ב2013 אני מציב לחברה שווי מטרה של כ450 מ' ש"ח – כלומר אפסייד של 50% על מחיר השוק היום, שווי כזה ישים את החברה במכפיל רווח דומה לזה של הבנקים ובמכפיל הון ראוי לאיכותה. כדי שזה יקרה השוק צריך להיחשף יותר למניה ואני מקווה שהתפתחויות עליהן דיברתי בפתיחת הפוסט אכן יסייעו לכך. כרגע נראה שהאתגר העיקרי יהיה לשכנע את השוק שמדובר פה בעסק לגיטימי – אבל אני נוטה לחשוב שהחשדנות תלך ותעלם עם הזמן והרווחים.

אני אסיים בכך שאזכיר שבכתבה בגלובס לפני כחצי שנה אמר אחד האחים שהחלום שלהם הוא להגיע לתיק אשראי של מיליארד ש"ח, במידה וזה יקרה תוך מספר שנים כדי שמירה על איכות החברה כפי שהיא נראית עכשיו זו בהחלט יכולה להתברר כהשקעה מוצלחת..

תזכורת + גילוי נאות – אין בנאמר משום המלצה לקנייה או מכירה של ניירות ערך או כתחליף לייעוץ המתחשב בנתונים ובצרכים של אדם ספציפי. כמו כן, נכון לעכשיו אני מחזיק במניות האחים נאוי אך אני עשוי לקנות או למכור אותן מבלי להודיע על כך.

.

.