לאחר הפוגה קלה, הנה מגיע לו חלק נוסף בסדרת הדוגרות והחלק הזה עוסק בויליפוד אינטרנשיונל. ויליפוד למי שלא מכיר היא חברה ישראלית שעוסקת ביבוא של מוצרי מזון כשרים ומכירתם לרשתות השיווק בארץ ונסחרת בנאסדק תחת הסימון WILC כאשר חברת האם שלה – ויליפוד השקעות (57.84%) נסחרת כאן אצלנו בת"א. החברה נמצאת בשליטתם של האחים צבי ויוסף ויליגר (דרך השרשור) שהם בעלי השליטה בויליפוד השקעות, צבי ויליגר גם מכהן בפועל כיו"ר החברה.

ויליפוד לא סתם זוכה להיות הדוגרת הראשונה שעלייה אני כותב, שכשהתחלתי לכתוב את הסדרה היא בהחלט הייתה אחת החברות שעמדו לנגד עיני ובכלל אם פעם ייצא לי לכתוב מילון מונחי השקעות (בטח היו קוראים לו ערך-שושן) ואני אצטרך להגדיר מה זה "דוגרת לתפארת" אין ספק שהלוגו של חברת ויליפוד היה מופיע בתמונה וזה פשוט בגלל שמדובר כאן באחד המקרים הכי קלאסיים לחברה (בעצם לשתי חברות אם סופרים גם את האמא) שדוגרת לה כבר תקופה ארוכה על ערימת מזומנים מאד גדולה. כדי להבין את התמונה קצת יותר לעומק בואו ונסתכל על המאזן של החברה .

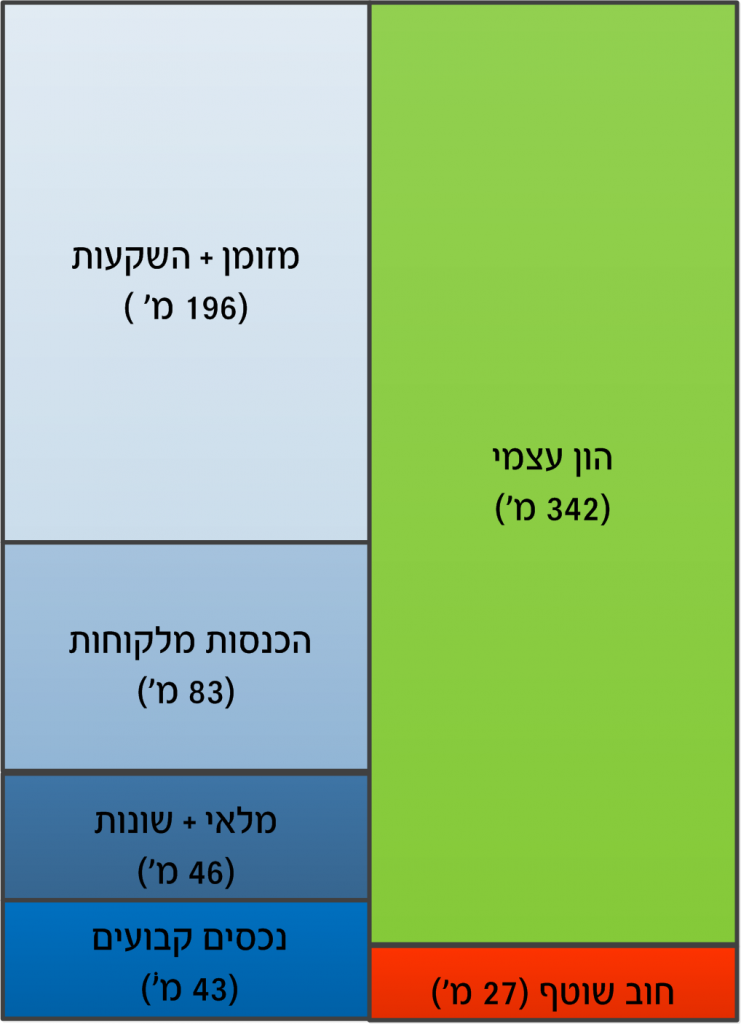

לאחר מבט על המאזן של החברה אני בטוח שהכל כבר יותר ברור, בכל זאת – תמונה אחת שווה אלף מספרים. אצל ויליפוד אינטרנשיונל (מעתה WILC) המזומן וההשקעות יחד מהווים יותר מחצי המאזן כאשר לחברה אין שום חוב ארוך טווח. עוד אפשר לראות שההכנסות שלהם לקבל מלקוחות לבדן שוות יותר מפי שלוש מהחוב השוטף וזה עוד בלי המלאי שלהם בשווי 46 מ' (תרגיל לקוראים – כמה קופסאות טונה נכנסות בסכום הזה?  ). כאשר מסתכלים על המבנה הזה די ברור שמדיניות הקצאת ההון שבה נוקטת החברה היא "לא אופטימלית" בלשון המעטה – אבל עכשיו נשאלת השאלה האם למרות זאת יש לנו פה מנייה ששווה קנייה, לדעתי התשובה היא כן ולכן השבוע קניתי מניות של החברה בשער 6.85$ למנייה.

). כאשר מסתכלים על המבנה הזה די ברור שמדיניות הקצאת ההון שבה נוקטת החברה היא "לא אופטימלית" בלשון המעטה – אבל עכשיו נשאלת השאלה האם למרות זאת יש לנו פה מנייה ששווה קנייה, לדעתי התשובה היא כן ולכן השבוע קניתי מניות של החברה בשער 6.85$ למנייה.

נתוני שוק

- שער מניה: 6.85$

- מס' מניות: 12,974,245

- שווי שוק: 317 מ' ש"ח \ 88.2 מ' $

- הון עצמי: 342 מ' ש"ח \ 95 מ'$

בעלי עניין:

- ויליפוד השקעות (ת"א) וצבי ויליגר – 62%

- מוסדיים שונים בחו"ל – 5%

- ציבור – 33%

קצת על החברה

ויליפוד – היא אחת מיבואניות מוצרי מזון הגדולות בישראל שמייבאת לארץ מגוון מוצרי מזון כולם כשרים (מכשרות רגילה של הרבנות ועד לכשרות למהדרין כמו בד"ץ). על פי החברה, היא רוכשת את המוצרים שלה מכ-150 ספקים ברחבי העולם כאשר בארץ היא משווקת אותם תחת המותג המקורי או לחילפון תחת המותג ויליפוד. מגוון המוצרים של החברה כולל שימורי ירקות ופירות, חמוצים, מוצרי מאפה, שמנים, פסטה, אורז, נודלס, דגני בוקר, פירות מיובשים, מלביני קפה, חטיפים, חמאה וממרח חמאה, וגבינות איכותיות מהעולם. בנוסף לכך יש לחברה מספר קווי מוצרים שאותם היא מייצרת באופן עצמאי ובכך היא מצליחה להגדיל את המרווח הגולמי עליהם. באופן כללי האסטרטגיה של החברה היא להתחרות במותגים הגדולים ע"י כך שהיא מספקת לרשתות המזון אלטרנטיבה זולה יותר.

את ההכרות הראשונה עם ויליפוד עשיתי לפני כשנה כשקניתי את מניות החברה האם (ויליפוד השקעות) בבורסה הישראלית, כפועל יוצא מזה עקבתי כמובן גם אחרי WILC בנאסד"ק שבעצם מהווה את עיקר הפעילות של החברה האם ולאחרונה כשראיתי את ההזדמנות בחברה הבת החלטתי להוסיף גם אותה. WILC היא כאמור יבואנית מזון – פעילות שבאופן מסורתי נחשבה למאד דפנסיבית וקשיחה, כל זה היה נכון עד הקיץ של 2011 אז התחילה המחאה החברתית או בשמה היותר רלוונטי מחאת הקוטג', המחאה הזו בעצם מרגע שפרצה הוציאה את תעשיית המזון בארץ מאיזון, רשתות המזון הגדולות וגם הקטנות אולצו להוריד מחירים בצורה דרסטית ואת הלחץ הזה הם כמובן הפעילו בחזרה על כל הספקים שלהם מה שהתבטא בירידה רצינית ברמת ההכנסות ובמרווחים הגולמיים גם של הרשתות וגם של הספקים, WILC ביניהם כמובן.

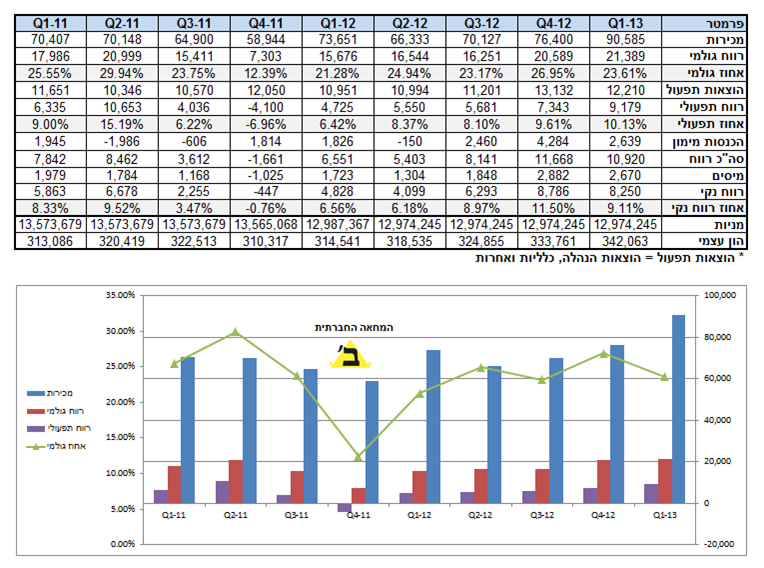

ממבט על תוצאות החברה בשנתיים האחרונות (טבלה וגרף למטה) אפשר לראות בבירור את ההשפעה שהייתה למחאה על ביצועי החברה כאשר השיא היה ברבעון הרביעי של 2011 שם המכירות נפגעו משמעותית, המרווח הגולמי נחתך כמעט פי 2 והחברה עברה להפסד תפעולי. אבל בתחילת 2012 כמו שאני מניח שרובכם יודעים (לפחות אלו מביניכם שהולכים לקניות) השפעות המחאה החלו להתפוגג, רשתות המזון החלו לאט לאט להעלות חזרה את המחירים, ספקיות המזון הלכו בעקבותיהן ולפני מספר חודשים אפילו קיבלנו את החותמת הסופית לכך שהמחאה נשכחה לה כלא הייתה כאשר תנובה חזרה והעלתה את מחיר הקוטג' – סמל המחאה. ויליפוד גם היא לא נשארה מאחור וברבעונים האחרונים ניתן לראות שהיא פחות או יותר השתחררה לגמרי מהטראומה של המחאה החברתית וחזרה להציג צמיחה במכירות ועלייה במרווחים הגולמיים והתפעוליים. השיא של הקאמבק הגיע לפני כחודש אז הודיעה החברה שתוצאות הרבעון הראשון של 2013 הולכות להיות גבוהות ב20% מהרבעון המקביל ב2012 ואכן לפני שבוע כאשר החברה פרסמה את דוח הרבעון הראשון היא הציגה עלייה של 23% בהכנסות בהשוואה לרבעון המקביל ב-2012.

אז כמה שווה לנו הדוגרת הזאת ?

כאשר אני ניגש לחברות שמחזיקות מזומן עודף בסדר גודל כזה לא נראה לי הגיוני לתמחר את החברה בצורה ישירה כמו שעושים בדר"כ ולכן כדי לנסות ולהגיע לשווי האמיתי של החברה החלטתי לחלק את החברה לשני חלקים – מצד אחד החלק התפעולי ומצד שני הנכסים הפיננסיים העודפים, לכל אחד מהחלקים האלה אני אנסה לקבוע שווי הוגן וע"י כך להגיע לשווי החברה. מכיוון שכיום הנכסים הפיננסיים משפיעים על שורת הרווח הנקי עם הכנסות מימון שלא נובעות מהפעילות אני חייב לנטרל את ההשפעה הזו ולכן את העסק התפעולי אני אתמחר על בסיס הרווח התפעולי בניכוי מס.

תמחור המזומן העודף

כמו שכבר כתבתי בפוסטים הקודמים בסדרה (חלק א', חלק ב') רב האנשים נוטים לתמחר מזומן עודף במלואו אבל כאמור – זה לא תמיד הדבר הנכון לעשות. בשביל שאני אוכל לעשות את זה בלב שלם אני צריך קודם כל להיות משוכנע שאכן כל שקל שווה שקל. לצורך זה ניסיתי לבדוק מהו בדיוק "מצב הצבירה" של המזומן העודף והאם הוא מצדיק את תמחורו המלא או שאולי יש מקום לדיסקאונט. אז נתחיל מזה שהמזומן העודף של WILC מתחלק לשני חלקים, מזומן (60 מ' ש"ח) ונכסים פיננסיים ( 137 מ' ש"ח), ולכן בשלב הראשון היה לי חשוב כמובן לבדוק במה מושקעים הנכסים האלה ובאיזו רמת סיכון . חפירה קלה בדוח השנתי של חברת האם – ויליפוד השקעות לשנת 2012 (בדוח הרבעוני האחרון של WILC לא מצאתי מספיק פרוט) העלתה שהנכסים הפיננסיים האלה מושקעים ברובם באג"ח מדינה ובקרנות נאמנות אגחיות (רובם המוחלט שיקליות) ורק חלק מזערי מהם מהם מושקע במניות, העניין הזה מסתדר לי גם עם התשואות שהנכסים האלה הניבו לאורך השנים האחרונות שכן מדובר באחוזים בודדים בשנה.

בנוסף שמחתי לגלות שכל הכסף הזה מנוהל לא מנוהל כדרך אגב (בסך הכל מדובר פה בניירות ערך בסך של 137 מ' ש"ח) ושבראש ועדת ההשקעות של החברה עומד אדם ראוי בשם שמואל מסנברג שעל פי ההיסטוריה התעסוקתית שלו נראה לי שהוא מבין דבר או שניים בהשקעות. מדובר בכלכלן ובנקאי ותיק מאד שברזומה שלו ניתן למצוא תפקידים כמו – ראש החטיבה העיסקית במזרחי-טפחות, דירקטור בפסגות נ"יע ומרכנתיל דיסקונט ושיש לו רקע עשיר בניהול השקעות – בקיצור בקשר לפינה הזו נראה לי שאני יכול להיות די רגוע .

בקיצור נראה לי שבמקרה של WILC אני בכל זאת אתמחר המזומן במלואו, הכסף כפי הנראה מושקע בצורה שמרנית ואני גם מעריך שהסיכוי שהחברה תבחר לבצע באמצעותו רכישה של פעילות נוספת במהלך השנה הוא די נמוך. בעבר החברה הצהירה במספר הזדמנויות על כך שהיא מעוניינת לעשות את זה אבל לאחרונה נראה שזה ירד מהפרק ושהם לא ממש משקיעים משאבים בכיוון ולכן אני מניח שלפחות בטווח הבינוני הם לא יבצעו רכישה משמעותית כלשהי שעלולה להעמיד את המזומן הזה בסיכון.

תמחור העסק התפעולי

כפי שציינתי למעלה – WILC לדעתי כבר השתחררה לגמרי מאפקט המחאה וזו גם הסיבה שבגללה בחרתי להשקיע בחברת האם בזמנו, אם לאחר תוצאות הרבעון הרביעי של 2012 למישהו עוד היה ספק שהחברה חזרה למסלול בא הרבעון הראשון של 2013 עם עלייה משמעותית בהכנסות והראה שלא מדובר היה בארוע חד פעמי אלא במגמה. אבל אני מניח שאת הספקנים הגדולים בינינו זה עדיין לא מספק – בטח הם יגידו – טוב נו, פסח נפל ברבעון הראשון ולכן הוא לא רבעון מייצג, במיוחד בשביל אלה באה שיחת הועידה של הרבעון הראשון שבה הוסיף צבי ויליגר מידע מאד משמעותי לגבי מה שצפוי לנו ברבעון הבא – מידע שהשוק בחר להתעלם ממנו, אחרת קשה לי להסביר את זה שלא היה שום שינוי במחיר המנייה בעקבותיו.

באופן כללי שיחות הועידה שעורכת ויליפוד הן מאד קצרות, נראה שלא הרבה משקיעים עוקבים אחרי פעילות החברה וכך יוצא שבדר"כ דוברי החברה נותנים את הסקירה הסטנדרטית על התוצאות אבל מבלי לחדש יותר מדי – ככה זה כשאין יותר מדי משקיעים שטורחים לעלות לשיחה ולשאול שאלות. האמת שגם בשיחה האחרונה לא היו יותר מדי מתעניינים אבל לשמחתי היה שם מתעניין אחד שדווקא שאל כמה שאלות ושבזכותו קיבלנו יופי של הכוונה לגבי ההמשך. זה התחיל בשאלה טכנית לגבי העלייה ב-CAPEX שבעקבותיה אמר צבי ויליגר שברבעון האחרון החברה השקיעה כ4.5 מ' ש"ח ברכוש קבוע (סכום מאד חריג בשביל החברה) כדי לתמוך בקו מוצרים חדש של גבינות וגלידות שהיא מפתחת ושהמכירות שלו אמורות להתחיל ממש בימים אלה – כבר התחלה נחמדה. אבל אז הגיע החלק היותר מעניין כאשר אותו משקיע שאל לגבי הרווח של החברה ובתגובה ענה ויליגר שבחודש אפריל מכירות החברה עלו ב40% ביחס לאפריל של הרבעון המקביל ושהוא מצפה שההכנסות ברבעון הזה כולו יגיעו כנראה ל25-30% יותר ושהרווח הגולמי צפוי להיות מעל ל25%. פה כבר אפשר לומר שקיבלנו את החותמת הסופית ושכעת אפשר להכריז באופן רשמי שהחברה חזרה למסלול הנכון ושהעלייה ברמת ההכנסות שהתחלנו לראות ברבעון הרביעי של 2012 ושהמשיכה גם ברבעון הראשון של השנה Is here to stay.

טוב, אז עכשיו כבר הרגשתי שאני יכול להתחיל לשחק עם מכפילים, לצורך החישוב אני אניח שרמת המכירות המייצגת של החברה לרבעון עומדת על 85 מ' (5 מ' פחות מהרבעון האחרון). העניין הזה לא נובע רק משמרנות, אמנם לפי ויליגר הרבעון השני יהיה כנראה ב30% גבוה מהמקביל אבל צריך לשים לב שהמקביל בשנה שעברה היה הרבעון החלש ביותר והסתכם ב66 מ' בלבד מה שמביא אותנו לאזור ה 86 מ' לאחר עלייה של 30% . מכייון שויליגר דיבר גם על עלייה במרווח הגולמי אל מעל ל-25% אני אקח את הרמה הזו כפי שהיא ומכאן אני מגיע לרווח תפעולי מייצג של קצת פחות מ-9 מ' ש"ח (בהנחת רווח גולמי של 25% והוצאות תפעול מייצגות של 12 מ'). 9 מ' לרבעון יביא אותנו ל36 מ' שנתי ובניכוי מס נגיע לרווח נקי מייצג של 27 מ'. מכייוון ששווי הפעילות של החברה היום הוא כ-120 מ' (שווי שוק בניכוי מזומן עודף) אנחנו מקבלים שהחברה נסחרת כרגע במכפיל רווח נקי (P/E) של 4.5 על הפעילות או במכפיל תפעולי (EV/EBIT) של 3.3, מיותר לציין שאני חושב שזה זול מאד ושחברה בתחום יציב ודפנסיבי כמו ויליפוד שבנוסף לכל גם מפגינה יופי של צמיחה בארבעת הרבעונים האחרונים צריכה להיסחר במכפיל רווח גבוה מ10 או אם ללכת על משהו צנוע יותר לכל הפחות מכפיל 8, בטח ובטח כאשר מדובר במנייה שנסחרת בנאסד"ק שם בדר"כ מעריכים צמיחה הרבה יותר מאשר אצלנו בת"א.

כעת בטח תשאלו למה המנייה לא מקבלת את המכפיל הראוי לה ? התשובה לדעתי היא ברורה – הר המזומן הזה בעצם מסתיר את העסק הנחמד שנמצא מאחוריו ואף אחד לא ממש יכול לראות, משקיע שבאופן מקרי נתקל בנתונים של WILC במקום לראות מכפיל 4.5 רואה היום בעצם מכפיל 12 ואם זה לא מבריח אותו התשואה על ההון כבר תעשה את העבודה. אם אנחנו מדברים על רווח צפוי של 27 מ' ב2013 כאשר זה מתחלק על הון עצמי של 340 מ' אנחנו מקבלים ROE של פחות מ8% – לא מזהיר במיוחד תודו, אבל כשחושבים על זה שמאחורי מסך המזומנים הזה נמצא עסק שזקוק לפחות ממחצית מההון הזה כדי לפעול אנחנו מגיעים כבר ל-ROE גבוה מ16% וזה כבר לא משהו שהולך ברגל, זוהי בדיוק הבעיה של חברות דוגרות, גם כשהן חברות מוצלחות כמו ויליפוד די קשה להבחין בזה במבט ראשון.

תמחור כולל

כעת לאחר שיש לי את שני התמחורים אני כבר יכול להתחיל לדבר על מחיר מטרה, אם אני הולך על מכפיל שמרני של 8 אני מקבל שווי של 216 מ' לעסק התפעולי (לפי רווח שנתי מייצג של 27 מ') נוסיף את זה למזומן העודף בתמחור מלא ונקבל שווי של כ410 מ' ש"ח שמביא אותנו לאפסייד של מעל ל30% על המחיר כיום. אז נכון שלא מדובר פה באפסייד גבוה במיוחד אבל מצד שני גם הסיכון פה הוא מאד נמוך, וכאן אני מגיע בעצם לנקודה החיובית (כנראה היחידה) שיש להשקעה בחברות דוגרות מסוגה של WILC והיא שאנחנו מאד קרובים לרצפה. גם בהנחה שהעניינים לא ממש ילכו בכיוון שאני צופה (אולי מישהו יחליט שהגיע הזמן לעוד מחאה חברתית – בסך הכל הקיץ כבר מתקרב  ) כרית המזומנים של החברה אמורה להגן עלי, אפילו היום ולאחר עלייה של יותר מ50% במהלך חצי השנה האחרונה החברה בעצם נסחרת מתחת להון העצמי שלה ובקושי מעל לשווי נכסיה השוטפים נטו (NCAV) שעומדים על כ-300 מ' ושמורכבים ברובם מנכסים מוחשיים– 196 מ' זה מזומן עוד 80 מ' מלקוחות ויש כמובן גם את המלאי (45 מ') כל זה מול חוב כולל של 25 מ', אם נוסיף לכאן גם 30 מ' מהנכסים לטווח ארוך שמשויכים לנדלן שבו יושבת החברה (מבנה לוגיסטי בשטח של 8600 מ"ר באזור התעשייה של יבנה) ושכבר הופחת ב10 מ' לאורך השנים האחרונות למרות שריאלית ערכו עלה והוא שווה יותר מ40 מ' נקבל שהחברה נסחרת פחות או יותר סביב נכסיה המוחשיים ולכן יש פה גידור לא רע בכלל של הדאונסייד.

) כרית המזומנים של החברה אמורה להגן עלי, אפילו היום ולאחר עלייה של יותר מ50% במהלך חצי השנה האחרונה החברה בעצם נסחרת מתחת להון העצמי שלה ובקושי מעל לשווי נכסיה השוטפים נטו (NCAV) שעומדים על כ-300 מ' ושמורכבים ברובם מנכסים מוחשיים– 196 מ' זה מזומן עוד 80 מ' מלקוחות ויש כמובן גם את המלאי (45 מ') כל זה מול חוב כולל של 25 מ', אם נוסיף לכאן גם 30 מ' מהנכסים לטווח ארוך שמשויכים לנדלן שבו יושבת החברה (מבנה לוגיסטי בשטח של 8600 מ"ר באזור התעשייה של יבנה) ושכבר הופחת ב10 מ' לאורך השנים האחרונות למרות שריאלית ערכו עלה והוא שווה יותר מ40 מ' נקבל שהחברה נסחרת פחות או יותר סביב נכסיה המוחשיים ולכן יש פה גידור לא רע בכלל של הדאונסייד.

בצד של האפסייד אפשר לחשוב על כמה קטליזטורים פוטנציאליים, הראשון שביניהם הוא כאמור השיפור בתוצאות החברה שלהערכתי יביא את שני הרבעונים הבאים להציג עלייה של כ25-30% בהשוואה לאלו של שנה שעברה, שיפור שכזה אני מאמין שצפוי למשוך משקיעים חדשים ולדחוף את המנייה קדימה עד סוף השנה. להזכירכם – ברבעון האחרון החברה הודיעה עוד לפני פרסום הדוח על צפי לעלייה בהכנסות של מעל ל20%, ולאחר דברי ויליגר בשיחת הועידה יש סבירות גבוהה מאד שהודעה דומה תקדים גם את פרסום תוצאות הרבעון השני. דבר נוסף שיכול להציף ערך זה כמובן חלוקת חלק מהמזומן העודף למשקיעים, מכיוון שלדעתי המנייה נסחרת בדיסקאונט – הדרך האופטימלית ביותר לעשות את זה היא ע"י תוכנית רכישה עצמית של מניות, בספטמבר 2011 החברה אכן הכריזה על תוכנית כזו אך במהלך הרבעון הראשון של 2012 היא הפסיקה אותה לפני שהספיקה לרכוש יותר מדי מניות, חזרה מחדש לתוכנית הזאת תהיה בשורה מעולה למשקיעים. בנוסף ברור גם שדיבידנד גדול יעשה את העבודה ויציף ערך לבעלי המניות. בכל מקרה וכדי להיות כנה עם עצמי חשוב לי לומר שאני לא ממש אופטימי לגבי שתי האפשרויות האלה (של חלוקת המזומן) ונותן סיכוי די קטן של 10-20% שהן אכן תצאנה לפועל. הסיבה לכך היא שעד לשלב זה בעלי השליטה עדיין לא הראו סימנים לכך שהם מתכוונים להתחיל ולחלק את הכסף ולכן אין ממש סיבה לבנות על כך שזה יקרה בעתיד הקרוב וחבל כי די ברור לי שככל שהחברה תחזיר יותר מזומן לבעלי המניות (בדרך זו או אחרת) ותשפר את מבנה ההון שלה כך בעצם תלך ותעלה האטרקטיביות של המניה.

סיכום

אני מניח שחלק מהקוראים עשוי לחשוב שלהשקיע בחברה עם מדיניות הקצאת הון (Capital allocation) לא אופטימלית כמו של ויליפוד זה רעיון גבולי, אבל בסיטואציה הנוכחית אני חושב שלמרות זאת מדובר בהשקעה אטרקטיבית לטווח הבינוני עם פוטנציאל להפוך להשקעה טובה גם בטווח הארוך. אפשר לראות את ההשקעה הזו כהשקעה בחברה צומחת עם יופי של הגנת דאונסייד ואפשר גם להסתכל על זה הפוך ולומר שמדובר בסוג של Asset play עם Kicker שיכול להגיע מפוטנציאל הצמיחה. אני בכל מקרה הולך עם האופציה הראשונה וחושב שבמידה והתחזית שלי לגבי רווחי הרבעונים הקרובים אכן תתממש, הדיסקאונט הזה של ה30% ייסגר עד סוף השנה והחברה תסחר כבר בחודש דצמבר מעל ל9$. בנוסף חשוב לזכור גם את ההשפעה שיש לשער הדולר – פה להבנתי יש שני כוחות מנוגדים שבסופו של יום כנראה שדי מקזזים אחד את השני, מצד אחד רק השבוע הכריז הנגיד על הורדת הריבית וחזרה לרכישה של דולרים ולכן יתכן שבעתיד יהיו עליות בשער הדולר שיביאו לעלייה בשווי המנייה (נסחרת בדולרים) אך מהצד השני גם עלולות לפגוע בביצועי החברה מכיוון שעיסוקה העיקרי הוא יבוא, בשלב זה אני כאמור לא מייחס לזה חשיבות אבל כמובן שאני מתכוון לעקוב ולוודא שזה אכן נשאר כך. זהו, זה הסיפור של WILC, קודם לכן השנה החברה האם ויליפוד השקעות (בת"א) כבר הספיקה לתת לי תשואה לא רעה , עכשיו אני מקווה שגם הבת תלך בעקבותיה..

תזכורת – אין בנאמר משום המלצה לקנייה או מכירה של ניירות ערך או כתחליף לייעוץ המתחשב בנתונים ובצרכים של אדם ספציפי. כמו כן, נכון לעכשיו אני מחזיק במניות WILC וויליפוד השקעות אך אני עשוי לקנות או למכור אותן מבלי להודיע על כך. יש לקרוא את הסרת האחריות.