עונת הדוחות האחרונה היתה מגוונת, אל מול כמה דיווחים לא רעים בכלל היו גם כמה שאכזבו. בתיק שלי היום ישנן כ-20 מניות מהבורסה בישראל אבל מכיוון שטרם כתבתי על רובן, אני אעדכן רק לגבי אלו שהוזכרו כאן בבלוג.

דורי בניה – המאכזבת הגדולה.

דורי בניה שדיווחה על ירידה חדה ברווח הגולמי ל4.5% וזו חתכה את הרווח הנקי ברבעון האחרון ועל הדרך גם את סכום הדיבידנד ה"קבוע" שהתרגלתי לקבל .

כבר כתבתי על זה בעדכון הקודם, יש בעיתיות גדולה בצורת ההכרה שלה בהכנסות שגורמת לה מדי פעם "לתקן" את הרווח הגולמי וכך יוצא שמדי פעם רואים שם נפילה חדה ברווח הגולמי ואז (בשאיפה) חזרה לכיוון הרווח הממוצע. ראינו את זה ברבעון האחרון של 2012, ולפני כן גם ברבעון ברבעון השלישי של 2011 בו החברה דיווחה על 4.2% אחוז גולמי שבאו לאחר תקופה ארוכה של 8% . העניין הזה הופך את החברה לדי לא צפויה – אתה אף פעם לא יודע מתי "יבוא עליך התיקון".

בנוסף לכל הסיפור הזה יש עוד כמה דברים שהטרידו אותי בנוגע להשקעה:

1) חילופי הנהלה – בשנה האחרונה עזבו שם מספר אנשי מפתח ביניהם המנכ"ל ומנהל הכספים ללא שום הסבר מצד החברה – זה לכשעצמו גרם לי להרגשה של אי נוחות. כבר כתבתי בעבר שמהלך כזה בו נושאי משרה בכירים מתפטרים ללא כל סיבה ידועה הוא בדר"כ סימן שלילי או במקרה הטוב נייטרלי, חיובי כנראה שזה לא. עוד הפריע לי שבסופו של דבר לא ממש מינו שם מנכ"ל חדש והפכו את המנכ"ל הזמני (שהיה בעבר יו"ר הידרקטוריון) למנכ"ל בפועל – המהלך הזה מרגיש לי כמו סתימה זמנית.

2) צבר ההזמנות של החברה נמצא במגמה שלילית – הצבר היום הוא כ2.7 מיליארד בהשוואה לצבר של 3.6 מיליארד בשנה שעברה. כשמשווים את צבר הרבעון הראשון בין השנים 2011 ל-2012 מקבלים צבר של 500 מ' השנה אל מול 700 מ' בשנה שעברה. גם במבט שנתי יש ירידה מ2.5 מיליארד צבר לשנת 2012 ל1.6 מיליארד ל2013 וזה בהחלט אינדיקציה לא חיובית. כשמסתכלים על הצבר הנוכחי ניתן לומר בסבירות גבוהה ש2013 תהיה שנה חלשה מ2012.

3) החברה יוצאת להנפקת אג"ח (70 מ' ש"ח שלטענתם ישמשו לפעילות שוטפת) ולי כרגע לא ממש ברור מה הם הולכים לעשות עם הכסף מכיוון שעל פניו איו להם כרגע בעיית נזילות. מה שכן, המהלך הזה יכול להעיד על קשיי נזילות שהם צופים באופק. להזכירכם, אחד הדברים שאהבתי בחברה הזו הוא היותה נטולת חוב פיננסי וכעת נראה שזה עומד להשתנות מבלי שברורה הסיבה. בחוב פיננסי כמו אג"ח (שנושא עימו הוצאות מימון) צריך להשתמש בצורה נכונה כדי לייצר ערך ולכן עד שלא יתברר מהי מטרת הגיוס, מדובר בעוד גורם שבטווח הבינוני אפשר ויעיב על השורה תחתונה.

בעקבות כל הגורמים האלה החלטתי למכור את האחזקה שלי במניה. עניין החלפת המנכ"ל והסמנכ"ל היום ידועים כבר מזמן ולמרות שלא אהבתי את זה השלמתי עם זה, האכזבה מהדיבידנד הנמוך ומתוצאות הרבעון הרביעי גרמו לי למכור את חלק נכבד מהמניות שהחזקתי סמוך לפרסום הדוח אבל עדיין השארתי חלק מהמניות במחשבה לחזור במידה והמחיר ירד אבל מה שגרם לי לוותר על העניין באופן סופי היה הסיפור של הנפקת האג"ח שהתחיל לצבור תאוצה לאחרונה – מבחינתי זה היה כבר הקש ששבר את גב הגמל ובשבוע שעבר מימשתי את מה שנותר לי מהנייר. חושב לי להבהיר שאני עדיין חושב שהחברה זולה ואיכותית ומאמין שבהחלט יכול להיות שבזמן הקרוב יבוא מהלך חיובי. אני גם מזכיר שברקע עדיין מרחפת לה האפשרות שהחברה תימכר ע"י הבעלים (לפי הפרסומים בגלובס) בפרמייה על מחיר השוק – מהלך כזה הוא בהחלט בעל פוטנציאל להצפת ערך להציף ערך. בנוסף לכל, בימים האחרונים שמתי לב לזה שיש מי שקונה במנייה בצורה שיטתית ולכן יכול להיות שמישהו כבר יודע על חדשות חיוביות מעבר לפינה, אבל מבחינתי, בשלב זה לפחות, הסיכון וחוסר הבהירות גוברים על הסיכוי ולכן אני בוחר לעמוד בצד.

אם לסכם את ההשקעה בדורי, אמנם לא הפסדתי כסף ובסיכומו של יום אף יצאתי ברווח קטן של כ12% על הפוזיציה הזו (החישוב כולל את שלושת הדיבידנדים שהתקבלו) אבל אני לא חושב שאפשר לכנות את זה כהצלחה, קניתי את דורי מכיוון שחשבתי שיש פה עיוות גדול בתמחור ומשהו שהשוק מפספס, בדיעבד הסתבר שגם אני פספסתי בעיקר בזה שהתעלמתי מצורת הדיווח המיוחדת והבעייתיות שבה. אז כמו שאמרו רבים לפני – "החיים זה בייצפר" ואני למדתי פה עוד שיעור…

טלסיס – עוד מאכזבת

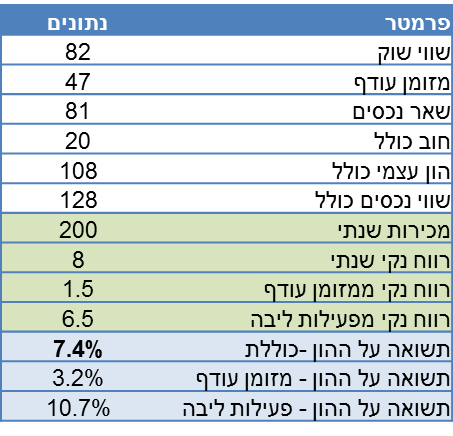

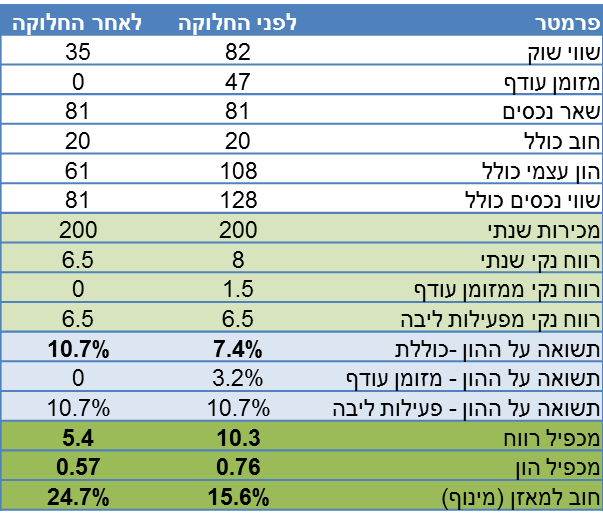

את מניית טלסיס אף פעם לא סקרתי כאן בצורה מסודרת אבל היא הייתה הבסיס לדוגמא המספרית בה השתמשתי בפוסט הדוגרות הגדולות חלק ב'. מדובר בחברה שעוסקת בהפצה של רכיבים אלקטרוניים לתעשיית ההייטק. לפני כמספר שבועות החברה דיווחה גם היא על רבעון רביעי מאד מאכזב עם ירידה חדה בכל הפרמטרים – הכנסות , רווח תפעולי ורווח נקי. בנוסף, החברה גם נתנה סוג של "תחזית" עגומה להמשך הדרך ולכן בשלב זה אני מניח שלא מדובר ברבעון חלש נקודתית ומכיוון שכך בחרתי למכור את כל האחזקה שלי בנייר מיד לאחר פרסום הדוחות ואני אמתין בחוץ כדי לראות את המגמה בדוחות הבאים. חשוב לציין שהחברה עדיין דוגרת על ערימת מזומנים שמנה אבל במידה ואנו אכן צפויים לרדת לרמת הרווחים הנמוכה שנראתה בדוח האחרון, אני מאמין שלא נותר פה יותר מדי אפסייד.

כעת נעבור ליותר מוצלחות.

קווליטאו – ממשיכה במהפך

החברה דיווחה על רבעון רביעי חזק מאד עם הכנסות של 5.3 מ' דולר ורווח נקי של מעל מיליון דולר, זהו הרבעון החזק ביותר שהיה לחברה ב2012 וכל זה למרות שאספקתה של ההזמנה הגדולה עליה דיברתי בפוסטים קודמים נדחתה לשני הרבעונים הבאים ועל כן כלל לא נכללה בו. בעבר הערכתי שהדוח הרביעי יהיה חזק יותר עם הכנסות של 7מ' ורווח נקי של כ2 מ', אבל ההערכה הזו היתה מבוססת על ההנחה התיאורטית שחצי מההזמנה הגדולה תיכלל בו – בפועל כפי שכתבתי זה לא קרה. מה שעוד גרם לרבעון הרביעי להיות חלש מכפי שציפיתי היא העובדה שבמהלכו הוציאה החברה סכום חריג מהרגיל על הוצאות תפעוליות (הנהלה, מכירה ושווק ומו"פ). בניגוד לרבעון טיפוסי בו היא מוציאה כ-2 מ' על סעיפים אלו, ברבעון הרביעי הם הוציאו כ-2.4 מ' כאשר רב העלייה נובעת מהענקת בונוסים ועמלות סוף שנה על מכירות. שני הגורמים הללו גרמו לכך שהרווח ברבעון הרביעי יהיה אמנם יפה מאד אך פחות מזה שהערכתי לפני כחצי שנה, אבל כשאני שם בצד לרגע את האגו שלי ואת העובדה שפספסתי בתחזית, אני חושב שבהחלט יש לי סיבה להיות מרוצה מהתוצאות.

כשכתבתי את הפוסט הראשון על המנייה זה היה בגלל שהערכתי שמדובר ב-Turnaround בהתהוות ושהחברה עומדת להיכנס לתקופה מוצלחת יותר בסייקל שלה, בזמן שעבר מאז החברה הוכיחה שזה אכן המצב – מכירות החברה ורווחיה הראו שיפור ניכר מאז וכפי שזה נראה גם השנה הבאה צפויה להתחיל טוב עקב צבר ההזמנות החזק. כמו כן, מספר ימים לאחר הדוח החברה הוסיפה ודיווחה על הזמנה חדשה על סך כ1.5 מ' שמביאה את הצבר לאזור ה9 מ' – ובכך מחזירה אותו לרמות השיא בהן הוא היה בסוף השנה שעברה.

לסיכום – מאז הפוסט הראשון שלי על המניה בסוף אוקטובר 2012, המנייה אמנם עלתה בכ30% אבל ממש לא בטוח שהיא הגיעה ליעדה הסופי. שווי השוק הנוכחי מביא את החברה להסחר במכפיל רווח נמוך מ- 4.5 ומתחת לשווי הפעילות – ונשאלת השאלה היא אם זהו אכן השווי הראוי לחברה שמראה צמיחה ושיפור עקביים במשך 3 שנים ברציפות, לדעתי, לרגע זה התשובה היא לא ועל כן אני ממשיך להחזיק במנייה.

אחים נאוי – אמנם לא בנק אבל עדיין…

לפני כחודש עדכנתי על כניסה להשקעה במניה הזו סביב שער 10.9 ש"ח מכיוון שלדעתי מתומחרת בחסר רציני. מדובר בחברה שנראית לי לא פחות מ"מעולה" בכל פרמטר, שצמחה מאז ההנפקה שלה לפני שנתיים בצורה מרשימה ואני מאמין שגם תמשיך לצמוח בהמשך אם כי בצורה מתונה יותר. עד לפני שלושה חודשים המנייה היתה די תקועה, כנראה בגלל כל הסיפור של האופציות הלא סחירות אבל כעת לאחר שהנושא הזה מאחורינו אני מאמין שלאט לאט השוק יגלה מה באמת יש לו כאן. כבר בעידכון האחרון דיברתי על הקטליזטורים הפוטנציאלים שלטעמי עשויים לסייע להצפת הערך בטווח הקצר-בינוני.

1) העובדה שאלטשולר-שחם וכנראה מוסדיים נוספים בחרו להיכנס סביב מחיר השוק דאז (10.7 ש"ח) – מחיר זה ממש לא רחוק מהמחיר הנוכחי.

2) החברה הכריזה על מדיניות דיבידנד של 25% מהרווח הנקי (עם סף מינימום של 5% תשואה שנתית), ברגע שיגיע הדיבידנד הראשון בהחלט קיים סיכוי לכניסת משקיעים נוספים.

3) בעדכון המדדים הקרוב שיתבצע ביוני החברה כנראה ותכנס למדד יתר 50, וגם זו עובדה שעשויה להגדיל את הביקוש לנייר.

למה אני חושב שמדובר בהשקעה מעולה? ב2012 החברה הציגה תשואה על ההון של כ35% – עם רווח נקי של 52 מיליון על שווי שוק של 300 מיליון מה שאומר שהיא נסחרת במכפיל נמוך מ-6. לדעתי, לחברה עם ביצועים כאלה מגיע מכפיל גבוה הרבה יותר וזה גם אם תהיה ירידה בקצב הצמיחה בהמשך. בנוסף לכך נראה שהעסק הזה מתנהל ביעילות מרשימה – אין הוצאות על רכוש קבוע אין פחת אין יותר מדי עובדים או סניפים ולכן כל ההוצאות שיש להם הם הוצאות הנהלה ומכירות, הוצאות מימון וחובות מסופקים. את הוצאות המימון משלם הלקוח, וביחס לחובות המסופקים הם בינתיים עושים עבודה לא רעה בכלל – ככה שנכון לרגע זה אין לי בעיה לשלם להם את הוצאות ההנהלה.

ההשקעה פה מעט שונה מאלה שאני עושה בדר"כ, קודם כל לא מדובר בחברה תעשייתית אלא בעסק פיננסי שדומה הרבה יותר לבנק, כמו כן לא מדובר פה במנייה סופר זולה ולכן אני לא מצפה פה לאפסייד מטורף בטווח הקרוב, מצד שני, כל עוד החברה תמשיך לפעול במתכונתה הנוכחית ותציג ביצועים מרשימים כפי שהיא עושה היום אני מאמין שזו יכולה להתברר כהשקעה מצוינת להרבה מאד שנים קדימה. בכל מקרה, בתוך מספר ימים אני מקווה להעלות פוסט נרחב בנוגע למנייה ובו אני מתכוון להסביר בצורה מפורטת יותר את הסיבות לכך שאני כלכך אוהב את ההשקעה הזו.

תזכורת + גילוי נאות – אין בנאמר משום המלצה לקנייה או מכירה של ניירות ערך או כתחליף לייעוץ המתחשב בנתונים ובצרכים של אדם ספציפי. כמו כן, נכון לעכשיו אני מחזיק במניית קווליטאו ואחים נאוי אך אני עשוי לקנות או למכור כל אחת מהן מבלי להודיע על כך.

||