לפני מספר שבועות סיפר לי חבר שהוא מחזיק במניות של חברת הייטק ישראלית בשם סיליקום. חברות מתחום ההייטק הן לא השקעה טיפוסית בשבילי אבל מכיוון שמדובר באדם שאני מאד סומך על שיקול דעתו וחושיו המחודדים בכל הנוגע להשקעות ובכלל – קפצתי לי למאיה ופתחתי את דף המניה. מבט אחד על הנתונים הספיק כדי להוריד אותי מכל העניין, מכפיל הרווח היה 18, למי ששואל את עצמו אז לא, לא מדובר פה בטעות הקלדה ואכן התכוונתי ל18 כמו ח"י שקלים או גיל גיוס חובה לצה"ל, קצת פחות מהמכפיל של רמי לוי. מבחינתי, בכל מה שקשור למניות של חברות ישראליות כל מכפיל מעל 8 גורם לי להרגשת קלה של אי נוחות , מכפיל 12 כבר גורם לי לרעידות תכופות בידיים אבל מכפיל 18 ? זה כבר פחד גבהים מטורף עם חשש לעילפון ומכיוון שכך לקח לי בדיוק 18 שניות לשכוח מכל העניין ולהמשיך הלאה.

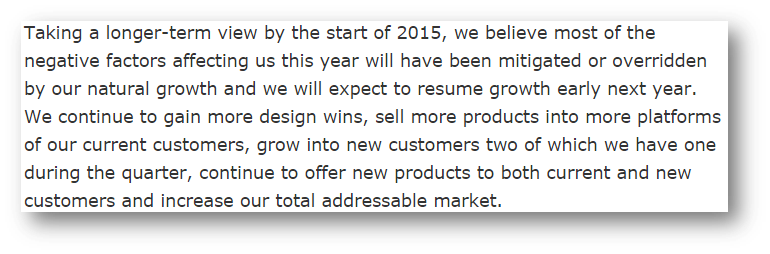

שבוע שעבר, סיליקום פרסמה את תוצאות הרבעון הראשון 2013, והחבר הנחמד הזה שלי סיפר לי ששוב הם דיווחו על רבעון מוצלח במיוחד ועל השקה של מוצר חדש שרק הושק וכבר זכה ללקוח. הפעם כבר לא ממש יכולתי להתעלם ולמרות המכפיל המסחרר החלטתי לבדוק את העניין יותר ברצינות. התחלתי בקריאה של תמליל שיחת הועידה שלהם לגבי תוצאות הרבעון הראשון , לאחר מכן עברתי גם על הדוח עצמו ואז כבר התחלתי להבין על מה הוא מדבר, נראה שמנכ"ל החברה שייקה אורבך הוא בחור כהלכה וההתלהבות שלו כשהוא מדבר על עתיד ההכנסות היא לא משהו שניתן להתעלם ממנו בקלות בטח לא כאשר הוא בוחר להשתמש במשפטים כמו " We believe that we will be able to compound this accelerated growth in the future" – גם compound וגם accelerated growth באותו משפט – מה עוד יכול הבנאדם לבקש…

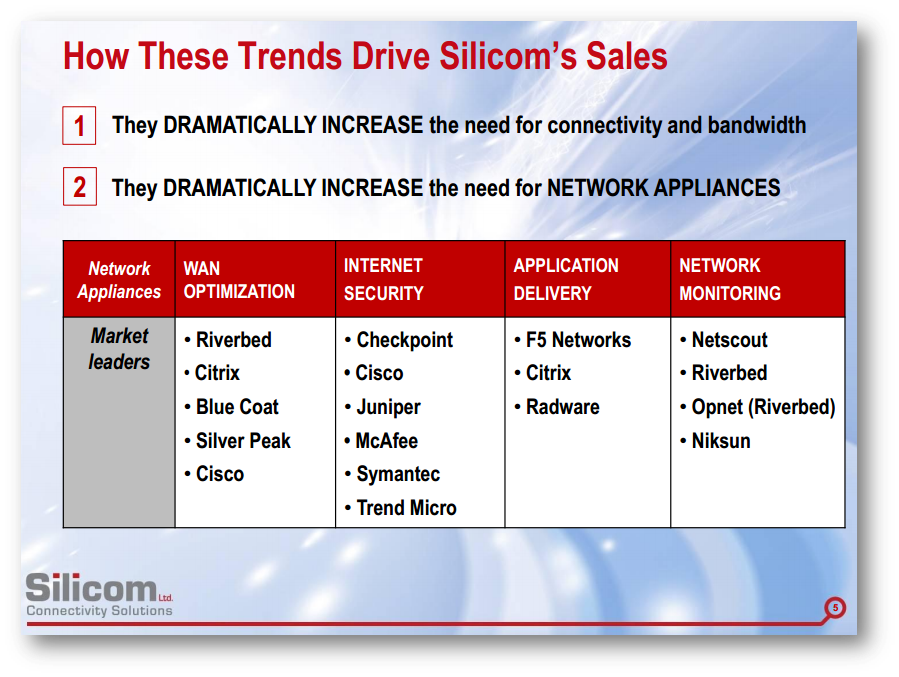

לאחר מעבר על השיחה ודוח הרבעון האחרון נכנסתי גם לאתר החברה ושם מצאתי את המצגת הזו ואז כבר הבנתי שהחברה הזו משחקת בליגת העל עם לקוחות 1-tier בכל התחומים הכי חמים עכשיו כמו שרתי תקשורת חכמים, מחשוב ענן ואבטחת מידע. לאחר מכן, כשנכנסתי למאזן הבנתי גם שה18 הוא לא ממש 18 ושלחברה יש מזומן נטו בשווי של 30% משווי השוק ולכן המכפיל "האמיתי" הוא יותר קרוב ל13, אז נכון שזה עדיין לא ממש נמוך אבל כשנזכרים שמדובר בחברה שבשני הרבעונים האחרונים הציגה צמיחת מכירות של כ50% ביחס לרבעון הקודם זה כבר הרבה פחות מפחיד. בקיצור נמרץ, עברתי עוד קצת על המספרים כאשר בינתיים המנייה גם הספיקה לעלות עוד קצת אבל גם זה לא עצר אותי ובסופו של דבר קניתי, ולאחר מכן קניתי עוד ולאחר מכן קניתי עוד קצת וכרגע השער הממוצע שלי במנייה הוא 10713 (29$ בזמן הקנייה).

קצת על החברה

סיליקום היא חברת הייטק כפר-סבאית מבית מדרשם של האחים זיספאל שמחזיקים באימפריית התקשורת RAD, תחום העיסוק של החברה הוא פיתוח ומכירה של כרטיסי חומרה לתחום התקשורת ותשתיות המידע. החברה נוסדה ב1987 והמנייה היא דואלית ונסחרת גם בנאסד"ק תחת הסימבול SILC וגם אצלנו בתל אביב (מדד יתר50).

- שער מניה: 10,980 ש"ח \ 30.6$

- מס' מניות: 7,007,426

- שווי שוק: 770 מ' ש"ח \ 220 מ' $

- הון עצמי: 280 מ' ש"ח \ 80 מ'$

בעלי עניין:

- זיסאפל זהר – 21.57%

- וולינגטון – 7.74%

- ילין לפידות – 6.83%

- איזמן אבי – 2.73%

- ציבור – 61.3%

הנהלת החברה

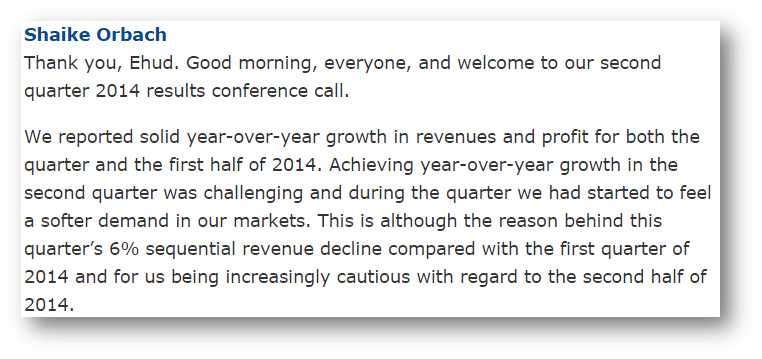

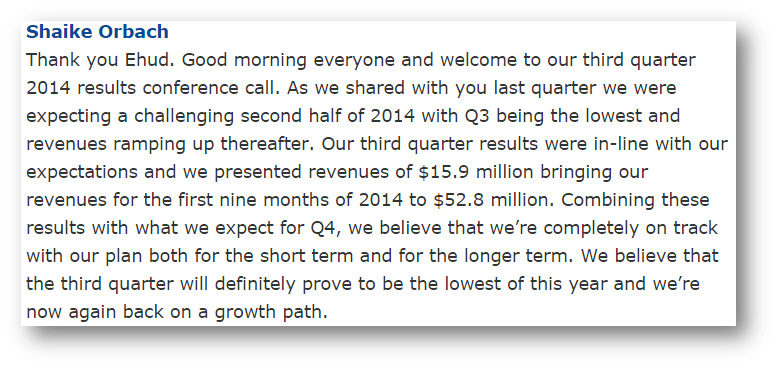

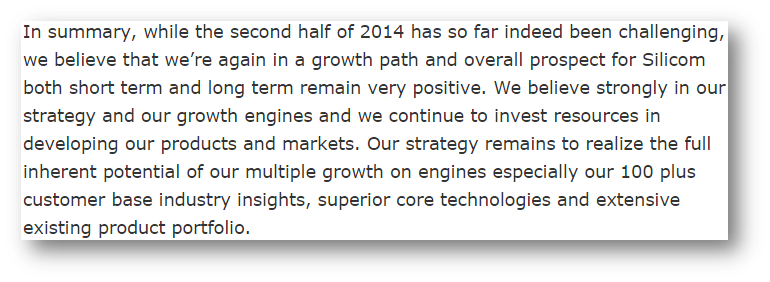

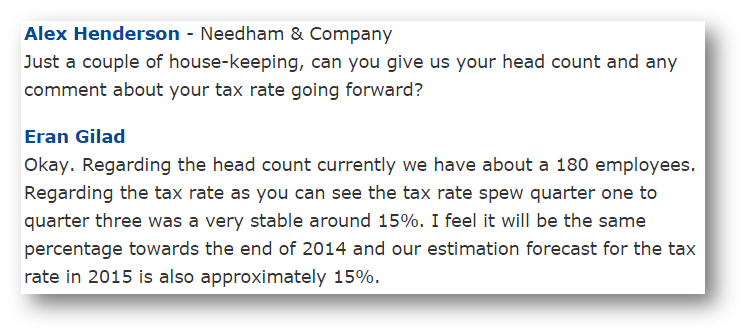

מנכ"ל החברה הוא שייקה אורבך והוא מכהן בתפקיד מאז 2001 ואם להודות על האמת הוא אחת הסיבות העיקריות לכך שאני אופטימי בנוגע להשקעה הזו. באופן כללי, כשמנכ"ל של חברה ציבורית נותן את התחזית שלו לתוצאות העתיד, אני בתור משקיע יכול להיות סקפטי ולהתעלם או פשוט להאמין לו – במקרה הזה הלכתי על האופציה השניה. ולא, לא מדובר פה באמונה עיוורת או כזו שמבוססת על תחושת בטן, אלא על אמונה שמסתמכת על ההיסטוריה – בסיליקום כפי הנראה יש לנו עסק עם הנהלה שלא רק אומרת אלה גם עושה.

כעת בטח תשאלו איך זה שרק לפני שלושה שבועות שמעתי על החברה וכבר אני מדבר בכזה בטחון על המנכ"ל שלה ואמינותו, אז קודם כל אתם צריכים לזכור שהייתה לי כאן חפיפה מזורזת מצדו של חברי ובנוסף הסתמכתי על עדותיהם של משקיעים אחרים ותיקים הרבה ממני – כמו למשל הבחורצ'יק הזה שכתב בעבר גם כאן וגם כאן ונראה שמלווה את החברה כמשקיע כבר שנים ומכיר אותה לא רע בכלל. כדי לסכם לכם את רוח הדברים אומר לכם רק שהוא מספר על כך שההנהלה הזו בדיוק כפי שהיום היא אופטימית, בתקופות מאתגרות יותר בעבר ידעה גם להציג את הדברים כפי שהם ו"להזהיר" את המשקיעים – הוא מציין לדוגמא את שנת 2008 שבה מנכ"ל החברה דיווח על האטה בשוק וזו אכן הגיעה בסופו של דבר ולכן כאשר היום הוא מתבטא בכזו אופטימיות לגבי ההמשך שווה להתייחס לזה ברצינות – אלו כנראה לא סתם דיבורים באוויר.

בנוסף לכך ובמסגרת הניסיון שלי לצמצם פערים בלימוד על החברה נכנסתי לאתר החברה והקשבתי לכמה משיחות הועידה שנערכו לאורך השנה האחרונה (אגב – אם מישהו שם קורא אותי אז רק תדעו שבטעות העליתם את שיחת הרבעון האחרון גם תחת Q4-12). לאחר שהקשבתי לשיחות אני חייב לציין שבכולן מנכ"ל החברה נשמע אופטימי למדי – ואכן הייתה לו סיבה טובה, 2012 הייתה שנה פנומנלית לחברה, אבל עדיין, אין שום ספק שהשיחה האחרונה הייתה האופטימית מכולן.

מוצרי החברה

סיליקום היא חברה די ותיקה בתחום ולכן יש לה מספר משפחות מוצרים שכל אחת מהן כוללת קו מוצרים מאד עשיר. החברה באופיה היא כאמור חברת הייטק ועל כן משקיעה רבות במו"פ וכתוצאה מכך היא כל הזמן מפתחת ומוסיפה מוצרים חדשים לסל הפתרונות שלה. למי שלא מכיר את תחום מוצרי החומרה אני רק אסביר בקצרה שפיתוח פלטפורמות חומרה מהסוג שעושה סיליקום הוא עסק מורכב ויקר ולכן יש חשיבות קריטית להגדרה נכונה של המוצר ותפירתו לצורכי השוק, חברה יכולה לפתח את המוצר הכי מתוחכם וfeature-rich שיש אבל כל עוד שאין לקוח שמוכן לשלם על כל הסיפור – זה לא שווה כלום.

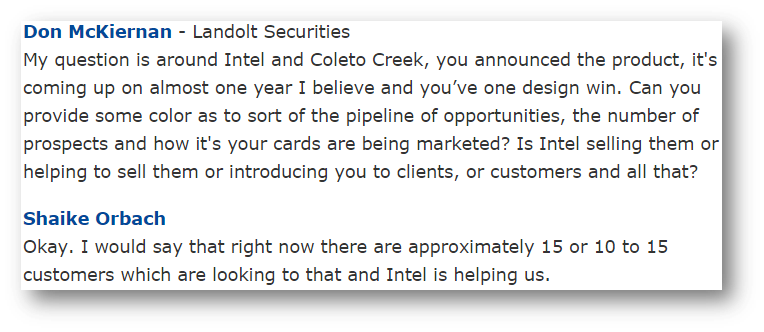

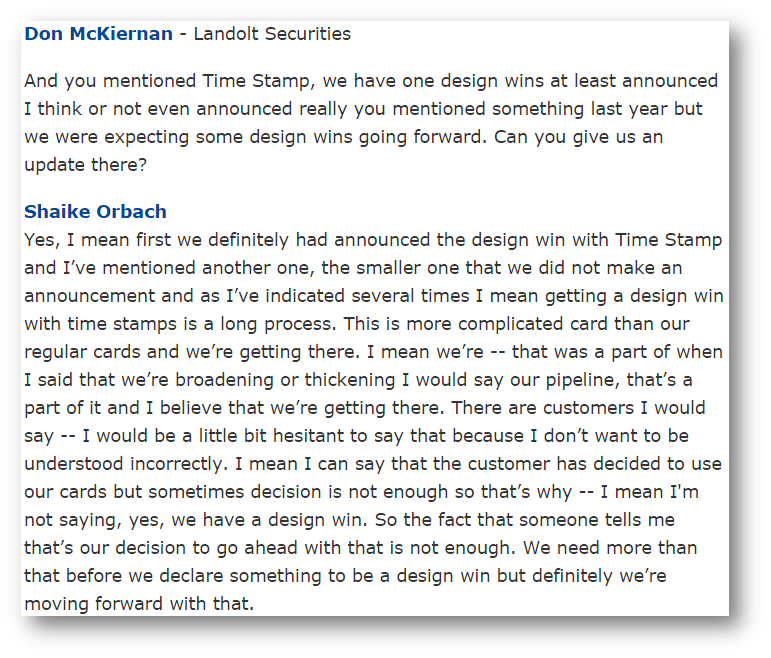

באזור הזה נראה שסיליקום היא פשוט חברה מצוינת עם מחלקת שיווק מעולה שכפי הנראה יודעת להגדיר בדיוק מה השוק צריך לפעמים עוד לפני שהשוק עצמו יודע את זה וזה משהו שבא לידי ביטוי בצורה ברורה בקצב המואץ של הdesign wins לאורך השנה האחרונה. העניין הזה אף התבטא ביתר שאת כאשר לאחרונה ממש סמוך להשקה של המוצר האחרון שלהם Intelligent Nano Time-Stamping NIC הם הודיעו על כך שהמוצר נבחר על ידי לקוח מאד משמעותי מה שהביא את האופטימיות שם לשיא וגרם להם להצהיר שבתוך מספר שנים הם מצפים שקו המוצרים הזה לבדו יביא לחברה כ15-20 מ' הכנסות שנתיות – וכפי שכבר אמרתי קודם, כשהם אומרים שווה להקשיב.

אני לא אכנס לפרטים הטכניים לגבי מוצרי החברה (רובכם בטח תמצאו את זה ארוך ומשעמם) אבל אני כן אספר שבתחילת דרכה מוצרי החברה היו כרטיסים גנריים יחסית שנמכרו בכמויות גדולות אבל עם הזמן ובעיקר לאחר כניסת המנכ"ל הנוכחי לתפקיד החברה החלה לבצע תנועה לכוון מוצרים גדולים ומתוחכמים יותר (high end) שמבליטים את הערך המוסף והניסיון הטכנולוגי שלהם אל מול המתחרים וכמובן מתומחרים בהתאם. מוצרי החברה המאוחרים יותר משמשים כאבני בניין בעולם שרתי התקשורת שהוא תחום שצומח מאד עם הגידול בצריכת המידע של העשור האחרון – כל שרתי הענן והאפליקציות החברתיות שצצו להם בשנים האחרונות צריכים להיות מאוחסנים היכן שהוא, מוצרי החברה עוזרים באופטימיזציה ובהבטחת האמינות של זרימת המידע הזה, כמו גם באבטחתו וכל עוד שהם נמצאים בחזית הטכנולוגית – נראה שימשיכו לצמוח. מי שכן רוצה ללמוד קצת יותר לעומק על קווי המוצרים של החברה יכול לקרוא את ה20F האחרון (עמודים 24-29 ו 31-32).

לקוחות החברה

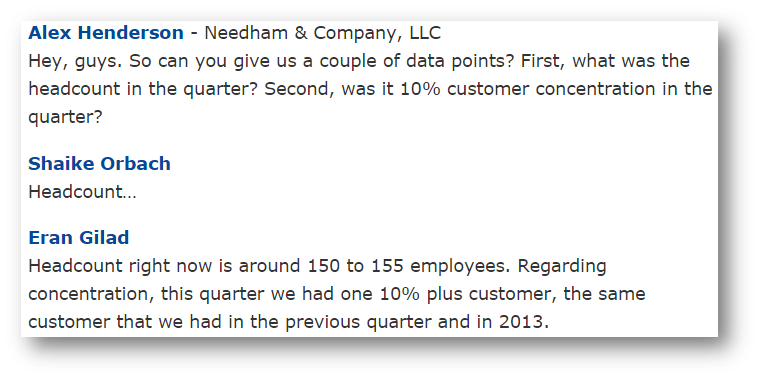

החברה לא ממש נוקבת בשמותיהן של לקוחותיה אבל היא כן "נותנת בהם סימנים" כאשר היא מדווחת על זכיה ב Design wins חדשים כמו למשל בהודעה על ההזמנה הזו של "Giant Japanese server manufacturer" או בהודעה הזו על – "Giant Tier-1 Server Manufacturer" שבחר במוצר הSATEC כאשר בתוך ההודעה היא כבר מספרת על מספר יצרנים אירופאים נוספים שבחרו גם הם להטמיע את המוצר. כיום יש לחברה מעל 90 לקוחות ורק לאחרונה בראיון אופטימי במיוחד שנתן מיודענו שייקה מנכ"ל החברה הוא התגאה (ולא בפעם הראשונה) בעובדה שעד היום אף לקוח לא עזב אותם לטובת המתחרים.

בשקף הבא שלקוח מהמצגת של החברה ניתן למצוא את שמותיהם של השחקנים המובילים בעולם בתחומי הפעילות אליהם מכוונת החברה, כאמור, החברה אינה נוקבת במפורש בשמותיהם של הלקוחות אבל קרוב לודאי שחלק גדול מאד מהשמות בשקף הם לקוחותיה וזה לבדו יכול להעיד על הפוטנציאל האדיר שטמון בחברה.

Design win מהו ?

למי שלא מגיע מתחום ההייטק אני אנסה לספר קצת על תהליך התכנון של מוצר חדש מנקודת מבטו של הלקוח, לצורך העניין – יצרן שרתי תקשורת מתוחכמים. מוצר מורכב ויקר כמו שרת תקשורת רציני הוא בדר"כ אינטגרציה של מספר מודולים, את חלק מהמודולים האלה היצרן יכול לבחור לפתח בבית ואת חלקם האחר הוא יעדיף לקנות מספקים חיצוניים. על כל מודול כזה בדר"כ מתחרים מספר חברות כאשר לכל אחת יש יתרונותיה וחסרונותיה ובמהלך התכנון הלקוח יצטרך לקבל החלטה במי הוא בוחר. ברגע שהלקוח מודיע לחברה שהוא בחר בשירותיה החברה בעצם זוכה להיות חלק מהתכנון ועל כן המונח – design win.

וכעת ברור שכל Design win כזה הוא מאד משמעותי מכיוון שברגע שלקוח בוחר במוצר הוא כנראה יישאר איתו לאורך כל חיי המוצר (בדר"כ 3-5 שנים) וזה מהסיבה הפשוטה שהוא הופך להיות חלק אינטגרטיבי מהמוצר הסופי שלו. הלקוח צריך "לתכנן את המוצר פנימה" אל תוך המערכת שלו וזה עולה לו בהשקעה לא מעטה של משאבים ולכן לאחר שבחר לעשות זאת, עלויות ההחלפה בייחוד בסדר גודל הזה של מוצרים הם מאד גדולות מה שהופך את הבחירה לסוג של חתונה קתולית שמייצרת אפקט שהולך ומצטבר.

יתרון תחרותי

די קשה לי להעריך את היתרון התחרותי של מוצרי החברה, בשלב זה כל מה שיש לי לעשות זה להסתמך על שולי הרווח הגבוהים שמציגה החברה ועל כך שמוצרי החברה ממשיכים להיבחר שוב ושוב ע"י החברות המובילות בעולם. כדי לבדוק את היתרון התחרותי של החברה יותר לעומק צריך לבחון כל קו מוצרים בנפרד אל מול המתחרים וזה אני מוכרח להודות כבר היה גדול עלי. בכל מקרה רק כדי לקבל איזושהי תחושה לגבי התחרות הנה רשימת המתחרים השונים למוצרי החברה כפי שהם מצוינים בדוח השנתי האחרון:

- Multi-Port Gigabit-Ethernet Server Networking cards – המתחרה העיקרית היא Intel (שהיא גם ספקית רכיבים של החברה)

- Bypass cards – אין תחרות משמעותית המתחרות העיקריות הן Interface Masters, Portwell , Adlink

- External bypass cards – המתחרה העיקרית היא Netoptics

- SETAC – מדובר במשפחת מוצרים שאין לה ממש תחרות ישירה מכיוון שהמתחרים לא מספקים מוצרים ברמה דומה.

- Intelligent time stamping adaptor – מוצר חדש ולכן המתחרים עדיין לא מפורטים בדוחות.

תוצאות החברה

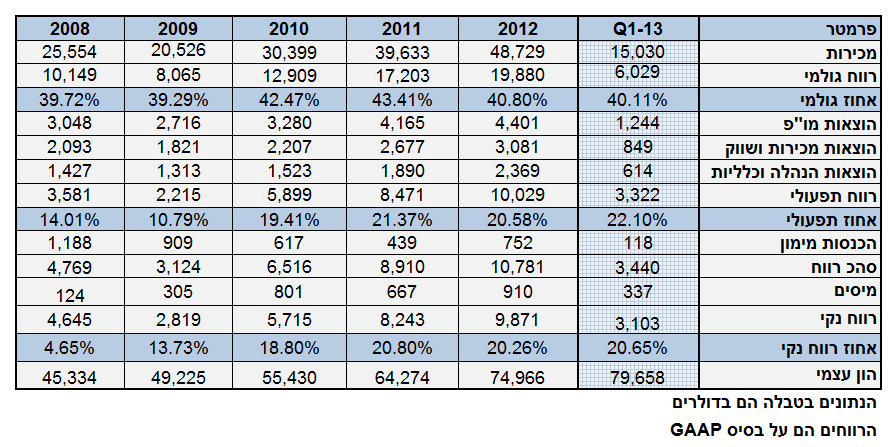

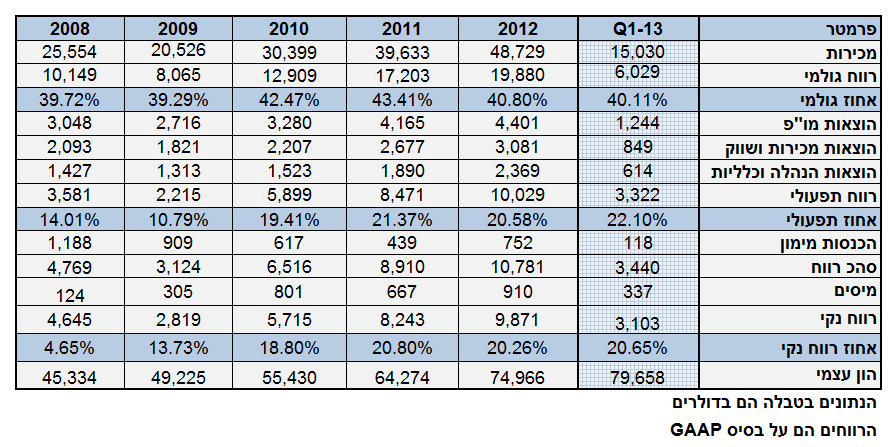

בחינה של תוצאות החברה בשנים האחרונות מציגה במלואה את תמונת הצמיחה מאז 2009. ניתן לראות שהחברה כמו התעשייה כולה, הושפעה מאד מהאירועים של שנת 2008-2009 אך למרות התקופה המאד מאתגרת הצליחה להמשיך ולהציג רווחיות, אם נלך אחורה יותר נגלה שב33 הרבעונים האחרונים החברה החברה הציגה רווח נקי בשורה התחתונה. מהטבלה ניתן לראות שהמרווח הגולמי המייצג של החברה הוא כ40% מה שמחזק את התחושה שלחברה יש מוצרים בעלי ייחודיות וכנראה שגם יתרון אל מול המתחרים.

המלאי כאינדיקטור להכנסות

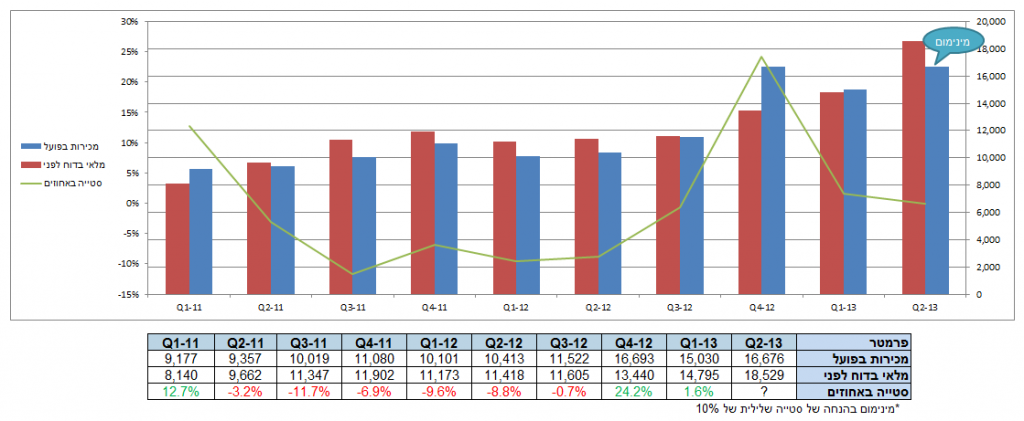

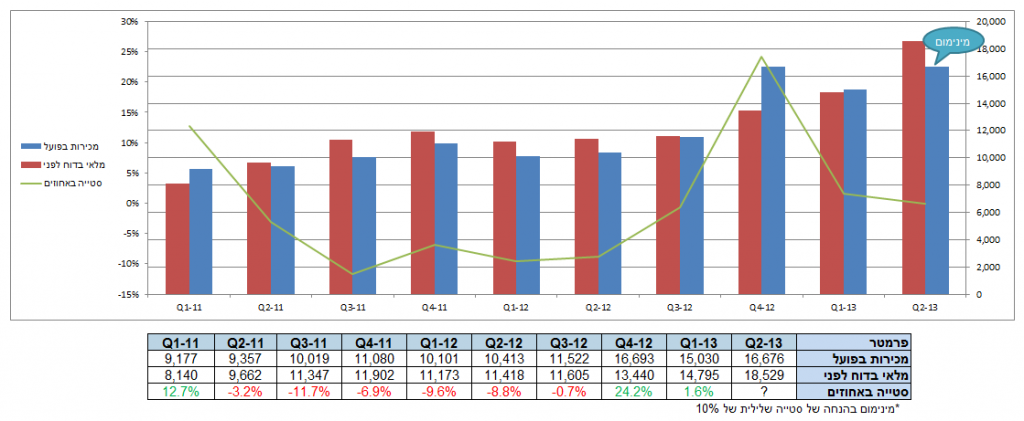

כל משקיע היה רוצה שיהיה לו כדור בדולח, אחד כזה שיודיע לו מראש מה יהיו תוצאות המכירות בעתיד, הרי ברור שהרבה יותר נוח להגיע למועד פרסום הדוח כאשר אתה כבר פחות או יותר יודע למה לצפות ולכן משקיע שמעוניין להבין מה יהיו התוצאות העתידיות של החברה בדר"כ יחפש כל מני רמזים לכך, יש לדוגמא חברות שבכל דוח מספקות מידע לגבי צבר ההזמנות העדכני שלהם ובכך מאפשרות למשקיעים וויזביליות מסוימת שיכולה לסייע להם כשהם באים להעריך את תוצאות הרבעון הבא. החדשות הרעות לגבי סיליקום הן שהיא לא מכלילה בדוחות הרבעוניים שלה את המידע בדבר צבר ההזמנות, החדשות הטובות הן שאנחנו כנראה לא ממש צריכים את זה ושבדר"כ מבט בסעיף המלאי של החברה יספק לנו את המידע בסבירות גבוהה. מבט על הגרף הבא שמכיל את נתוני ההכנסות הרבעוניות של החברה מתחילת 2011 אל מול המלאי שעליו דיווחה החברה ברבעון שקדם להן יסביר לכם למה.

מהטבלה והגרף שמלווה אותה ניתן לראות שקיימת קורלציה גבוהה מאד בין שווי המלאי במאזן להכנסות ברבעון שמגיע מיד אחרי, ברבעון היחיד שבו הקורלציה פספסה (בסטייה של 25%) החריגה דווקא הייתה לכוון החיובי. ומכיוון שכך החדשות הטובות במיוחד הן שהמלאי עליו החברה דיווחה ברבעון האחרון הוא הגבוה ביותר בכל הזמנים ועומד על כ 18.5 מ' ולכן גם אם נלך הערכה של 10%- (כפי שעשיתי בגרף) עדיין נקבל תוצאה טובה במיוחד של 16.6 מ' הכנסות לרבעון הבא.

כאן, חשוב לי מאד לציין שני דברים, אתחיל בזה שהכנסות של מעל ל16 מ' ברבעון הבא יביאו בעצם את החברה לדווח על גידול של יותר מ50% (בהשוואה לרבעון הקודם) בפעם השלישית ברציפות וזה משהו שדי בוודאות ישיג את תשומת ליבם של המשקיעים בוול סטריט. העניין הזה מקבל משמעות יתרה כאשר בוחנים את היסטוריית ההכנסות של החברה ממנה עולה שברב המקרים הרבעון החזק ביותר בשנה הוא הרבעון הרביעי ולכן דיווח על הכנסות של מעל ל16 מ' כבר ברבעון השני יהיה סימן מאד מאד מעודד.

דיוויד דרימן בספרו "Contrarian Investment Strategies: The Next Generation" חיבר רשימה של כ41 חוקים שונים שעל פיהם הוא ממליץ למשקיעים לפעול, אחד החוקים הראשונים שבהם (חוק מס' 3 ליתר דיוק) מתייחס לקורלציות והולך ככה:

RULE 3: Don’t make an investment decision based on correlations. All correlations in the market, whether real or illusory, will shift and soon disappear.

אז נכון שדרימן אמנם התכוון לקורלציות מסוג אחר (קורלציות טכניות לגבי השווקים) אבל בכל זאת אני מביא את הציטוט הזה כדי להזכיר לעצמי ששימוש בקורלציות, מובהקות ככל שיהיו תמיד צריך להעשות בזהירות תוך כדי שזוכרים שלכל כלל יש יוצא מן הכלל ולכן אני לא תולה את כל תיזת ההשקעה בעניין הזה, having said that, קשה מאד להתעלם מהמתאם הגבוה ולכן אני מאמין שהסבירות שברבעון הקרוב נראה הכנסות שיא (או לפחות נתקרב לשם) היא די גבוהה.

אז כמה צריך לעלות לנו התענוג ?

יש סיבה טובה לכך שעד היום לא ממש השקעתי בסוג כזה של מניות, כל עוד שמדובר בחברות ערך שנסחרות במכפילים חד ספרתיים נמוכים אני מרגיש בנוח מכיוון שאני פחות או יותר מבין מהי סביבת המחיר הטבעית שלהן ולכן יותר קל לי להבין מתי מניה היא זולה ומתי לא. ככל שזה נוגע למניות שהמחיר שלהן כבר מתמחר צמיחה מואצת כבר הרבה יותר קשה לי לתמחר את זה ואני בעצם חייב לקחת הנחות שמבוססות יותר על מה שיהיה מאשר על מה שהיה ולכן השאלה הראשונה והעיקרית שאני שואל את עצמי היא – האם הצמיחה הזו אמורה להמשיך ובאיזו רמה ?

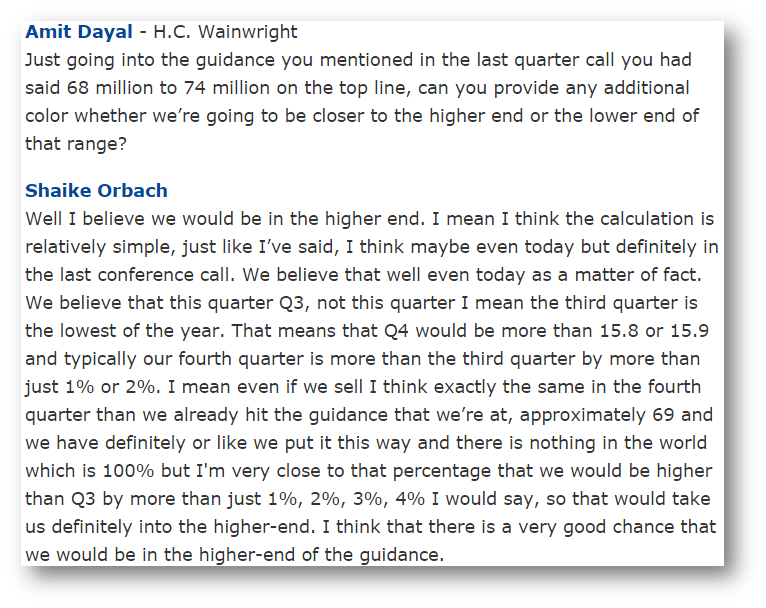

כרגע החברה נסחרת במכפיל 20 על רווחי 2012 ולכן צמיחה לא מעטה כבר מגולמת במחיר המנייה אבל השאלה היא עד כמה. צריך לזכור שנכון להיום לחברה יש מזומן בשווי של 56.4 מ' אל מול שווי שוק של 210 מ' (בזמן שרכשתי את המניות – היום מעט יותר) כלומר בניכוי המזומן אנחנו מדברים על מכפיל רווח של 15. כעת השאלה היא מה יהיו ההכנסות\הרווחים ב2013 ולאחריה – בשלב אני מודה שהאופטימיות של הנהלת החברה הצליחה לחדור גם אלי ולכן אני נוטה להאמין שהכנסות החברה ב2013 יהיו לפחות 65 מ' (בהשוואה ל50 מ' ב2012) ואם נניח ששיעור הרווח הנקי ימשיך להיות 20% אנו מדברים רווח שנתי של 13מ' שיביא את המכפיל (בניכוי המזומן) להיות באזור ה12 וזה כבר בהחלט לא מחיר גבוה במיוחד לשלם על סוג כזה של צמיחה ולכן מחיר המטרה שלי בשלב זה הוא 40$ לסוף שנת 2013 כלומר אפסייד של כ-30% על מחיר המנייה כיום. מהצד זה יכול להיראות כאפסייד נמוך יחסית עם מרווח ביטחון לא גבוה במיוחד,ואכן זה "המחיר" (תרתי משמע) שאני משלם על הגילוי המאוחר של המנייה, אבל כשאני חושב על הצהרות ההנהלה לגבי 100 מ' דולר מכירות כ"יעד ביניים" אני לא בטוח שתהיה לי הזדמנות לקנות בזול יותר.

כיסוי אנליסטים

נכון לזמן זה מצאתי רק שתי חברות אנליסטים שמכסות את החברה – Zacks וMaxim כאשר הראשונים נתנו למניה מחיר יעד של 35$ והשניים של 32$, העניין הוא שזה היה לפני פרסום תוצאות הרבעון הראשון של 2013. Zacks למשל בהערכת השווי הזו ציפו להכנסות של 14.5מ' ברבעון הראשון ולרווח נקי של 2.5 מ' כאשר בפועל החברה עקפה את התחזיות והציגה מכירות של 15מ' ורווח נקי של 3.1 מ' (כ25% יותר מהצפוי). ולכן מכיוון שהחברה כאמור עקפה את התחזית וכפי שזה נראה כעת כנראה שתמשיך להכות את התחזיות גם ברבעון הבא, לא מן הנמנע שבקרוב הם ישדרגו את מחיר היעד לכזה שישקף באופן טוב יותר את השיפור האחרון.

סיכונים

חשיפה לשער הדולר – סיליקום כאמור היא יצואנית ושכזו היא חשופה לשינויים בשער הדולר. מגמת הייסוף בשקל שאנו חווים בתקופה האחרונה מן הסתם פגעה וכנראה שתמשיך לפגוע בתוצאות ברמה מסוימת. כבר בימים הספורים שעברו מאז קניתי את המניה מחיר המנייה נשחק באחוז וקצת בגלל הדולר ואני בהחלט מקווה שהמגמה הזו לא תמשיך. אל מול זה חשוב להזכיר שהמינוף התפעולי שבו פועלת החברה משתפר משנה לשנה ולכן מקזז בצורה מסיומת את האפקט.

האטה בצמיחה – במניות צומחות השוק יכול להיות מאד אכזרי ובסימן הראשון של האטה בצמיחה קיים סיכוי גבוה שהמנייה תוענש, לאחר שהשתכנעתי לגבי הפוטנציאל של החברה אני מאמין שאם אכן תתרחש סיטואציה כזו של ירידה במחיר אני דווקא אקבל את בברכה ואוסיף עוד מניות, עד כדי כך אני נלהב לגבי החברה ומאמין בה.

ירידות בשווקים – להזכירכם, סיליקום נסחרת בנאסדק כאשר ברב הימים המחזורים שם הם גבוהים מאלה שבארץ ועל כן ניתן לומר שהמנייה נקבעת שם. בניגוד לשוק המניות בארץ, השוק בארה"ב עשה מהלך עליות מרשים בחודשים האחרונים הרבה בעקבות הזרמת הכספים המסיבית (QE) מכיוון הפדרל רזרב, במקרה שהראלי שם ייעצר או שהפד יחליט להפסיק את תוכנית ה QE שלו קיים סיכוי שהשוק ומניית החברה בתוכו יחוו תקופה של מימושים. גם לסיפור הזה אני נכנס בעיניים פקוחות ובמידה והסיכון הזה יתממש יכול להיות שהוא יהווה הזדמנות לגבי הטווח הארוך.

שינויים טכנולוגיים – טכנולוגיה זה עניין נזיל מאד ולכן צריכים להיות עם היד על הדופק בכל מה שנוגע לשינויים שעלולים לפגוע במיצוב התחרותי של החברה. פה זה עניין יותר טריקי ולכן קשה לי להאמין שאני אוכל לזהות אותו בזמן, ושאם זה יקרה אני אגלה את זה רק בעקבות החלשות התוצאות. מצד שני כמו שזה נראה עכשיו החברה מובילה בתחומה ועם המומנטום הנוכחי אני חושב שהסיכון הזה הוא נמוך לפחות בטווח הבינוני.

התפתחויות נוספות:

כניסה למדד ת"א 100 – כפי שזה נראה כרגע לאחר העלייה המשמעותית בשווי השוק של החברה בחודשים האחרונים, בעידכון המדדים הקרוב שיערך ביוני קיים סיכוי לא רע שהחברה תכנס למדד ת"א 100. במידה וזה אכן יקרה זה בהחלט מהווה פוטנציאל נוסף ליצירת עודף ביקושים לנייר ע"י מוסדיים.

רכישה אסטרטגית – הנהלת החברה הצהירה מספר פעמים בעבר על כוונתה לבצע רכישה אסטרטגית, ברבעון האחרון של 2012 היא גם התחילה תהליך שכזה שבסופן של דבר לא הושלם. בהתחשב במזומן שיש לה זהו צעד שיכול להוסיף ערך במידה ויבוצע בהצלחה ומצד שני יכול גם להשמיד ערך – כפי שכבר הבנתם אני נותן הרבה קרדיט להנהלה ולכן מאמין שבמידה והם יבחרו להשלים מהלך כזה הוא יתרום לתוצאות בטווח הארוך.

כיסוי אנליסטים נוסף – כפי שכבר הזכרתי כרגע החברה מכוסה רק ע"י שני אנליסטים וקרוב לוודאי שעם השיפור בתוצאות המספר הזה יגדל מה שייצר למנייה עוד חשיפה למשקיעים בעולם. צריך לציין שמניות שמפגינות צמיחה בסדר גודל כזה ושמסוקרות באופן קבוע ע"י אנליסטים יכולות להיסחר גם במכפילים גבוהים הרבה יותר מזה הנוכחי.

מדיניות דיבידנד – ב2012 החברה החליטה על מדיניות חדשה של דיבידנד (מחולק במרץ של כל שנה) בסך 50% מהרווח הנקי השנתי, גם העובדה הזו יכולה להעלות את המנייה ברדאר של משקיעים חדשים.

פיצול מניות (split) – אחת הבעיות ממה "סובלת" המנייה בעיקר בחו"ל היא הכמות הנמוכה יחסית של מניות צפות. מכיוון שכך קיים סיכוי סביר שבעתיד הקרוב החברה תבצע פיצול מניות וע"י כך תשפר את הסחירות בנייר מה שיכול לסייע ולמשוך משקיעים פוטנציאלים נוספים.

סיכום

זה זה, מבחינתי מתחיל פה עידן חדש ולאחר שעד היום השקעתי בעיקר במניות ערך (עמוק) turnarounds ,ומצבים מיוחדים, לראשונה בחיי החדשים כמשקיע (ששואף להיות) נבון אני קונה מניות בחברת צמיחה ועוד במכפיל דו סיפרתי גבוה. בכלל זוהי השקעה שמגלמת הרבה מאד "פעמים ראשונות" בשבילי, זו הפעם הראשונה בה אני מבסס את ההשקעה שלי על האמון שלי באמירות ההנהלה, זו גם הפעם הראשונה שבה אני קונה מנייה קרוב לשיא כל הזמנים ולאחר עלייה של 70% תוך פחות מחצי שנה. מכיוון שכך אני מכין את עצמי לאקשן רציני יותר מזה שאני רואה ממניות הערך ה"רגילות" שבהן אני משקיע בדר"כ, מצד אחד אני בטוח שהשוק לא יישאר אדיש לדיווחים על design wins חדשים או על המשך הגידול ברווחים ומהצד השני מבין שזה יכול לפעול גם בכוון ההפוך.

בקיצור אני לא יודע איך הסיפור הזה יגמר אבל אני בהחלט מתרגש מהרעיון של השקעה בחברות צמיחה ולמרות שלא נראה לי שאני אהפוך את זה לדרך העיקרית שלי אני אספר לכם שכבר מצאתי חברה ישראלית נוספת בתחום שונה לגמרי (רמז – נדלן מניב) שגם לה לדעתי יש את הפוטנציאל לצמוח לא רע בכלל בשנים הקרובות אבל על זה אני אספר כבר בפוסט נפרד.

תזכורת – אין בנאמר משום המלצה לקנייה או מכירה של ניירות ערך או כתחליף לייעוץ המתחשב בנתונים ובצרכים של אדם ספציפי. כמו כן, נכון לעכשיו אני מחזיק במניות סיליקום אך אני עשוי לקנות או למכור אותן מבלי להודיע על כך.

||

, תגידו לי אתם איך אפשר שלא לחבב את המנכ"ל הזה.

, תגידו לי אתם איך אפשר שלא לחבב את המנכ"ל הזה.

. כשנולד הילד הראשון כולם אומרים לך שהחיים שלך עומדים להשתנות, אני משוכנע שכל אחד מכם שזכה בעברו לתואר הנכסף "אב טרי" שמע לא מעט פעמים לפני הלידה של הילד הראשון את המשפט המאד מעודד "תישן טוב טוב בלילה – אתה עוד תגעגע לזה". אז כן – אלו לא איומי סרק, לידת הילד הראשון היא אכן ארוע שובר שיוויון שמביא לשינוי מהותי באורח החיים האישי, הזוגי ומה לא בעצם ? כל מה שהכרת לפני זה משתנה.

. כשנולד הילד הראשון כולם אומרים לך שהחיים שלך עומדים להשתנות, אני משוכנע שכל אחד מכם שזכה בעברו לתואר הנכסף "אב טרי" שמע לא מעט פעמים לפני הלידה של הילד הראשון את המשפט המאד מעודד "תישן טוב טוב בלילה – אתה עוד תגעגע לזה". אז כן – אלו לא איומי סרק, לידת הילד הראשון היא אכן ארוע שובר שיוויון שמביא לשינוי מהותי באורח החיים האישי, הזוגי ומה לא בעצם ? כל מה שהכרת לפני זה משתנה. ), אני מבטיח לנסות ולהשיב לכולכם בהקדם, ומקווה שלאט לאט אוכל למצוא את הזמן כדי לחזור ולכתוב בצורה תכופה יותר.

), אני מבטיח לנסות ולהשיב לכולכם בהקדם, ומקווה שלאט לאט אוכל למצוא את הזמן כדי לחזור ולכתוב בצורה תכופה יותר.