ביום רביעי האחרון נתקלתי בכתבה הבאה, הכתבה מדברת על כך שהתקבלו הצעות לרכישת ספאנטק, כדרך אגב היא גם מזכירה שרב המניות של החברה מוחזקות ע"י ניסן (68%) ועוד כמה בלי עניין. הכתבה לא חושפת יותר מדי פרטים, למשל – לא מצוין מהו המחיר עליו מדובר, האם יש פרמייה על שווי השוק, מה מצב המשא ומתן וכו' אבל עדיין לעצם הידיעה על כך שהנושא עומד על הפרק בהחלט יש משמעות. ניסן למי שלא מכיר היא חברת אחזקות שהאחזקה העיקרית שלה היא ספאנטק. מלבד ספאנטק ניסן גם מחזיקה במניות מדיקל (%16.87) ובעוד מספר חברות פחות משמעותיות. בעבר היא פעלה בתחום מוצרי החבישה, וזוהי בעצם הייתה הפעילות המקורית של החברה אבל לפני כשנתיים היא מכרה את התחום וכעת היא פועלת כחברת אחזקות לכל דבר.

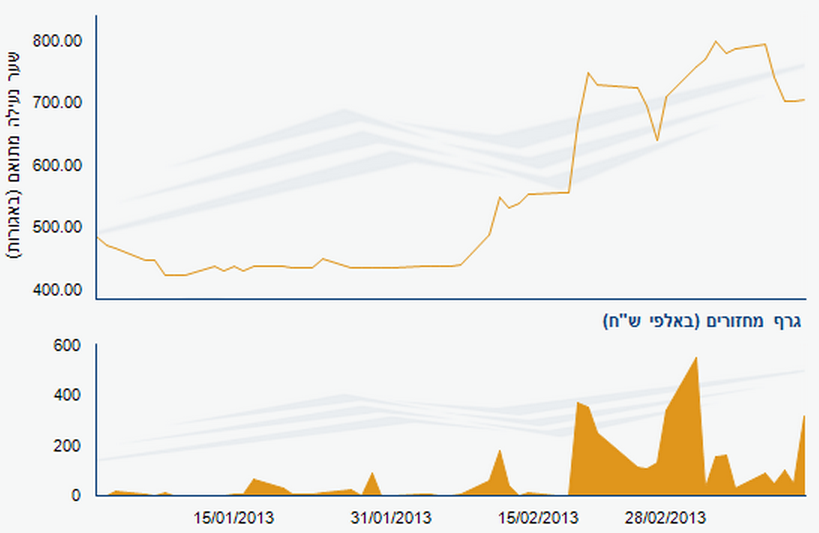

מי שכמוני עוקב אחרי מניית ניסן יודע שמדובר במניית יתר די רדומה שכבר הרבה מאד זמן נסחרת בדיסקאונט משמעותי לשווי הנכסי הנקי שלה (NAV), לפני כחודש ספר הפקודות שם פתאום התעורר לו עם עסקאות קנייה במחזורים די חריגים לנייר (טוב, זה לא חוכמה כשלפני כן כמעט ולא היו עסקאות). וכך זה נמשך כאשר במהלך החודש האחרון שער המנייה שבתחילת פברואר היה 440 עלה משמעותית ואף פלירטט עם שער 800 השבוע. במשך כל הזמן לא היה ברור מהו הטריגר לעליות, זה לא שהן לא היו מוצדקות שכן לטעמי לפחות המנייה הייתה בהחלט זולה אבל עדיין 80% עלייה ללא כל הודעה זה די מעניין. אז השבוע קיבלנו את התשובה ומתברר שיש דברים שאף פעם לא משתנים – בכל מה שנוגע לשוק ההון המקורבים תמיד יודעים קודם.

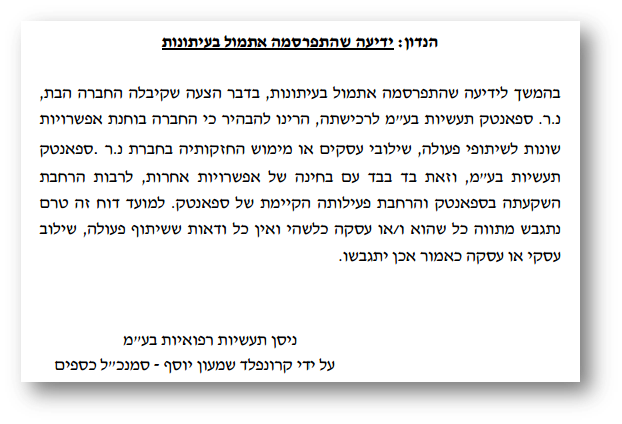

ניסן לא חיכתה הרבה וביום שלמחרת הכתבה עוד לפני פתיחת המסחר בשעה 09:12 הוציאה החברה את "ההבהרה" הבאה:

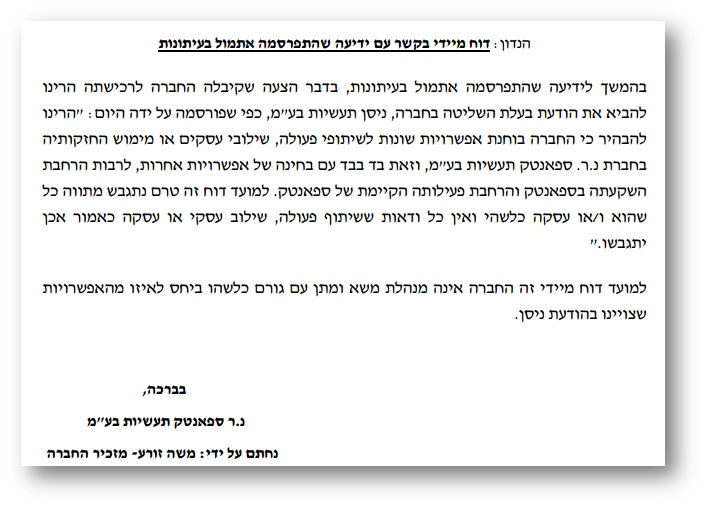

כחצי שעה מאוחר בשעה 09:39 יותר פירסמה גם ספאנטק "הבהרה" משל עצמה בזו הלשון:

הפסקה הראשונה בשתי ההודעות היא הצהרה אמביוולנטית וסתומה שבעצם לא חושפת דבר, ניסן מודיעה שהיא בוחנת את כל האפשרויות (קנייה, מכירה, מיזוג וכו'), עד כאן באמת לא יותר מדי אינפורמטיבי ואפילו די סתום. אבל חדי העין מביניכם ימצאו שלמרות שהפסקה הראשונה של שתי ההודעות זהה, בהודעת ספאנטק נוספה לה עוד שורה ובה מודיעה החברה ש"למועד דוח מיידי זה החברה אינה מנהלת משא ומתן עם גורם כלשהו ביחס לאיזו מהאפשרויות". אך האם זוהי אכן הודעת הכחשה שאומרת שלא מתקיים משא ומתן לגבי מכירת ספאנטק ? להבנתי התשובה היא לא. במהלך יום המסחר אתמול לא שמתי לב לזה אבל אחרי קריאה נוספת של שתי ההודעות שמתי לב לעובדה שרק בהודעת ספאנטק הופיעה שורת ההכחשה הזו, אבל מה היא בעצם אומרת או יותר נכון למי היא מתייחסת? הרי ברור שמשא ומתן אם מתקיים – מתנהל ע"י ניסן ולא ע"י ספאנטק ולכן כפי שאני רואה את זה מדובר בשורה לא רלוונטית, אני יכול אף לומר שיתכן ששורה זו אף מאוששת את הידיעה שאכן מתנהל משא ומתן שכן אם לא, מדוע לא הוסיפה ניסן את אותה השורה להודעתה שלה.

אז מה יש לנו עד עכשיו, חברת אחזקות שנסחרת משמעותית מתחת לשווי הנכסי שלה (גם אחרי רצף העליות האחרון), הכחשת משא ומתן שנראית יותר כמו אישור ומקורבים או שמא סתם "מנחשים ממש טובים" שרוכשים מניות לאורך השבועות האחרונים. המסחר במנייה ביום ההודעה נפתח בעליות אך מאוחר יותר החברה עברה להסחר בירידות ובסופו של דבר סגרה כמעט ללא שינוי – כמו שזה נראה המוכרים (בדיוק כמוני בהתחלה) קיבלו את הודעת "ההכחשה" והחליטו שעדיף להם ללכת על בטוח ולממש את הרווחים, מה חשבו הקונים ? בשביל לענות על זה בואו ונניח שאכן מתקיים משא ומתן שבסופו ניסן תמכור את כל אחזקותיה בספאנטק וננסה להבין איך יראה היום שאחרי.

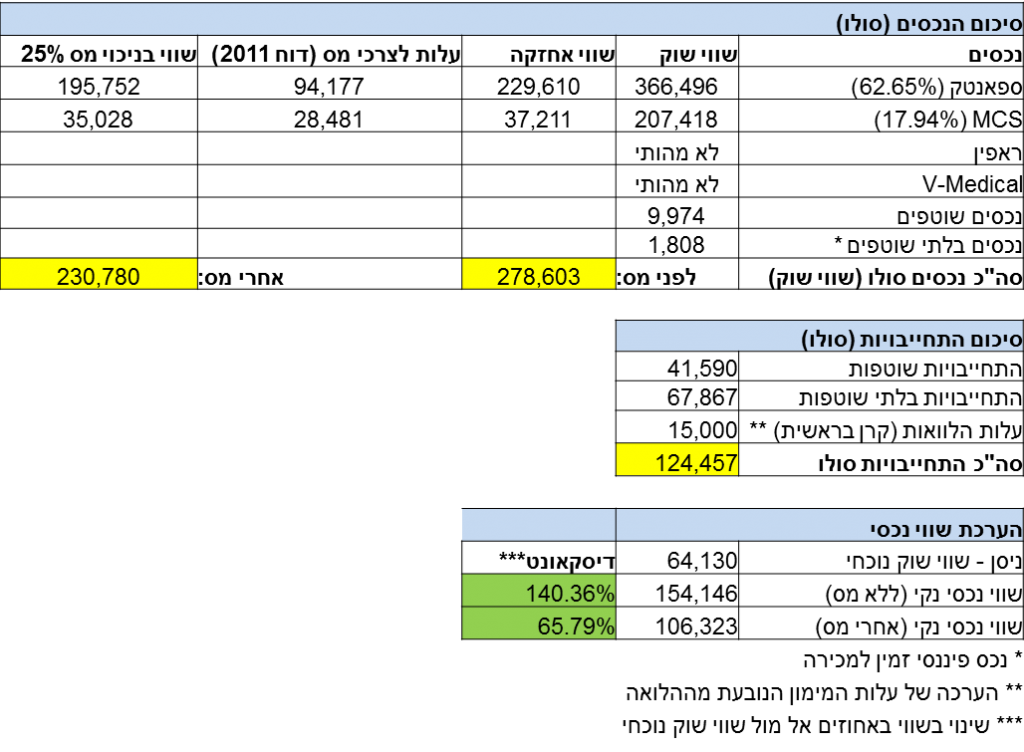

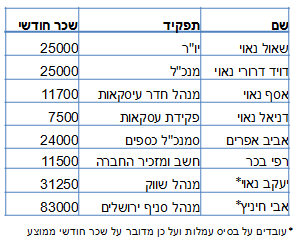

ניסן – שווי נכסי נקי (NAV):

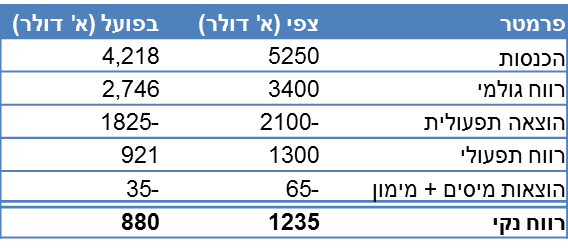

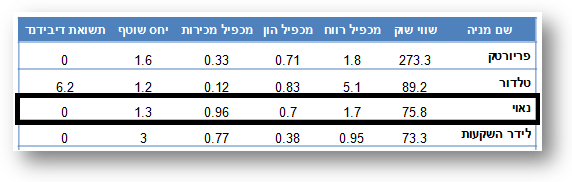

הטבלה הבאה מכילה את חישוב השווי הנכסי הנקי של ניסן (הנתונים נלקחו מדוח רבעון3 2012) נכון לתאריך 14.3.2013.

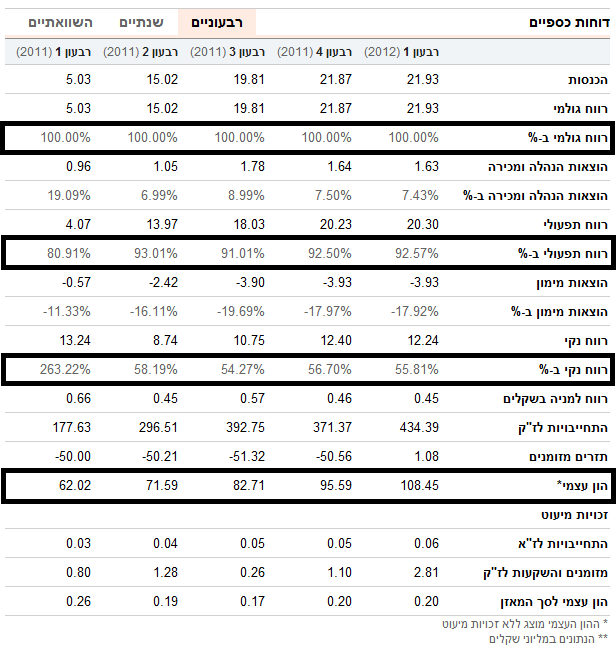

לפי החישוב הזה, ניתן לראות שגם כיום לאחר עליה של כ-80% בחודש האחרון מניית ניסן עדיין נסחרת בדיסקאונט משמעותי ביחס לשווי נכסיה. לגבי גודל הדיסקאונט – אני מניח שלכל אחד תהיה דעה משלו אבל אני רואה את זה כך- נתחיל מזה שאני מאמין שעסקת מכירה אם תתרחש תהיה פחות או יותר סביב שווי השוק הנוכחי של ספאנטק, ספאנטק היא חברה מעולה שבשנים האחרונות מייצרת תשואה על ההון גבוהה מ25% ולכן מכפיל רווח של 10 בו היא נסחרת כרגע לא נשמע יקר במיוחד. כמו כן, מכיוון שניסן מחזיקה בשליטה בספאנטק אני מניח שקונה פוטנציאלי יידרש לשלם לה פרמיית שליטה ומאד יתכן שזו תקזז בצורה חלקית או מלאה את אפקט המס.

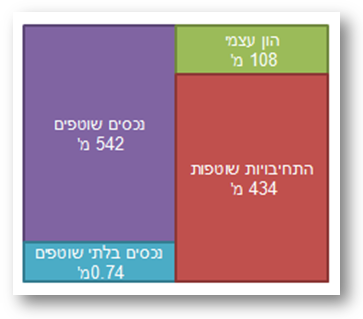

כאשר בוחנים את המאזן של ניסן מגלים שמדובר בחברה מעט ממונפת עם יחס הון עצמי להון זר של 1:2, כמו כן בשנים האחרונות החברה נקלעה לבעיות נזילות שגרמו לה (כבר פעמיים) לפנות לקרן מינוף (בראשית) כדי לקבל הלוואות בעלות גבוהה יחסית למימון פעולתה השוטפת. בחזית הזאת, ברור שמכירה של ספאנטק תשנה מהותית את התמונה, תזריק לחברה ערימת מזומנים אדירה ותגרום למשקיעים להסתכל על החברה בעיניים חיוביות הרבה יותר – בטח ובטח אם היא תיבחר לחלק חלק מסכום המכירה כדיבידנד.

אוקיי, עד עכשיו עסקתי בתסריט שבו עסקת המכירה יוצאת לפועל, אבל מה יקרה למניית ניסן במידה והעסקה לא תיסגר ? על השאלה הזו קשה יותר לענות, אבל בהחלט יכול להיות שהמנייה תגיב בירידות ברגע שיהיה ברור לכולם שאין עסקה, אבל פה מדובר בטווח הקצר, כדי לחשוב על על הטווח הארוך יותר – בואו ונחזור רגע לחישוב השווי הנכסי, ממבט נוסף בטבלה ניזכר שבמידה ואין מכירה אין תשלום מס ולכן שוויה ההוגן של החברה בתסריט הזה צריך לנוע באזור ה150 מ' (דיסקאונט של 140%) – איך זה בשביל מרווח בטחון ?

סיכום

עסקת המכירה של ספאנטק באם תצא לפועל היא לא פעולה יוצרת ערך, הערך בניסן כבר שריר וקיים והוא בא לידי ביטוי בשווי הנכסי שלה, עסקת מכירה באם תתרחש תהווה רק את הקטליזטור להצפת הערך הקיים. ולכן כרגע מדובר במצב די דומה ל"Risk arbitrage", כלומר – או שיש מכירה או שאין, במידה ותתבצע עסקת מכירה, כמובן שנותרת לה שאלת השאלות – באיזה מחיר ? ככל שהמחיר יהיה אטרקטיבי יותר כך ערימת המזומנים שתנחת במאזן החברה תהיה גדולה יותר, שווי המנייה יתאים את עצמו למצב החדש וקרוב לוודאי שזה יהיה כלפי מעלה. במידה שעסקת המכירה לא יוצאת לפועל, מחזיקי המנייה "נתקעים" עם מנייה שנסחרת בכשליש משווי נכסיה – וכעת הם צריכים לחכות לקטליזטור הבא שאיש לא יודע מתי יגיע, האם יש פה סיכון ? בהחלט כן, אבל השאלה היא מהו הסיכוי שהוא טומן בחובו? בשוק ההון נוהגים לומר "קנה בשמועה מכור בידיעה", רק שבמקרה הזה קצת קשה לקבוע היכן בדיוק אנו נמצאים, אלו שמכרו ביום חמישי האחרון כנראה מאמינים שהגענו לשלב הידיעה, אבל כמו שאני רואה את זה הידיעה טרם הגיעה ולכן אין לנו ברירה אלא להיות באזור החיוג של השמועה, נחיה ונראה …

תזכורת + גילוי נאות – אין בנאמר משום המלצה לקנייה או מכירה של ניירות ערך או כתחליף לייעוץ המתחשב בנתונים ובצרכים של אדם ספציפי. כמו כן, נכון לעכשיו אני מחזיק במניית ניסן ולא מחזיק במניית ספאנטק אך אני עשוי לקנות או למכור כל אחת מהן מבלי להודיע על כך.

||

אני יכול רק להתנחם בכך ששווי השוק ההוגן שבו הערכתי שהחברה אמורה להיסחר (כ 250 מיליון) הוא אכן השווי בו היא נסחרת פחות או יותר. אז אולי לא מצאתי מנייה זולה בטירוף – אבל לפחות הרווחתי את השיעור.

אני יכול רק להתנחם בכך ששווי השוק ההוגן שבו הערכתי שהחברה אמורה להיסחר (כ 250 מיליון) הוא אכן השווי בו היא נסחרת פחות או יותר. אז אולי לא מצאתי מנייה זולה בטירוף – אבל לפחות הרווחתי את השיעור.