המנייה הבאה אליה ניגשתי היא חברת דורי בנייה, לאחר חוויית האחים נאוי – הייתי זקוק למשפחה (כלומר חוויה) מתקנת. אז ככה – בניגוד לאחים נאוי, חברת דורי בנייה היא חברה שעליה שמעתי בעבר אבל מעולם לא השקעתי בה – מי יודע ? אולי הגיע הזמן. הנה תיאור פעילות החברה כפי שהוא לקוח מאתר מאיה – א. דורי בנייה בע"מ – החברה עוסקת בניהול וביצוע עבודות בנייה. כמו שכבר ידעתי קודם מדובר בחברת נדל"ן אבל מהסוג שבו אני בהחלט עשוי להשקיע, כלומר חברה שעוסקת בנדל"ן אבל לא כיזמית או משווקת.

דורי בנייה – סקירה כללית

על החברה

דורי בנייה היא חברה מקבוצת א.דורי שבשליטת אורי דורי, דוד כץ וגזית גלוב. מדובר בעצם בזרוע הביצוע של הקבוצה. קצת היסטוריה – בשנת 2007 פוצלו עסקי דורי בין חברת הייזום דורי הנדסה לבין חברת הבנייה דורי בנייה. בעקבות הפיצול נחתם הסכם לתיחום פעילות, לפיו דורי קבוצה לא תעסוק בביצוע עבודות עבור אחרים והחברה לא תעסוק בפרויקטים יזמיים, שחלקה בהם עולה על 15% .שלוש שנים לאחר הפיצול, במרץ 2010, הונפקה דורי בנייה והפכה לציבורית. כיום מחזיקה דורי קבוצה בכ71% ממניות החברה, עוד כ10% מוחזקים ע"י מוסדיים.

אופי הפעילות

החברה פועלת כחברה קבלנית, הבונה פרויקטים בישראל, כגון מגדלי יוקרה למגורים, משרדים, מרכזים מסחריים, מבני ציבור, מתקנים ביטחוניים וכדומה. החברה מתמחה בבניית פרויקטים מורכבים וכן בביצוע עבודות גמר בהתאם לדרישות לקוחות הקצה (ע"י חברת הבת רום גבס). על פי סקר חיצוני, החברה היא הגדולה ביותר בישראל בבניית מגדלים כקבלן ראשי, והיא אחראית כיום ל-38% מהמגדלים הנבנים בארץ. הרשימה כוללת בין היתר כמה מגדלי מגורים בולטים בתל אביב: מגדל ג'י של גינדי ברחוב השופטים, מגדל רמז בצפון העיר, מגדל דבליו בפארק צמרת, מגדל פרישמן-דיזינגוף ומגדל וויט סיטי ליד נוה צדק.

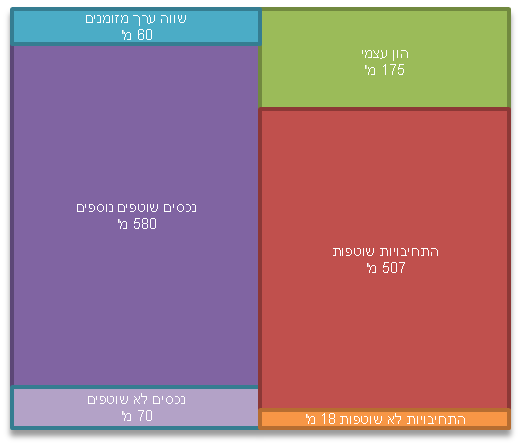

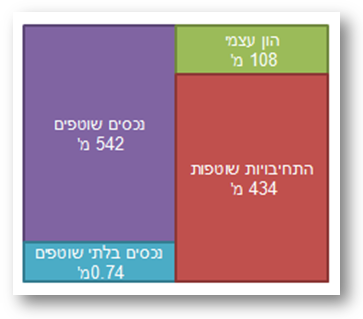

מבנה המאזן והנזילות

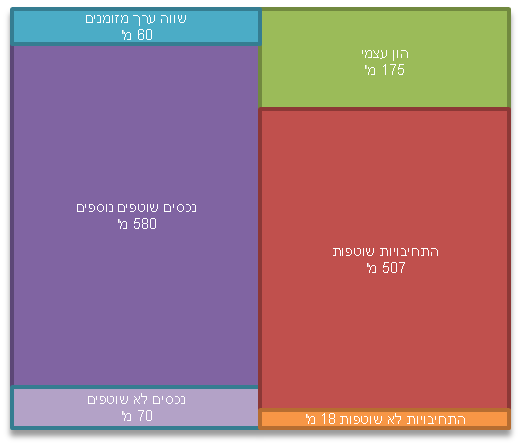

המאזן של דורי בנייה נראה טוב, לחברה יש מעט מאד חוב ארוך טווח (18 מיליון). מקריאת הדוחות ניתן להבין שהסיבה העיקרית לכך היא שהחברה ממנת את פעילותה ע"י אשראי ספקים, כלומר ממוצע ימי האשראי של חוב הספקים שלה נמוך מממוצע האשראי של חוב הלקוחות. באופן עקרוני מדובר בשיטה טובה שגורמת לכך שהחברה לא תזדקק להלוואות פיננסיות ועל כן לא תהיה חשופה להוצאות מימון משמעותיות. אחת הדרכים בה החברה משתמשת כדי לשמור על היחס השוטף החיובי שמממן את פעילותה הוא מדיניות תשלום של BACK-TO-BACK אל מול קבלני המשנה שלה, כלומר החברה משלמת לקבלניה רק לאחר שהלקוח שילם לחברה. חשוב לציין שכדי להמשיך ולשמור על מאזן דל חוב החברה תצטרך להקפיד מאד על מדיניות זו של תשלום וגבייה. עוד ניתן לראות שההון העצמי של החברה שווה לכ25% מהמאזן.

נזילות החברה כפי שהיא משתקפת מהדוח היא סבירה למדי (עם 53 מיליון ש"ח מזומן). אף על פי כן, יש לשים לב שרב המזומן נמצא אצל חברת הבת (רום גבס) ועל כן כדי להעלות את המזומנים אל חברת האם (סולו) תידרש רום גבס לחלק דיבידנד. כמו כן לחברה יש נכסים לא שוטפים בסך של כ70 מיליון ש"ח – רובם נכסים ממשיים בדמות ציוד בנייה כבד (מנופים, עגורנים וטרקטורים).

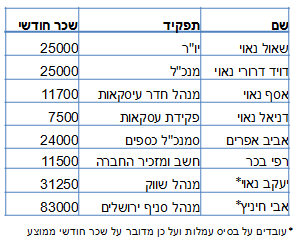

הנהלת החברה

העובדה שבעלת השליטה בחברה היא קבוצת גזית גלוב הינה חשובה מאד, הקבוצה בראשותו של חיים כצמן היא אחת מקבוצות הנדל"ן המוצלחות והמצליחות בישראל ועל כן אני נוטה לחשוב שבהובלתה תתנהל דורי בנייה באסטרגיה עסקית נכונה. למנכ"ל החברה מונה לפני כשנה יהודה בר און שהיה בעבר המשנה למנכל מע"צ. אני ממש לא מסוגל להעריך את יכולותיו אך כפי שאמרתי קודם בעניין זה – אני סומך על קבוצת גזית גלוב שמינתה את האדם הנכון לתפקיד. מה שאני לא כלכך אוהב ביחס למנכ"ל הוא את עלות שכרו, על פי הדוחות זכאי המנכ"ל לשכר חודשי של 90 א' ש"ח אך בנוסף לשכרו החודשי, זכאי בר און גם ל2.5% מהרווח לפני מס. כמו כן למנכ"ל החברה הוענקו 1,000,000 אופציות לא סחירות בשער המרה של 6.825 ש"ח. גם אם נשים בצד את מרכיב האופציות (שיחלו להבשיל רק באמצע 2013) נראה ששכרו של המנכ"ל הוא גבוה ביותר – כ2מיליון ש"ח בשנה על בסיס רווחי 2011, אז נכון – יש צורך בתמרוץ למנהלים אבל זה לדעתי קצת מוגזם.

יתרון תחרותי

על פי טענת החברה היתרון היחסי שלה הוא בבניית פרוייקטים מורכבים, רבי קומות ומגדלי יוקרה, יתרון זה נובע מהעובדה שהחברה מהווה בעצם ONE STOP SHOP כלומר מספקת ללקוחותיה פתרון כולל משלב השלד ועד למסירת המפתח. כמו כן בבעלות החברה ציוד בנייה ייחודי המיועד לפרויקטים אלה. מכיוון שאיני מעורה מספיק בעסקי הנדל"ן – אין לי אלא להסתמך על דברי החברה.

מדיניות חלוקת דיבינד

לחברה מדיניות חלוקת דיבידנד של 30% מהרווח הנקי, בשנת 2011 חילקה החברה דיבידנדים בסך כולל של כ11 מיליון ש"ח מה שעומד בקנה אחד עם מדיניותה. מתחילת השנה (2012) חילקה החברה דיבידנד אחד בסך 3 מיליון ש"ח (כמקדמה על תוצאות שנת 2012).

בהירות הדוחות הכספיים:

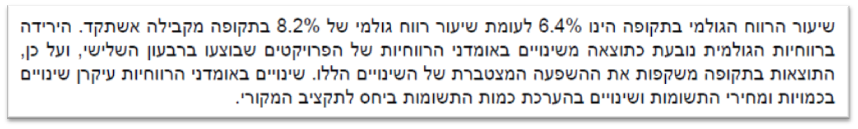

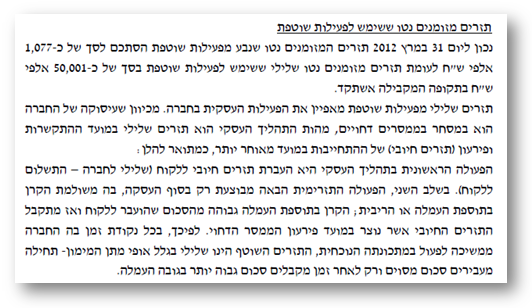

כשבאתי לנתח את תוצאות החברה, ראיתי שבמהלך שנת 2011 חל שינוי לרעה ברווח הגולמי (על השינוי והשפעתו בהמשך) כשחיפשתי את הסיבה לשינוי בדוחות מצאתי את ההסבר הדי סתום ולא ברור שמצורף למטה. ההסבר נשמע לי יותר כמו מריחה ולא הצלחתי להבין ממנו האם מדובר בעניין זמני או שמא בשינוי מהותי שמצביע על מגמה עתידית. בנושא הזה – דורי היא אינה היחידה, הרבה מאד מהחברות בארץ נוהגות לפטור את עצמם ע"י שימוש בהסברים לא ברורים וניסוחים בנאליים, נותר לי רק לקוות שמתישהו החברות יתייחסו לקוראי הדוחות באופן יותר רציני ושהעניין הזה ישתנה לטובה.

חשיפה ללקוחות

מבחינת פיזור הלקוחות נראה שהקבוצה חשופה לכל הסוגים – חברות נדל"ן, גופים עסקיים, קבוצות רכישה, חברות עסקיות (ההיי-טק, מסחר והתעשייה), תאגידים בנקאיים, חברות ביטוח, תאגידים ממשלתיים, עמותות ולקוחות פרטיים העוסקים בייזום ובפיתוח מקרקעין. כשמסתכלים על רשימת המבנים שבנתה החברה אין ברירה אלא להתרשם, הרבה מאד מהמבנים הגדולים והמפורסמים בארץ נבנו ע"י הקבוצה לאורך עשרות שנות קיומה – הנה מספר דוגמאות:

דורי בנייה – ניתוח כלכלי

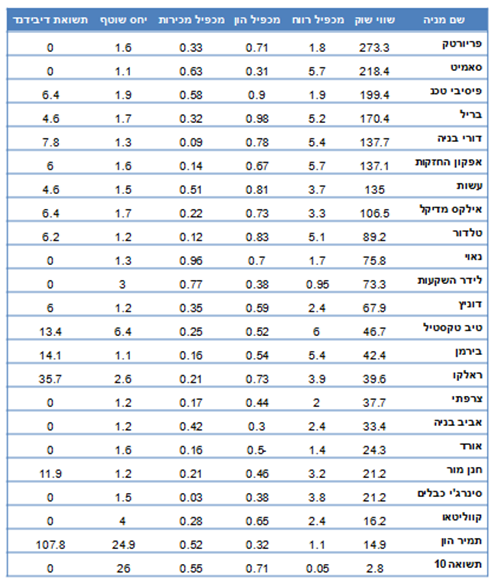

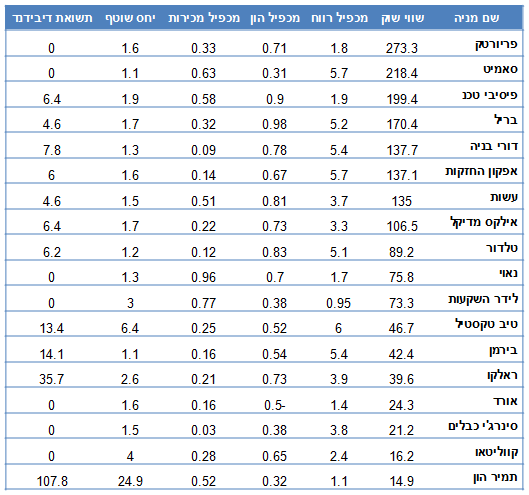

נתוני מסחר:

- שער מנייה:490 אגורות

- מספר מניות: 27,982,010

- שווי שוק: 138 מיליון ש"ח

- הון עצמי: 175 מיליון ש"ח

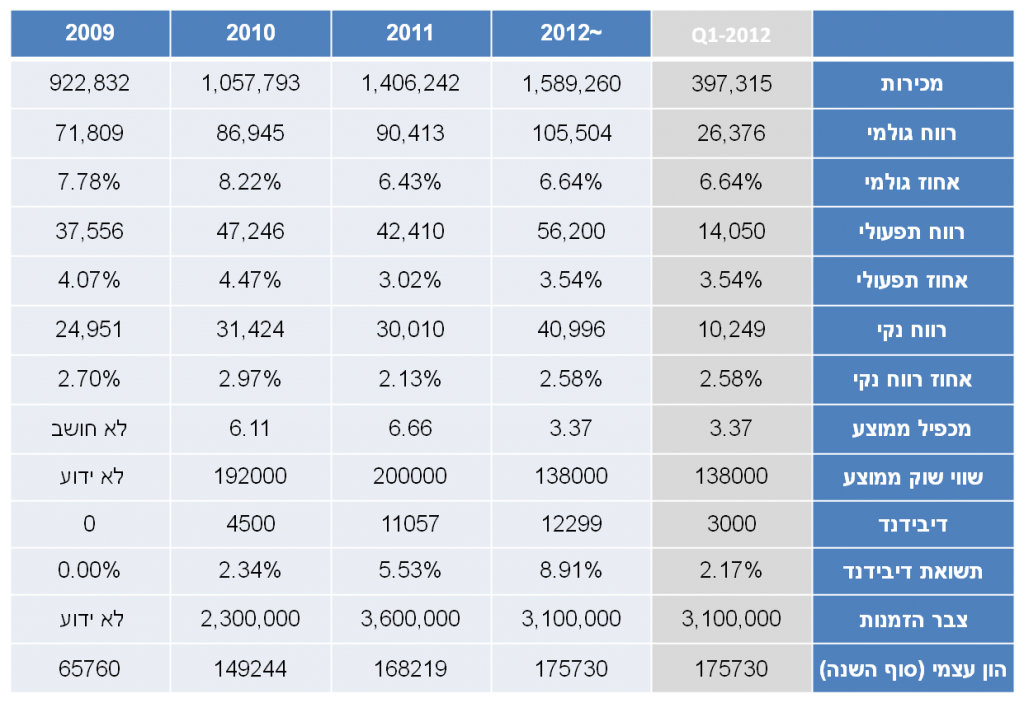

הכנסות

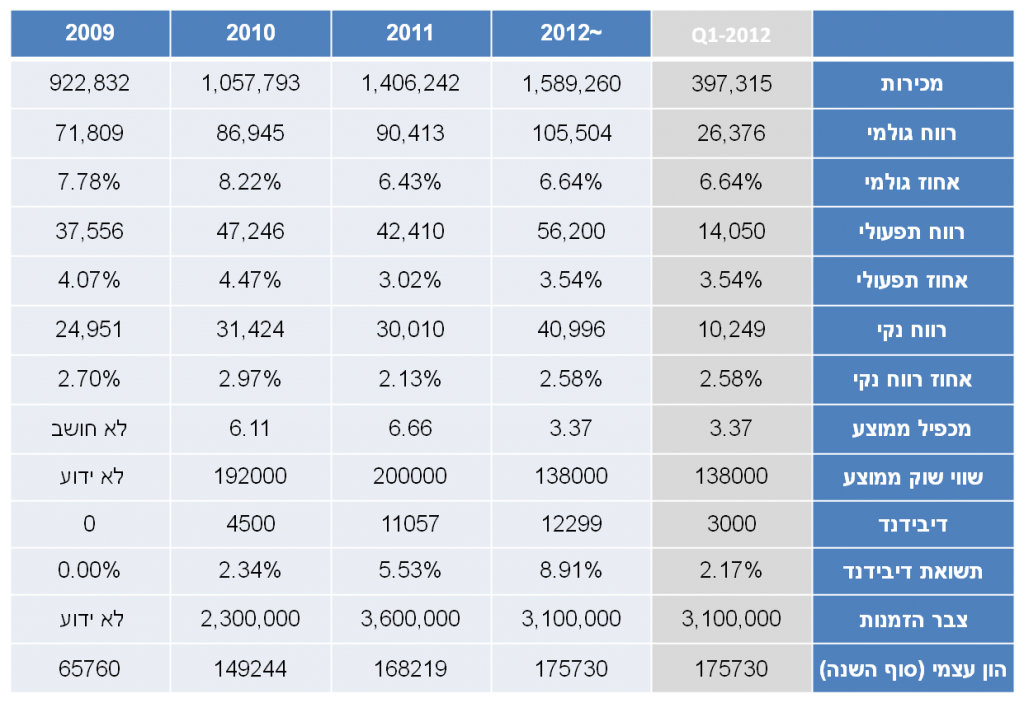

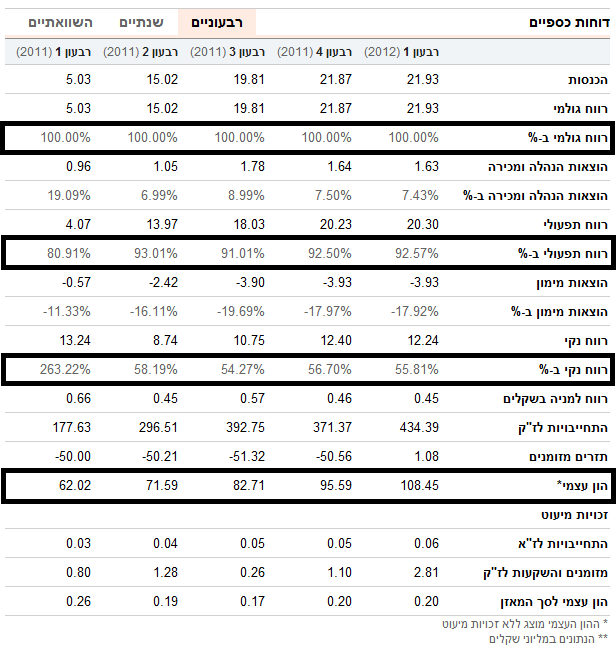

הטבלה הבאה מסכמת את תוצאות החברה משנת 2009 ועד הרבעון הראשון 2012. כדי לנסות ולצפות את המשך המגמה ייצרתי עמודה מלאכותית בשם 2012~ ובה ביצעתי אקסטרפולציה לינארית לתוצאות על סמך רווחי הרבעון הראשון (אני יודע שזה לא הדבר הכי נכון לעשות, אבל בכל זאת..).

מהטבלה ניתן לראות את מגמת הצמיחה הברורה בהכנסות החברה, אך הנתון החשוב ביותר בו ניתן להבחין הוא ההבדל ברווחיות הגולמית בין השנים 2009-2010 לשנת 2011 ותחילת 2012. ניסיתי להבין את פשר השינוי אך ללא הצלחה יתרה – ונראה לי שזהו המפתח העיקרי לתמחורה הנכון של החברה לכשנגיע אליו. עוד דבר שניתן לראות הוא את מגמת הצמיחה בצבר ההזמנות ובהון העצמי של החברה.

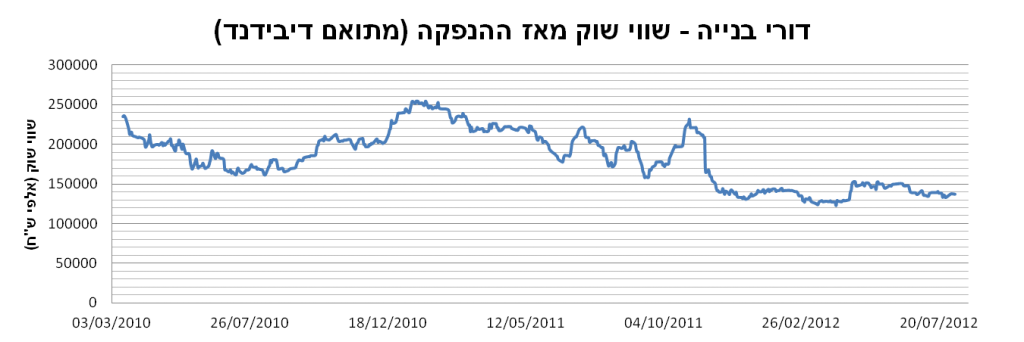

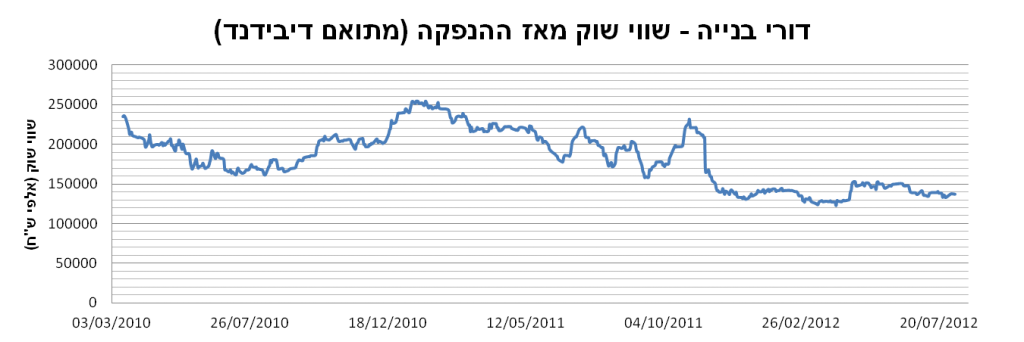

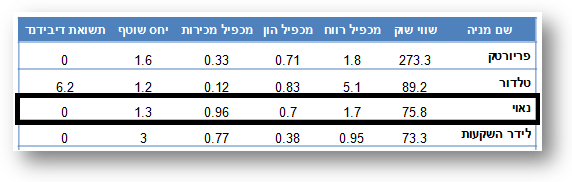

הדבר המעניין הנוסף הוא הירידה בשווי השוק של החברה מאז ההנפקה, בשנים 2009 ו 2010 נסחרה החברה בשווי ממוצע של 200 מיליון (סביב מכפיל רווח 6) אל מול 138 מיליון כיום, העובדה הזו מייצרת לחברה מכפיל רווח נקי שעל פניו נראה מאד אטרקטיבי – 3.37 (על סמך רווחי הרבעון הראשון של 2012) ועל כן החברה "קפצה" לי בסקרינר של כלכליסט. הגרף הבא מציג את שווי השוק של החברה מאז ההנפקה, ניתן לראות בבירור שלמרות השיפור האובייקטיבי בתוצאות שווי השוק הולך בכוון ההפוך.

הערכת שווי

כשמסתכלים על תוצאות החברה ועל צבר ההזמנות החזק שלה (3.1 מיליארד ש"ח בדוח האחרון רובם לביצוע בשנתיים הקרובות) קשה להבין מדוע חוותה המנייה ירידה כזו בשווי מאז סוף 2011 – אני נוטה לשייך את זה לירידה החדה שחלה ברווח הגולמי כפי שהתבטאה בדוח רבעון 3 של 2011 אך כפי הנראה – השוק הגיב בהגזמה. כרגע, נראה שהחברה זולה ונסחרת מתחת לשוויה האמיתי, אך כדי להעריך את שוויה צריכים גם לקבוע רווח גולמי מייצג. מכיוון שעל פי הרבעונים האחרונים עדיין לא ברור מה אחוז הרווח הגולמי המייצג אני אניח רווח גולמי מייצג של כ6.5%. על פי הנחה זו ניתן להתייחס לתוצאות 2011 כתוצאות מייצגות, ועל כן אם ניקח את הרווח התפעולי של 2011 שהסתכם ב42 מיליון ש"ח וננקה ממנו מס בסך 25% (די מייצג) נגיע לכ31 מיליון ש"ח – השמת מכפיל שמרני של 7 על רווחים אלו יביאו אותנו לשווי שוק של 217 ש"ח. אם נוסיף לסכום זה גם חצי מהמזומן תחת ההנחה שאינו משמש לתפעול, נקבל שווי הוגן של כ250 מיליון ש"ח. ביחס לשווי השוק הנוכחי מדובר על אפסייד של כ80%. בחישוב התעלמתי מההפרש בין הפחת להשקעה ברכוש קבוע, הסיבה היא שהוא די נמוך ולא משמעותי.

מגמות ברווח הגולמי והשפעתן על התמחור

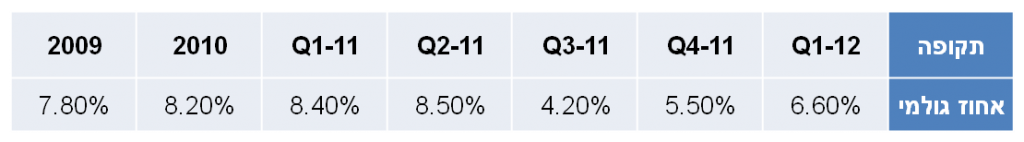

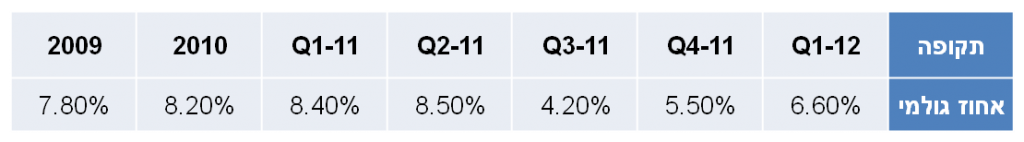

כשבוחנים את אחוז הרווח הגולמי ניתן לראות שלאחר שנתיים של יציבות סביב 8% בחצי השני של 2011 חלה ירידה משמעותית ברווחיות הגולמית לשפל של 4.2%. אך מאז החברה הציגה שני רבעונים טובים יותר וכעת נותר לנסות ולהבין מהי המגמה.

אני שוב חוזר על כך שאחוז הרווח הגולמי משפיע משמעותית על התוצאות, ירידה או עלייה של 1% יכולים לשנות את התוצאות ואת התמחור באופן משמעותי לכל כיוון (שלילי או חיובי). מהשוואת תוצאות 2010 לאלו של 2011 רואים שלמרות עלייה של כ35% בהכנסות (מ1 מיליארד ל 1.4 מיליארד) שורת הרווח היתה פחות או יותר זהה, הסיבה לכך היא כאמור השוני ברווחיות הגולמית בין השנים. מכיוון שאנו נמצאים בעונת הדוחות נראה לי ששוה לחכות שבוע-שבועיים לדוח הרבעון השני של 2012 כדי לנסות ולקבל עוד אינדיקציה לגבי מגמת הרווחיות הגולמית. אני מאמין ששיפור משמעותי בפרמטר זה (כלומר מעל 7%) בצדן של הכנסות גבוהות מ350 מיליון ש"ח בהחלט יצביע על מגמת שיפור ויהווה טריגר חיובי. מצד שני אחוז רווח גולמי נמוך מ-6 יפגע במה שנראה כמו מגמת שיפור. בכל מקרה וכל עוד לא נראה ירידה של מספר אחוזים ברווח הגולמי החברה נראית זולה.

סיכום

יתרונות:

- צמיחה עקבית בהכנסות

- גב חזק של דורי קבוצה וגזית גלוב

- מכפיל רווח נמוך.

- צבר הזמנות בריא

- מדיניות דיבידנד

חסרונות:

- סיכון בחשיפה לתחום מגדלי היוקרה (השפעות המחאה החברתית)

- משכורת מנכ"ל מנופחת.

- דוחות – הסברים מעורפלים מדי.

אני חושב שבסיכום הכללי ולמרות מספר חסרונות מדובר על חברה איכותית שנסחרת במחיר מאד אטרקטיבי, אני בכל אופן מתכוון לחכות לדוחות הרבעון השני כדי לנסות ולהבין יותר טוב לאן נושבת הרוח, במידה ולא יסתמן שינוי לרעה (ועל אחת כמה וכמה אם יחול שיפור) – אני מתכוון לשקול ברצינות כניסה להשקעה.

||

תזכורת – אין בנאמר משום המלצה לקנייה או מכירה של ניירות ערך, כמו כן אני עלול לקנות או למכור את הניירות המוזכרים מבלי להודיע על כך.

אני יכול רק להתנחם בכך ששווי השוק ההוגן שבו הערכתי שהחברה אמורה להיסחר (כ 250 מיליון) הוא אכן השווי בו היא נסחרת פחות או יותר. אז אולי לא מצאתי מנייה זולה בטירוף – אבל לפחות הרווחתי את השיעור.

אני יכול רק להתנחם בכך ששווי השוק ההוגן שבו הערכתי שהחברה אמורה להיסחר (כ 250 מיליון) הוא אכן השווי בו היא נסחרת פחות או יותר. אז אולי לא מצאתי מנייה זולה בטירוף – אבל לפחות הרווחתי את השיעור.