כבר מהמפגש הראשון שלי עם השקעות ערך הבנתי שמניות צריך לקנות בזול, מכפיל רווח נמוך, מכפיל הון נמוך וכו' ככל שיותר זול יותר טוב, אבל מה בעצם אומרים כל המכפילים הנמוכים האלה? הרי הם בסך הכל סימפטום לעובדה שמדובר במנייה שאף אחד לא ממש מתלהב מהחברה שעומדת מאחוריה. לפעמים הסיבה לתמחור הנמוך היא מוצדקת, יתכן למשל שמדובר בעסק מקרטע עם עתיד לא ברור ולכן אין בו יותר מדי מה לאהוב, אבל באותה מידה יכול להיות גם שאף אחד לא ממש טרח להתעניין ולבדוק. העניין הוא ככל שהחברה גדולה יותר והמנייה ידועה יותר הסיכוי שמדובר באופציה הראשונה הוא גבוה יותר, בסך הכל – אחרי החברות הגדולות והפופולריות (לדוגמא החברות במדד ת"א 25 ואפילו 100) עוקבים הרבה יותר אנשים, זה מתחיל באנליסטים, כתבים כלכליים, בלוגרים וכותבים בפורומים למיניהם ולכן הסיכוי שהם פיספסו משה אמנם קיים אך כנראה די נמוך – בכל זאת, מה כבר אני הקטן יכול לדעת שהם לא יודעים?

כבר מהמפגש הראשון שלי עם השקעות ערך הבנתי שמניות צריך לקנות בזול, מכפיל רווח נמוך, מכפיל הון נמוך וכו' ככל שיותר זול יותר טוב, אבל מה בעצם אומרים כל המכפילים הנמוכים האלה? הרי הם בסך הכל סימפטום לעובדה שמדובר במנייה שאף אחד לא ממש מתלהב מהחברה שעומדת מאחוריה. לפעמים הסיבה לתמחור הנמוך היא מוצדקת, יתכן למשל שמדובר בעסק מקרטע עם עתיד לא ברור ולכן אין בו יותר מדי מה לאהוב, אבל באותה מידה יכול להיות גם שאף אחד לא ממש טרח להתעניין ולבדוק. העניין הוא ככל שהחברה גדולה יותר והמנייה ידועה יותר הסיכוי שמדובר באופציה הראשונה הוא גבוה יותר, בסך הכל – אחרי החברות הגדולות והפופולריות (לדוגמא החברות במדד ת"א 25 ואפילו 100) עוקבים הרבה יותר אנשים, זה מתחיל באנליסטים, כתבים כלכליים, בלוגרים וכותבים בפורומים למיניהם ולכן הסיכוי שהם פיספסו משה אמנם קיים אך כנראה די נמוך – בכל זאת, מה כבר אני הקטן יכול לדעת שהם לא יודעים?

עכשיו בואו ונחשוב רגע על מניות היתר הקטנות והלא מוכרות, עצם העובדה שלחברות האלה יש מעט מאד שווי צף בשוק מביאה לכך שהרבה פחות משקיעים פעילים בהן ולכן הרבה פחות זוגות עיניים עוקבות אחריהן, מכאן נמשיך לעובדה שאף אנליסט לא יטרח להשקיע מזמנו ולסקר מניות כאלה כי אנליסטים לפחות אלו מהsell side צריכים לייצר תנועת לקוחות ואיזו תנועה כבר אפשר לייצר במנייה קטנה ושכוחת אל במדד היתר ? ולכן אני הרבה פעמים אוהב להתרחק מאור הזרקורים ולרדת בשווי השוק ובפופולריות של החברות, אני מאמין שככל שאני יורד יותר כך עולה הסיכוי שלי למצוא את החברות האלה שהשוק עדיין לא גילה. סימוכין לעניין הזה אפשר למצוא גם אצל סת' קלרמאן שבספרו הבלתי ניתן לרכישה (אך לשמחתי – ניתן להורדה בקלות) "Margin of safety" כתב על כך בשתי הזדמנויות לפחות:

The pricing of large-capitalization stocks tends to be more

efficient than that of small-capitalization stocks, distressed

bonds, and other less-popular investment fare. While hundreds

of investment analysts follow IBM, few, if any, cover thousands

of small-capitalization stocks and obscure junk bonds. Investors

are more likely, therefore, to find inefficiently priced securities

outside the Standard and Poor's 100 than within it.

Value investing by its very nature is contrarian. Out-of-favor

securities may be undervalued; popular securities almost never

are. What the herd is buying is, by definition, in favor

Securities in favor have already been bid up in price on the basis

of optimistic expectations and are unlikely to represent good

value that has been overlooked.

עכשיו אתם בטח שואלים את עצמכם למה לעזאזל אני שוב חופר לכם עם ציטוטים ? אז אני אספר לכם שלא מזמן נתקלתי בחברה קטנה ונחבאת אל הכלים שמעולם לא נתקלתי בשמה בשום מקום. זה התחיל בסינון שגרתי שעשיתי ע"י הסקרינר של כלכליסט, אחרי דוחות 2012 חשבתי שיכול להיות מעניין לבדוק אם משהו חדש יצוץ, את הסינון הזה עשיתי לפי 3 פרמטרים תשואה על ההון > 16% ומכפיל הון < 0.7 ואני ושווי שוק של מתחת ל300 מ' ש"ח. הסינון הזה העלה לי כמה עשרות מניות שאת רובן כבר פחות או יותר הכרתי אבל שם אחד ברשימה שם היה חדש לי – מגה אור, לא יודע מה אתכם אבל אני על החברה הזו אף פעם לא שמעתי או קראתי (עד לאותו הרגע) ולפני שפתחתי את הדוחות שלה הייתי משוכנע שמדובר בכלל בחברה תעשייתית שעוסקת בתאורה או משהו בסגנון. בקיצור, מסתבר שהייתי די רחוק ושהחברה הזו כמו הרבה מאד חברות שעלו בסינון הספציפי הזה היא בעצם חברת נדלן, אבל בניגוד לשאר החברות שעלו שם שהיו יזמיות (אביב בניה, דמרי וכו) החברה הזו דווקא עוסקת בנדלן מניב. נדלן מניב הוא תחום השקעה שמעולם לא עסקתי בו לפני והאמת שבכל סיטואציה אחרת קרוב לודאי שהייתי נעצר פה אבל במקרה הזה ובעיקר בגלל שדי הופתעתי לגלות על קיומה של החברה העלומה הזו החלטתי להעיף מבט חטוף במאזן ובתוצאות כדי בכל זאת לנסות ולהבין במה מדובר. 5 דקות מאוחר יותר כבר ידעתי שיש סיכוי גבוה מאד שאני הולך להשקיע פה..

ממה התלהבתי כלכך תשאלו? התחלתי במעבר על התפתחות מאזן החברה בשנים האחרונות, וכבר על ההתחלה אהבתי את מה שראיתי, מגה אור היא חברה שצומחת ולא סתם צומחת אלא צומחת בקצב מהיר. ב2010 שווי הנכסים הכולל של החברה היה 426 מ' ב2011 הם גדלו ל494 מ' והיום נכון לסוף שנת 2012 מאזן החברה כבר עומד על 669 מ'. מה שלמדתי מהצמיחה המרשימה הזו זה שמדובר בחברה חרוצה שעובדת non-stop וכל הזמן דואגת להוסיף נכסים חדשים ולהשביח את אלו הקיימים. אחר-כך עברתי להסתכל על דוח ההכנסות וחיפשתי אחר המגמות בהתפתחות שורות הרווח התפעולי והנקי, גם פה מאד אהבתי את מה שראיתי – עלייה מדורגת בכל השורות (הכנסות, תפעולי, נקי) מלמעלה עד למטה במהלך 3 השנים האחרונות שגם הסתדרו לי יופי עם היקף הגידול בנכסים. ואז בשיא ההתלהבות פתאום שמתי לב למשהו מוזר – החברה מסתבר, מדווחת באופן קבוע על רווח תפעולי גבוה יותר מסך ההכנסות. טוב, פה כבר הבנתי שאני לא מבין כלום ושאם אני רוצה להמשיך ולהתקדם עם הניתוח של החברה הזו, עדיף שקודם אני אלמד קצת על חברות נדלן מניב ועל איך לעזאזל מתמחרים אותן.

נדלן מניב – קבלנים או בנקאים ?

בקיצור – התחלתי להתעניין ולקרוא קצת על תחום הנדלן המניב והאמת שדי מהר גיליתי שבעצם מדובר בתחום שקרוב הרבה יותר למודל הפעילות של בנק יותר מאשר לזה של חברות קבלניות. באופן כללי זה די פשוט, בדיוק כמו שהבנקים מגייסים כסף בצד אחד בריבית X, מלווים אותו לצד השני בריבית Y ומרוויחים מההפרש, כך גם פועלות חברות הנדלן המניב שמגייסות חוב שבאמצעותו הן קונות או בונות נכסי נדל"ן (קרקעות, מחסנים, משרדים, מבני תעשיה, מרכזי חנויות, קניונים וכו), משכירות אותם ללקוחות כך שהרווח שלהן הוא בעצם ההפרש בין ההכנסות משכירות (לאחר הוצאות תפעול) להוצאות המימון. העניין הזה בעצם גם הוביל אותי אל עבר התובנה השנייה והיא – שחברות נדלן מניב, די בדומה לבנקים אמורות באופן תאורטי להיסחר סביב ההון העצמי שלהן. אבל עד כאן עם הדימיון לבנקים כי מעכשיו הסיפור מתחיל קצת לקבל תפנית בעלילה ובשביל להבין אותה צריך לדבר את השפה. ואכן מתברר שכמו לכל תחום, גם לתחום הנדלן המניב יש את המטריקות ומדדי הרווחיות שלו. אם בחברות תעשייתיות אנחנו נוהגים לדבר על רווח נקי, תשואה על ההון ותזרים תפעולי, בחברות נדלן מניב מדברים על NOI ,CAP rate ,FFO ושערוכי נכסים – והנה על ההתחלה קיבלתי כבר כמה מושגים חדשים שצריך ללמוד..

NOI – Net Operating Income:

ה NOI הוא בעצם המקבילה של חברות הנדלן המניב לרווח הגולמי בחברות "רגילות", מדובר בעצם בסיכום של כל ההכנסות של החברה (מהשכרה ודמי ניהול) בניכוי הוצאות התפעול של הנכס. אני חושב שלמי שכמוני לא מגיע מעולם הנדלן להשכרה השם הזה (בתרגום לעברית- הכנסות תפעוליות נטו) הוא קצת מטעה מהסיבה הפשוטה שבחברות "רגילות" הרווח התפעולי כולל גם את הוצאות הניהול, המכירות והשווק בניגוד ל NOI שלא כולל אותן. לסיכום, נתון הNOI בעצם אומר לנו כמה מזומנים נטו מייצר הנכס מבלי שום קשר לדרך המימון שלו או לרווחיות שהוא מניב בשורה התחתונה.

Cap rate

הCap rate (בתרגום לעברית – שיעור ההיוון התפעולי) הוא פרמטר שמתאר את היחס בין שווי הנכס לNOI השנתי שהוא מניב. אפשר לחשוב על זה גם במונחים של תשואה ולומר שcap rate הוא אחוז התשואה הממוצע לאורך זמן שהנכס מניב או צפוי להניב. חשוב מאד לזכור שמדובר פה בתשואה הגולמית לפני הוצאות המימון, בדיוק כפי שהיה עם ה.NOI- אז מעתה, בכל פעם שמישהו מספר לכם שיש לו דירה בבאר שבע (ליד האוניברסיטה כמובן) ושהוא מקבל עליה 8% בשנה תדעו שהוא בעצם מתכוון להגיד שיש לו נכס מניב עםCap rate של 8%. Cap rate

קביעת שווי הוגן – גישת ההכנסות

בדומה להערכת שווי של חברות, גם כשזה נוגע לנדלן מניב קיימות מספר גישות לביצוע הערכת שווי, יש את גישת ההשוואה שבעצם מנסה לקבוע את מחיר הנכס על פי מחיריהם של נכסים דומים, יש את גישת העלות שפורטת את הנכס למרכיביו (מחיר קרקע, עלות הבנייה ופרמיית היזמות) אבל השיטה המקובלת והנפוצה ביותר לקביעת השווי של נכס נדלן מניב פעיל היא גישת ההכנסות. גישה זו היא בעצם ה"כלכלית" ביותר מבין כולם והיא מבוססת על העיקרון שערך הנכס שווה לסכום המהוון של התקבולים העתידיים שינבעו ממנו לכל אורך חייו.

לפי גישת ההכנסות ברגע שאנחנו יודעים מהו הNOI שמייצר הנכס אנחנו בעצם יכולים לחשב את שוויו ע"י חלוקת הNOI ב Cap rate המייצג של הנכס. אם לדוגמא יש לנו נכס שמניב בשנה 5.5 מ' ש"ח משכירות ודמי ניהול ושעלות האחזקה שלו היא 500 א' ש"ח נקבל NOI של 5 מ' ש"ח בשנה, כעת אם נניח שה Cap rate שלו הוא 10% נקבל ששווי הנכס הוא 50 מ' ש"ח (50 = 0.1 / 5). מהדוגמא הזו ניתן להבין שהנתון המשמעותי ביותר כשבאים לקבוע את השווי של נכס נדל"ן הוא ה Cap rate ושכל שינוי של אחוז בערכו יכול להשפיע מהותית על הערכת השווי. כעת תשאלו – מי מחליט מהו ה Cap rate לכל נכס ונכס ? והתשובה היא שהחברה משתמשת בשירותיו של שמאי מקרקעין בלתי תלוי והוא זה שקובע את שיעור ההיוון, כאשר הוא בעצם בוחן את איכות ואופי הנכס – מהו המיקום, מהו השימוש, איכות השוכרים, פוטנציאל השימוש בנכס ועוד. עוד אני אציין ששיעורי ה Cap rate הנהוגים בארץ נעים בין 7% לנכסים האיכותיים ביותר לבין 12% ויותר לאיכותיים פחות. שימו לב שה Cap rate (לפחות לטעמי) הוא פרמטר לא כלכך אינטואיטיבי שכן בהנחת NOI קבוע, ככל שה Cap rate גבוה יותר כך יורד ערך הנכס ולהיפך, מי שרוצה יכול להקביל את זה לתשואה של אג"ח ככל שמדובר באג"ח איכותי ובטוח יותר כך התשואה שלו נמוכה מכיוון שהיא מגלמת פחות סיכון למשקיע.

FFO – Funds From Operation

FFO הוא עוד מדד ייחודי לתחום הנדלן המניב שלמיטב הבנתי ניתן לתאר אותו כסוג של הכלאה בין רווח נקי לתזרים מזומנים חופשי (FCF) בחברות "רגילות" ושמבטא את תזרים המזומנים של החברה מפעילות שוטפת ללא השפעה של הכנסות והוצאות חד פעמיות ושיערוכי נכסים. ה FFO בעצם נותן אינדיקציה לרווחיות החברה וליכולת פירעון ההתחייבויות שלה וניתן להשתמש בו גם כדי להעריך את שווי החברה בדיוק כמו מכפיל רווח בחברות רגילות.

שערוך נכסי נדלן

בעידן הIFRS חברות הנדלן המניב נוהגות לשערך את הנכסים שלהם מדי תקופה וזה בניגוד לרישום לפי עלות שהיה נהוג בעבר. העניין הזה עומד בקנה אחד עם הערכת הנכסים לפי גישת ההכנסות מכיוון שהוא בעצם מביא לכך שדוחות החברה יציגו את נכסי החברה לפי השווי הריאלי העדכני שלהם. לצורך השערוך השמאי שעושה את ההערכה לנכסי החברה בודק את ה NOI שהניב הנכס במהלך התקופה (בדר"כ כל רבעון), מהוון אותו באמצעות ה Cap rate שאותו הוא מוצא לנכון ומכאן מגיע לערכו של הנכס. לצורך הדוגמא אפשר לחשוב על חברה שמחזיקה בנכס שמניב NOI שנתי ממוצע של 3 מ' ש"ח ב Cap rate של 10% הוא ירשם בדוח בשווי של 30 מ'. אם במהלך הרבעון שלאחריו החברה תעלה את דמי השכירות על הנכס בשיעור של 10% וה NOI יעלה ל3.3 מ' ש"ח שווי הנכס בספרים יעודכן ל33 מ ש"ח ובדוח הרבעון החברה תדווח על רווח משערוך של 3 מ' ש"ח. כמובן שאם ברבעון שאחרי החברה תוריד שוב את דמי השכירות שווי הנכס ירד והחברה תרשום הפסד כתוצאה משערוך. מלבד שיעור התפוסה של הנכסים יש כמובן גורמים נוספים שיכולים להשפיע על שערוך הנכס כמו שינוי בגובה דמי השכירות, ושינויים אחרים ב Cap rate (לדוגמא שינוי בתמהיל או איכות השוכרים).

הנוהל הזה הוא אחת הסיבות העיקריות שבגללן מאד קשה להתייחס לרווחים הנקיים והתפעוליים שמציגות החברות בדוח כמייצגים מכיוון שהם מאד תלויים בשערוכים, והשערוכים האלה הם בסופו של יום פעולה חשבונאית נטו שברב המקרים לא כרוכה בתזרים מזומנים ואני מניח שמכאן גם עלה הצורך להשתמש במטריקות מייצגות יותר כמו FFO לצורך מציאת הרווח הכלכלי ה"אמיתי" של החברות.

נחזור למגה-אור

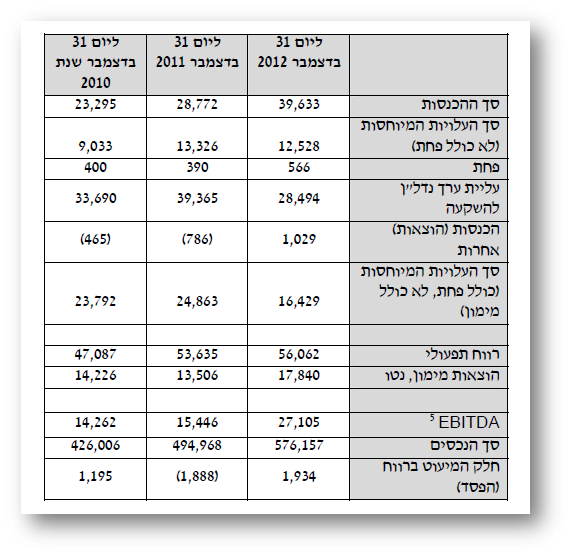

אז אחרי שעברתי פחות או יותר על מושגי היסוד של התחום הרגשתי שאני יכול לחזור אל הדוחות הכספיים של החברה, הנה סיכום התוצאות כפי שהוא מופיע בתחילת הדוח השנתי של 2012:

מהטבלה מעל אפשר לראות את ההשפעה של השיערוכים (תחת הסעיף עליית ערך נדל"ן להשקעה) על השורה התחתונה. בחברה כמו מגה אור שנמצאת בצמיחה מתמדת וכל הזמן מוסיפה נכסים חדשים הגיוני לצפות לשערוכים האלה כלפי מעלה. בכל פעם שמסתיימת הבנייה על קרקע שנקנתה ע"י החברה מחיר הנכס מיד משוערך כלפי מעלה בהתאם להכנסות שהוא מניב או צפוי להניב וכך יוצא שבכל שנה רושמת החברה רווחים (חשבונאים) משמעותיים משערוך הנכסים. במקביל ככל שנכסי החברה צוברים תאוצה והופכים מבוקשים יותר היא יכולה להעלות את דמי השכירות דבר שמעלה את הNOI ותורם גם הוא לשיערוך. מהטבלה למעלה ניתן לראות לדוגמא שב2010-2011 הרווח משערוך היה גבוה יותר מסך כל ההכנסות שהיו לחברה משכירות ומכאן אתם בטח מבינים למה אמרתי שקשה לקבוע רווחיות מייצגת לחברה על בסיס התוצאות האלה.

מה כן אפשר ללמוד מהטבלה למעלה? קודם כל ניתן לראות שההכנסות צומחות בצורה יפה משנה לשנה, יותר מאוחר כשאני אעבור בצורה מעמיקה יותר על הדוח אני אלמד שההכנסות צפויות להמשיך ולצמוח גם בהמשך. בנוסף אפשר לראות גם את מה שכתבתי בתחילת הפוסט לגבי הנכסים של החברה שצומחים גם הם בקצב נאה של כ16% בשנה.

עכשיו, אני מניח שאתם בטח שואלים את עצמכם האם זה מה שהלהיב אותי כלכך ? 15-20% של צמיחה בהכנסות או גידול בנכסים ? אז התשובה היא שלא, אני אמנם די אוהב את מה שהחברה עושה אבל אני אוהב הרבה יותר את איך שהיא עושה את זה או יותר נכון עם מי..

מגה-אור – מודל הפעולה

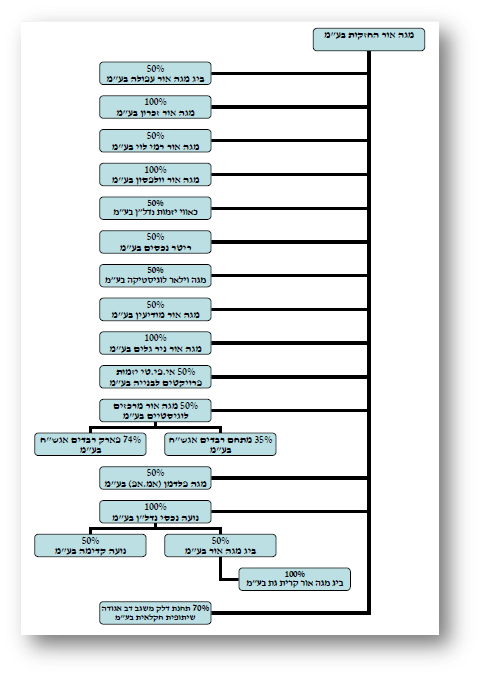

כפי שכבר כתבתי בפתיחת הפוסט עד לפני קצת יותר מחודש מעולם לא שמעתי על מגה אור והאמת היא שאני די בטוח שרובכם לא שמעתם עליה – מה הפלא? את מספר הכתבות עליהם באתרים הכלכליים בשנים האחרונות אפשר לספור על כף יד אחת (אתם מוזמנים לנסות ולחפש), הייתי צריך ממש להתאמץ כדי למצוא איזכור של החברה ברשת וגם בפורומים הכלכליים למניהם היא לא ממש מככבת, אבל עכשיו בואו אני אשאל אתכם האם יש קורא אחד מבינכם שלא ביקר באחד ממרכזי הקניות הפתוחים של ביג או עשה קניות אצל רמי לוי ? אני מניח שהתשובה היא לא ושגם אם לא ממש יצא לכם לקנות שם אתם לפחות מכירים את שתי האחרונות. אז כעת רק נשאר לי רק לספר לכם שאלה הם השותפים העיקריים של מגה אור ושאת רוב הנכסים שלה החברה יוזמת, מחזיקה ומפעילה בשיתוף (50/50) עם שתי החברות האלה. מגה אור מסתבר היא חברה שמאד מאמינה בפתגם – "טובים השניים מן האחד" והדרך הטובה ביותר לראות את זה היא להסתכל על מבנה ההחזקות שלהם כפי שהוא לקוח מהדוח השנתי של 2012.

ממבנה האחזקות הזה ניתן לראות שהחברה מחזיקה את רב הנכסים שלה בשותפות עם חברות אחרות, מגה אור בעצם מקימה חברות בנות עם שותפותיה האסטרטגיות כאשר ברב המקרים כל צד מחזיק ב50%. כעת אני אמשיך ואספר לכם שהשותפה המובילה שלה היא חברת הנדלן המניב ביג, השתיים מחזיקות באחוזים שווים בחברות "ביג מגה אור", "ביג מגה אור עפולה" ו"מגה או מודיעין" שמנהלות יחד 6 מרכזי קניות פעילים בערים עפולה, טבריה, מודיעין, קריית גת, פרדס חנה, קריית שמונה ועוד 2 בשלבי תכנון או בניה (בקריית מוצקין ובצ'ק פוסט). השותפה השנייה היא כאמור רמי לוי שיחד איתה מחזיקה החברה בחברת "מגה אור רמי לוי" שגם לה מספר נכסים בשלבים שונים (בעפולה, נתיבות, כפר סבא ונתניה) ועוד נכס אחד בתכנון שעליו התבשרנו ממש היום בכלכליסט. בנוסף יש לחברה שותפות נוספות כמו וילאר (חברת נדלן ציבורית) שעימה מחזיקה החברה בנכס לוגיסטי במודיעין (מבנה אופיס דיפו) ושוב, רק לפני שבועיים התבשרנו על השקעה משותפת עם ריט1 במרכז מסחרי נוסף במודיעין (35% לחברה עם אופציה ל 50% בהמשך). אגב כל החברות האלה נסחרות בשווי של מעל למיליארד ש"ח – כלומר הן הרבה יותר גדולות ממגה אור. בנוסף, יש לחברה יש נכסים נוספים שאותם היא מחזיקה עם שותפים פחות מוכרים או ללא שותפים כלל (כמו הקניון בביה"ח וולפסון) אבל זה לא עיקר הפעילות.

דרך העבודה הזו של חבירה לחברות גדולות ומובילות לצורך בנייה ואחזקה משותפת הוא מה שבאמת הדליק אותי בכל הסיפור– לי זה נראה כמו משהו שמצד אחד מעלה את פוטנציאל ומהצד השני מוריד את הסיכון. למה פוטנציאל ? בעיקר בגלל אפשרויות הצמיחה שמגולמות בחבירה לחברות מצליחות שצומחות גם הן בקצב גבוה, כאשר גם הסיכון נראה לי נמוך יחסית בזכות איכות הנכסים והשוכרים שהשותפות הזו מייצרת. בשלב הזה כאמור כבר התחלתי להתלהב וחשבתי לעצמי שיש פה יופי של עסק + יופי של פוטנציאל ברמה האיכותנית אבל אז גם הבנתי שאין לי ממש מושג לגבי איך לגשת לחלק הכמותי ולבדוק אם המחיר הנוכחי הוא זול או יקר , אבל לפני שעוברים לחלק הכמותי, קצת מספרים:

מגה אור – נתוני שוק*

- מחיר מנייה: 833

- שווי שוק:129 מ' ש"ח

- הון עצמי: 180 מ' ש"ח

- מכפיל הון: 0.72

- מספר מניות: 15,620,000

* נתוני השווי מייצגים את השער הממוצע שבו רכשתי את מניות החברה (833 אג') ולא את השער הנוכחי שמעט גבוה יותר.

בעלי עניין:

- צחי נחמיאס: %52.30

- האחים נוי (גיל ורון) : 19.2%

- ילין לפידות: 8.1%

- פניקס: %6.87

- ציבור: 13.3%

NAV ומכפיל ההון כאינדיקציה למחיר

כשחיפשתי ברשת מהן הטכניקות המקובלות להערכת שווי של חברות נדלן מניב למדתי שבדר"כ זה נעשה באחת משתי דרכים עיקריות , הדרך הראשונה היא שימוש במודל הNAV (שווי נכסי נקי) בה מתמחרים את החברה על פי חישוב שווי נכסיה נטו, הדרך השנייה היא השוואתית ובה עושים שימוש במכפיל ה FFO של החברה בדיוק כמו שאנחנו עושים בדר"כ עם מכפיל הרווח. לאחר שהתעמקתי בזה קצת יותר הבנתי שלפחות לגבי מגה אור – NAV הוא המודל המתאים יותר. מודל הFFO הוא מודל שכנראה מתאים יותר לחברות בשלות ולא יזמיות (לדוגמא קרנות REIT) שרב הנכסים שלהם כבר מניבים ושלא עוסקות בפיתוח נכסים בצורה משמעותית. כאשר מסתכלים על חברה כמו מגה אור שכל הזמן יוזמת וצומחת ברור שהFFO לא מייצג במלואו את הערך האמיתי של החברה ובעצם פועל בצורה הפוכה למגמת הצמיחה של החברה, הסיבה לכך היא שכדי שהחברה תוכל לצמוח היא חייבת להשקיע כל הזמן באיתור ורכישה של קרקעות ונכסים חדשים שבשלבים הראשונים לא תורמים לתזרים (כי עדיין אין מהן הכנסות) ואף מייצרים הוצאות ולכן מכיוון שמגה אור היא חברה שכל הזמן יוזמת ומוסיפה נכסים הFFO שלה מייצג ולדעתי לא מתאים להשתמש בו לצורך תמחור המנייה.

לאחר שהחלטתי שאני מעדיף לתמחר את החברה על פי שווי נכסיה נשאלת השאלה איך עושים את זה? הדרך הנכונה היא לקחת את כל הנכסים המניבים של החברה, לבדוק מהו ה NOI של כל אחד מהם, לבחור להם Cap rate מייצג ועל בסיס זה לקבוע את הערך שלהם, לאחר מכן צריך לגשת אל הנכסים בפיתוח ומלאי הקרקעות שיש החברה ולהעריך גם אותם. לאחר שיש לנו את שווי כל הנכסים של החברה כל מה שנשאר זה לנכות מזה את החוב נטו וכך מגיעים לשווי הנכסי נטו. החדשות הרעות לגבי המודל הזה הוא שדי ברור שאין סיכוי שאוכל לחשב אותו בעצמי, אין לי לא את היכולת ולא את הגישה לנתונים. החדשות הטובות הן שאין לי ממש צורך לעשות את זה מכיוון שהשמאי של החברה עשה את זה כבר בשבילי בדוחות הכספיים של החברה וכעת כל מה שנשאר לי לעשות זה לעבור על ההנחות שלו (בעיקר לגבי קביעת הCap rate לנכסים השונים) ולנסות ולבדוק אם הם אכן נעשו בצורה הוגנת והגיונית, בהנחה שכן ושהשמאי עשה את עבודתו נאמנה אפשר להגיע למסקנה שה NAV בעצם שווה להון העצמי כפי שהוא מופיע בדוחות החברה.

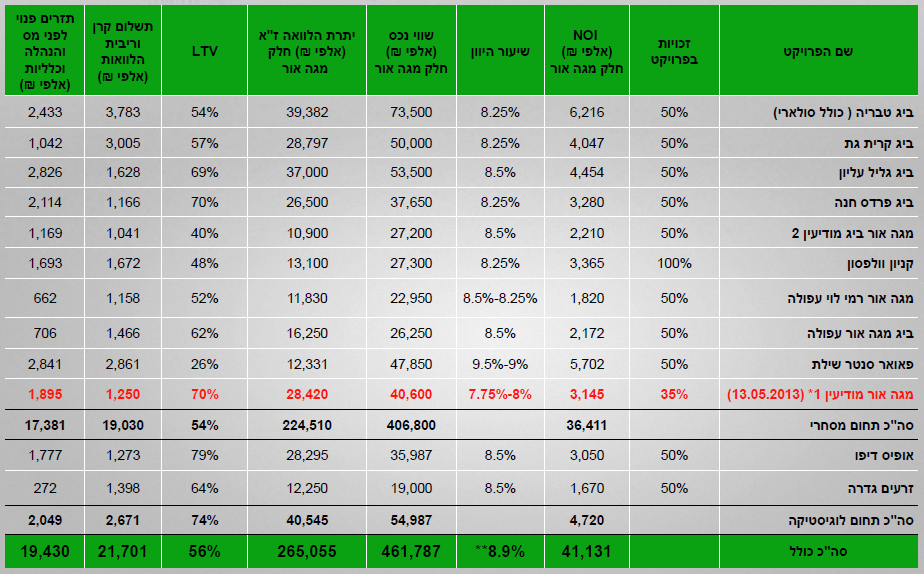

הטבלה מתחת לקוחה מתוך המצגת האחרונה של החברה והיא מכילה את שיעורי ההיוון (Cap rates) שעל פיהם הוערכו הנכסים העיקריים של החברה. לאחר שבדקתי נכסים דומים אצל חברות דומות הגעתי למסקנה ששיעורי ההיוון האלה הם סבירים ולא גבוהים או נמוכים מדי, למשל כשבדקתי בדוחות של חברת ביג את שיעורי ההיוון שבהם השתמשו לצורך הערכת השווי למרכזי הקניות שלהם ראיתי שגם שם מדובר ב8.25% ומכאן ששתי החברות משתמשות בשיעורי הוון דומים (למרות שמדובר בשמאים שונים ומרכזים שונים). ולכן בשלב זה הנטייה שלי היא לקחת את הערכות השווי של הנכסים כפי שהן מופיעות בדוחות החברה ולהשתמש בהון העצמי של החברה כפי שהוא כתוב בספרים כאל ה NAV הכלכלי שלה.

אוקיי, אז אם ה NAV שווה להון העצמי של החברה, זה רק הגיוני ששווי השוק של מגה אור צריך להיגזר ממנו ולכן המכפיל שהכי מעניין לבדוק הוא דווקא מכפיל ההון, על פי מכפיל ההון אני אוכל להעריך האם החברה נסחרת מעל או מתחת לשווי נכסיה. וכאמור הנה לנו נקודה נוספת שחופפת לבנקים שגם אותם מקובל לתמחר ולהשוות על פי מכפיל ההון.

האחות הגדולה מול האחות הקטנה:

לצורך מציאת מכפיל ההון ההוגן לחברה חשבתי שיהיה מעניין להשוות אותה לאחות הגדולה והשותפה העיקרית ביג. ביג נסחרת היום במכפיל הון של 0.95 אל מול מול מכפיל 0.72 של מגה אור כאשר לשתי החברות מודל פעולה קרוב מאד. הדבר הבא שאותו ניגשתי לבדוק הוא המינוף שכן מדובר בנתון החשוב הבא שיש לבדוק ושאמור גם הוא להשפיע על קביעת מכפיל ההון. מבדיקה של נתון יחס ההון-למאזן אצל שתי החברות מתקבל יחס של 25% אצל ביג אל מול 27% אצל מגה אור ומכאן שהמינוף של ביג אפילו מעט גבוה יותר. כעת כל מה שנישאר לי לעשות זה לנסות ולקבוע מהו מכפיל ההון המייצג למגה אור ? במידה ומדובר היה בשתי חברות בסדר גודל דומה הייתי בוחר לתת למגה-אור מכפיל גבוה יותר מזה של ביג ולו רק בגלל פוטנציאל הצמיחה, אך מכיוון שביג היא חברה גדולה הרבה יותר, ומגה אור לפחות בשלב זה היא חברה די אנונימית ולא פופולרית אני לא אלך עד לשם ואסתפק במכפיל הון שמרני יחסית של 0.85 לפחות לטווח הקרוב.

אז יש פה בכלל בשר ?

אם בוחנים את שווי החברה על פי מכפיל ההון הנוכחי מגיעים לכך שהחברה נסחרת בדיסקאונט לא כלכך גדול, ההבדל בין 0.72 ל0.85 הוא בסך 18% וזה לא נותן לי מרווח בטחון גבוה כלכך שמצדיק השקעה. אבל כאמור מגה-אור היא חברה שכל הזמן יוזמת וצומחת ולכן עניין אותי יותר לנסות ולהעריך מה יהיה שווי ההון העצמי בהמשך הדרך. ואם אני מניח שההון העצמי של החברה ימשיך ויצמח כפי שקרה בשנים הקודמות ולכן גם אם מכפיל ההון לא ישתפר עדיין הגידול בהון ייקח את השווי למעלה איתו. כדי לנסות ולבדוק את זה חשבתי שיהיה מעניין לנסות ולהעריך בכמה צפויה החברה להגדיל את הונה עצמי בשנת 2013 משיערוכים ורווחים גם יחד.

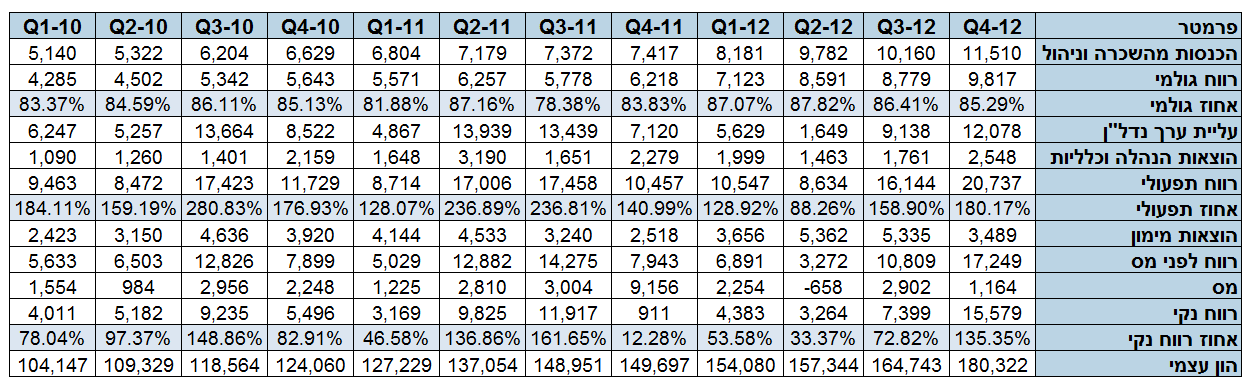

כדי להעריך מה יהיה הגידול בהון העצמי בסוף השנה אני אנסה להעריך בנפרד מה תהיה התרומה מהכנסות (שכירות ודמי ניהול) ומה תהיה התרומה משיערוכים. הטבלה למטה מסכמת תוצאות החברה בשלוש השנים האחרונות. אני אשתמש בתוצאות 2012 ועל פיהן אנסה להעריך כמה צפויה החברה להרוויח רק משכירות ודמי ניהול בשנת 2013 .

לצורך חישוב חלק ההכנסות לקחתי את הרווח מהכנסות של הרבעון הרביעי שכולל את כל הנכסים המניבים שיש לחברה נכון להיום (הקצב הכי מייצג) שהוא 9.8 מ', הכפלתי אותו ב4 והגעתי לקצת פחות מ40 מ'. מהסכום הזה אני צריך לנכות את ההוצאות של החברה כדי להגיע לרווח, בתור הוצאות שנתיות מייצגות אני אקח את אלו של כל 2012– כלומר כל הוצאות המימון של 2012 (17.8 מ') ועוד כל הוצאות ההנהלה (7.7 מ') ויחד נגיע לקצת פחות מ26 מ' ש"ח. מכאן שקצב הרווח המייצג שאותו אני צופה ל2013 על בסיס הנכסים הקיימים הוא 40-26 = 14 מ' ש"ח ובניכוי מס קצת יותר מ10 מ' ש"ח.

כעת אני צריך לנסות ולהעריך כמה "תרוויח" החברה השנה משיערוך הנכסים, לצורך כך בדקתי אילו נכסים בפיתוח (מסווגים כנדלן בהקמה) אמורים להצטרף למצבת הנכסים המניבים של החברה במהלך השנה הקרובה. כיום קיימים שלושה נכסים שנמצאים בשלבי בנייה מתקדמים ושאמורים להיות מאוכלסים ברבעון השלישי של 2013:

- רמי לוי – נתיבות

- בית ניסקו – מודיעין

- מרכז כורדאני (ביג) – קריית מוצקין

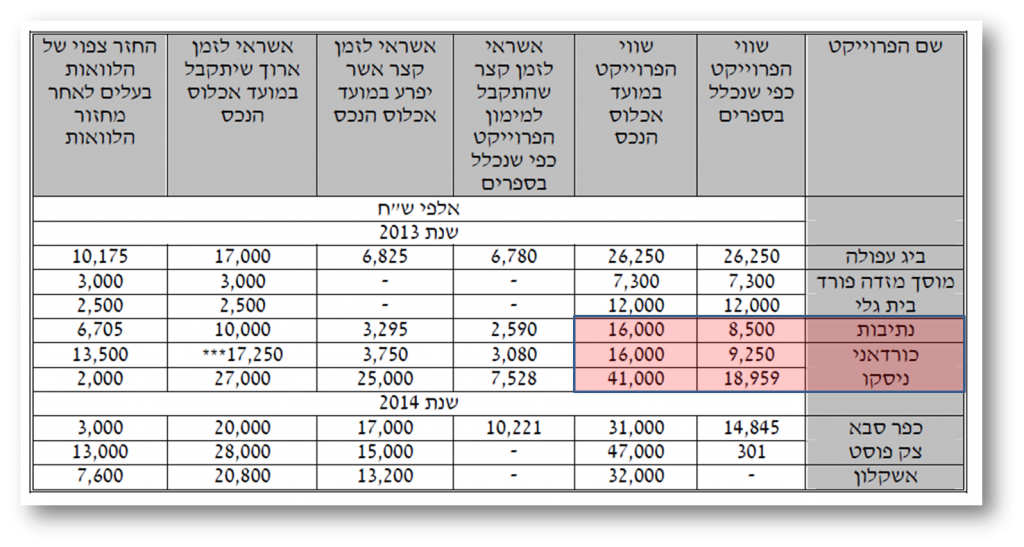

הטבלה למטה לקוחה מהדוח השנתי 2012 והיא מראה את השווי בו רשומים הנכסים בספרים כיום והוא כ36 מ' ש"ח (8.5, 9.25 ו18.959) אל מול השווי הצפוי להם לאחר האכלוס – 73 מ' ש"ח. השיערוך של שלושת הנכסים האלה אמור לתרום עוד 36 מ' ש"ח שהם כ27 מ' ש"ח לאחר הפרשה למיסים (כל זאת בהנחה שההוצאות על פיתוח הנכסים לא יעלו על אלו שהוערכו ע" החברה).

אז מה יהיה ההון העצמי בעוד שנה?

כשאני מסכם את שתי ההערכות שעשיתי (10 מ' מהכנסות ועוד 27 מ' משיערוכים) אני מגיע למסקנה שההון בסוף 2013 צפוי לגדול בכ-37 מ' ש"ח. נכון שמדובר פה בסך הכל בהערכה אבל כשמסתכלים על תוצאות 2010-2012 מקבלים תמונה מאד דומה ולכן אני מעריך שגם ב2013 המספר הזה לא יהיה רחוק מהמציאות וזאת כל עוד שלא יחול שינוי מהותי בעסקי החברה, כזה שיגרום להעלאת שיעורי ההיוון או לירידה בתפוסה. בנוסף צריך לזכור שמדובר בהערכה שמרנית מעט שכן בחישוב ההכנסות התבססתי רק על הנכסים המניבים שיש לחברה כיום וזה למרות שברור לי ששלושת הנכסים שכרגע נמצאים בבנייה כמו גם הנכס החדש במודיעין שאותו קנתה החברה בשיתוף עם ריט1 לאחרונה צפויים לתרום גם הם להכנסות עוד השנה. כיום ההון העצמי של החברה עומד על 180 מ' ש"ח, אם נוסיף לו עוד 37 מ' נקבל 217 מ' ש"ח שלפי שווי של 129 מ' ש"ח יביאו את מכפיל ההון לאזור ה 0.6 וזה כבר מכפיל הון נמוך למדי לחברה צומחת עם נכסים איכותיים כמו מגה-אור.

במידה וההערכות שלי האלה אכן יהפכו למציאות – אני חושב שהאפסייד בטווח של שנה מהיום הוא בסדר גודל של 40% (מכפיל הון 0.85 על שווי של 217 מ'). חשוב לי להזכיר שמכפיל ההון הזה הוא שמרני יחסית ושהוא נבחר בעיקר בגלל שמדובר בחברה קטנה ולא מוכרת ולכן גם פה טמון לא מעט פוטנציאל. כל עוד החברה תמשיך לשייט מתחת לרדאר נראה שהמכפיל הזה הוא הגבול העליון אבל אני די בטוח שברגע שציבור המשקיעים יגלה אותה נוכל לדבר על מכפיל גבוה יותר – כזה שייצג בצורה טובה יותר את קצב הצמיחה שלה. לגבי העניין האחרון, לא בטוח אם זה יקרה תוך שנה או יותר אבל כל עוד שהחברה תמשיך לעבוד במרץ ולייצר ערך בקצב שהיא עושה את זה היום אני בטוח שזה רק עניין של זמן.

האם הNAV באמת שווה להון העצמי?

כעת וידוי קצר – קצת רימיתי קודם כשכתבתי שההון העצמי שווה ל NAV , כלומר זה בערך נכון אבל בשלב זה חסרים לנו שני מרכיבים נוספים במשוואה כדי להגיע לשווי הנכסי מייצג, האלמנט הראשון הוא היוון הוצאות ההנהלה, בדר"כ כאשר מחשבים NAV לצורך קביעת שווי מהוונים את הוצאות ההנהלה לפי מכפיל מייצג כלשהו ואת התוצאה מפחיתים מהשווי, אבל כשעברתי קצת על הערכות שווי שנעשו לחברות דומות למדתי שבמידה ואופי החברה הוא יזמי ניתן לומר שאלמנט הייזמות מאזן את את מרכיב הוצאות הההנהלה – כלומר נכון שההנהלה עולה כסף אבל היא מפצה את המשקיע בכך שהיא יוזמת ומצמיחה את העסק, לאלמנט הזה קוראים פרמיית הייזום ומקובל שבחברות מסוגה של מגה אור הוא מקזז במלואו את רכיב היוון הוצאות ההנהלה בחישוב ה NAV.

האלמנט השני הוא נושא המיסים הנדחים, כבר דיסקסנו את זה שהרווח החשבונאי של חברות נדלן מניב מורכב מהכנסות ומשיערוכים. על הרווח התזרימי שמגיע מההכנסות, חברות הנדלן משלמות מס בצורה רגילה אבל מה עושים עם הרווחים משיערוכים ? מצד אחד הם חלק משמעותי משורת הרווח הנקי אך מהצד השני מדובר בנתון חשבונאי בלבד ועד שהחברה לא תממש את הנכס היא לא באמת תראה את הכסף הזה. לצורך זה ובמסגרת יישום ה- IFRS לשערוך נדלן להשקעה נוהגות החברות להפריש בספרים למסים נדחים. הפתרון הזה בעצם מיישר את המאזן בכך שכל הרווחים החשבונאים שנובעים משיערוכים בעצם ממוסים רק חשבונאית ונרשמים כחוב בספרי החברה. כך, רק במידה והחברה תבחר לממש את הנכס המושבח היא תשלם בפועל את המס בגין המכירה.

הסיבה שסיפרתי לכם את כל זה היא שגם פה יש כלל אצבע בקרב מעריכי השווי של חברות הנדלן המניב והוא לייחס למיסים הנדחים רק 50% משווים בספרים ואת ה50% הנותרים להוסיף לNAV. ההגיון מאחורי הפעולה הזו הוא די בריא, אם נחשוב רגע על חברה כמו מגה-אור שנמצאת כל הזמן בצמיחה ומוסיפה עוד ועוד נכסים, נבין שיש סיכוי סביר שיעברו עוד הרבה מאד שנים עד שהנכסים של החברה ימכרו (אם בכלל) והמיסים האלו ישולמו ולכן נהוג להתייחס רק לחצי מהסכום כחוב "אמיתי" ואת החצי השני "להחזיר". ואכן ברב מודלי הNAV שבהם נתקלתי ברשת (הנה דוגמא) הוסיפו לשווי הנכסי כ50% מהמיסים הנדחים. בכך שאני מתמחר לפי ההון העצמי ולא לפי הNAV (בתוספת 50% מיסים נדחים) אני בעצם מתעלם התוספת החיובית הזה והסיבה לכך היא שפשוט יותר נח לי להשוות על בסיס הון עצמי וכל עוד שגם בביג אני לא מחזיר חזרה את המס אני פחות או יותר משווה תפוחים לתפוחים. רק לצורך ההבנה של סדר הגודל אני אציין שסך המיסים הנדחים של מגה אור עומד על כ42 מ' ש"ח.

נקודות נוספות

הנהלת החברה

בעל השליטה בחברה הוא צחי נחמיאס, גם עליו לא שמעתי עד שנתקלתי בחברה אבל עכשיו חודש וקצת לאחר שנכנסתי לעניינים אני כבר מבין שמדובר בבחור רציני. כנראה שיש סיבה טובה למה גם ביג, גם רמי לוי וגם השאר בחרו בו כשותף אסטרטגי – עד עכשיו נראה שהוא יודע לעשות את העבודה לא רע בכלל. נחמיאס הקים את החברה ב2002 ופעל בהיקף קטן יחסית, ב2007 הוא הנפיק את החברה בבורסה ומאז נראה שהחברה העלתה הילוך והיא צומחת בקצת מאד מאד מרשים. עוד נקודה מעניינת היא מנכ"ל החברה איתמר רגב – שבשלב זה אני בטוח שלא תופתעו כשאספר לכם שעד לפני שנתיים הוא היה סמנכ"ל ביג. מה אתם אומרים ? האחות הקטנה או לא האחות הקטנה ?

נכסי החברה והחשיפה למצב הכלכלי

אני מאד אוהב את סוג הנכסים שמחזיקה החברה הזו וככל הנראה גם הלקוחות של החברה יסכימו איתי אחרת קשה יהיה להסביר את העובדה שכמעט כל הנכסים נמצאים בתפוסה מלאה. מצד אחד יש את מרכזי הקניות הפתוחים (ביג + רמי לוי + ריט1), המרכזים האלה נתפסים בעיני כמאד איכותיים ולטעמי ממוצבים טוב גם לקראת תסריט של שינוי לרעה באקלים הכלכלי שעלול להגיע בהמשך הדרך. בסך הכל גם כשיש מיתון אנשים צריכים לאכול וקונים אצל רמי לוי (אולי אפילו יותר) ואם כבר קונים בגדים וכו' אז כנראה יהיה יותר זול בביג מאשר בקניונים הגדולים. בנוסף עומס השכירות על לקוחות החברה הוא נמוך יחסית כמו גם הוצאות הניהול שהם משלמים (אין מעליות  ) ולכן סיכוי טוב שיעמדו בו גם בתקופות קשות יותר. די ברור שבמידה והכלכלה תכנס לתקופה מאתגרת יותר של מיתון קיים סיכוי שנראה שיערוכים כלפי מטה, אבל עדיין נראה לי שהשכירות הנמוכה והאופי העממי של המרכזים יעזרו לעבור גם תקופות כאלה בשלום.

) ולכן סיכוי טוב שיעמדו בו גם בתקופות קשות יותר. די ברור שבמידה והכלכלה תכנס לתקופה מאתגרת יותר של מיתון קיים סיכוי שנראה שיערוכים כלפי מטה, אבל עדיין נראה לי שהשכירות הנמוכה והאופי העממי של המרכזים יעזרו לעבור גם תקופות כאלה בשלום.

אחרי מרכזי הקניות יש את הנכסים הלוגיסטיים וכאן גם לטעמי מדובר בנכסים איכותיים (רובם באזור מודיעין שנמצא בתנופה אדירה) שבדרך כלל מושכרים במחיר זול יחסית (30+ למ"ר) לשוכרים איתנים בשכירות ארוכת טווח. כמו כן אני גם מאד את העובדה שכל נכסי החברה נמצאים בארץ, נכון שיש כאלה שיטענו שעדיף פיזור גאוגרפי גבוה יותר אבל אחרי הרפתקאות מזרח אירופה של חברות הנדלן הישראליות בשנים האחרונות לי אני אישית מעדיף את הנכסים קרוב לבית. ולסיום צריך לשים לב שלחברה אין חשיפה לתחום המשרדים – זה שלאחרונה שומעים על העתיד הבעייתי שלו מכל מיני כיוונים, אז גם זה נראה כיתרון בעת הנוכחית.

אי אפשר בלי מוסדיים

נכון שקודם כתבתי שמדובר במנייה שאף אחד לא מכיר ? אז זה אולי נכון לגבי משקיעים קטנים כמוני אבל מסתבר שיש לפחות שני גופים שדווקא כן מכירים וכנראה גם מאמינים בחברה. הראשונה היא ילין לפידות שלאורך השנים האחרונות הגדילה את אחזקתה בחברה באופן עקבי וכיום היא מחזיקה ב8.1% מהון המניות של החברה. השניה היא פניקס שנכנסה לתמונה במהלך 2012 והיום מחזיקה בקצת פחות מ7%.

מדיניות הריבית

פה אין יותר מה להרחיב, אני מניח שלכולנו ברור שתקופות כאלה שבהן סביבת הריבית היא מהנמוכות שנראו במחוזותינו מהוות קרקע פורייה בדיוק לסוג הזה של החברות שעושות את רווחיהן מההפרש שבין החוב להכנסות. רק בחודש האחרון הוריד הנגיד את הריבית ב0.5 אחוז וזה לבדו אמור לתרום לשיפור התזרים של החברה ולעליית הרווחיות הגולמית במשהו בין 10% ל- 20%.

דיבידנד ? עדיין לא ..

סיבה אפשרית ולגיטימית לכך שהמנייה נסחרת בזול היא העובדה שהחברה אינה מחלקת דיבידנדים למשקיעים, בכל הנוגע לחברות נדלן מניב – הדיבידנד הוא בדר"כ חלק בלתי נפרד מהצפיות של המשקיעים בז'אנר. מצד שני כאשר אני מסתכל על קצב הצמיחה של החברה והנכסים נראה לי שבשלב הזה עדיף שישקיעו את הכסף בהמשך הצמיחה של החברה (קניית עוד נכסים ופיתוחם) מאשר יחלקו אותו למשקיעים. אבל אחרי שאמרתי את זה, אני יכול רק להעריך שבעוד שנה שנתיים כשבחברה יחליטו לנוח קצת, להוריד את הרגל מהגז ולצבור שומנים גם זה יבוא וכשזה יקרה אני מאמין שהשוק לא יישאר אדיש.

תשואת האג"ח של החברה

אחד הדברים שאני מאד אוהב לבדוק לפני כל השקעה הוא התשואה בה נסחרות אגרות החוב של החברה. למגה אור יש 3 סדרות של אג"ח,סדרה א' היא אג"ח להמרה ואמורה להפדות ממש בקרוב, שתי הסדרות האחרות הן צמודות ונסחרות בתשואה ברוטו של פחות מ3% מה שמעיד על כך שגם מחזיקי החוב של בטוחים בהשקעתם. בנוסף לכך לפני כשבועיים הודיעה החברה על הרחבת סדרת אג"ח ג' שלה לצורך רכישת המרכז המסחרי במודיעין ביחד עם ריט1, בהרחבה הזו הנפיקה החברה אג"ח נוספים בסדרה ג' בסך של 35 מ' ש"ח וגם כאן לאחר מהלך בזק שארך בסך הכל שבוע ימים ההיצע נענה במלואו.

יש גם סיכונים

סביבה כלכלית

כבר דיברתי על זה קודם בהקשר של הנכסים, חשוב להדגיש שבשנים האחרונות רב חברות הנדלן שיערכו את נכסיהן כלפי מעלה ונכון לכרגע נראה שהתחום המניב נמצא הרבה יותר קרוב לטווח העליון של שיעורי ההיוון מאשר לתחתון. במידה והמשק יסבול מהאטה סביר שחברות הנדלן יפגעו גם הן משני כיוונים.זה מתחיל בהקטנת שיעורי ההיוון עקב העלייה בסיכון וממשיך באפשרות של ירידה בNOI כתוצאה מירידת מחירי שכירות, עזיבת שוכרים ואפילו חובות מסופקים. כפי שכבר אמרתי קודם לדעתי החברה ממוצבת לא רע בכלל כלפי תרחיש כזה אבל עדיין – כשיורד גשם כולם נרטבים..

עליית המדד

מה עם אינפלציה ? מי שלא מכיר כלכך את התחום עשוי לחשוב שזה מקור לסיכון שכן במקרה של עליית קצב האינפלציה, זו תוביל לעלייה במדד ואז חובות החברה (בעיקר האג"ח) יעלו גם הם. אבל במקרה הזה דווקא לא מדובר בסיכון מהותי מכיוון שכל חוזי השכירות של החברה צמודים למדד ולכן גם ההכנסות שלהם צפויות לעלות באותו שיעור ובכך לפצות על העניין. הסיכון אם קיים מגיע יותר מכיוון העלאת עומס השכירות על לקוחות החברה.

מינוף

כרגע החברה פועלת במינוף סביר של 27% אבל זה כבר מתחיל להתקרב לגבול העליון, כמו בכל תחום גם כאן המינוף פועל כחרב פיפיות מצד אחד הוא תורם לרווחים (במיוחד בסביבת ריבית נמוכה כמו היום) אך מצד שני מעלה את הסיכון בזמנים קשים יותר. כל עוד שהחברה תשמור על רמת המינוף הנוכחית ולא תגזים (כמו נניח ירידה מתחת ל 20% הון למאזן) אני חושב שמצבה ישאר יציב אבל בהחלט חשוב לשים לב לזה.

סיכום

לפני כחודש בסוף הפוסט על סיליקום סיפרתי לכם שניתקלתי במניית נדלן מניב שצומחת בקצב מהיר. מהרגע הראשון מאד התחברתי לסיפור והתרשמתי מהפוטנציאל אבל מה שעצר אותי היה חוסר הניסיון שלי עם הז'אנר – לא ממש ידעתי איך להתחיל ולתמחר את זה. במהלך החודש (פלוס) האחרון השקעתי לא מעט זמן בניסיון ללמוד יותר טוב את את התחום כל זאת כדי להבין האם מעבר לפוטנציאל יש פה גם תמחור סביר שמשאיר לי מקום להרוויח מקניית המנייה. וככה לאורך התקופה למדתי יותר ויותר על החברה ועל והתמחור כאשר במקביל התחלתי גם לבנות את הפוזיציה מה שלא היה פשוט בכלל שכן מדובר בנייר לא סחיר במיוחד והמרווחים בין המוכרים לקונים היו די גדולים. בסופו של דבר לאחר מספר שבועות בהם למדתי וקניתי (לסירוגין) הצלחתי להשיג גם בטחון גבוה יותר בהשקעה וגם פוזיציה בסדר גודל שאני מרגיש טוב איתו (שער קנייה ממוצע 833).

למרות שהיום אני יודע קצת יותר לגבי התחום אני עדיין מבין שמדובר בתחום חדש בשבילי ומכיוון שכך אני באיזשהו מקום עדיין מעט חסר בטחון לגבי ההשקעה הזו. אין לי ספק שיש פה יופי של סיפור – חברה קטנה עם שותפים גדולים (פי 10 ממנה) שמוסיפה נכסים איכותיים וצומחת בקצב מהיר והכי חשוב מבלי להתפזר. מצד שני בכל מה שנוגע לחלק הכמותי ולניסיון להעריך את שווי החברה ההוגן יכול להיות שאני מפספס משהו – כבר היום אני יודע שמחיר הקנייה שלי (מכפיל הון 0.7) הוא לא הכי זול בעולם, הייתי מרגיש בטוח הרבה יותר אם הייתי קונה את המנייה לפני כחצי שנה כשהיא נסחרה במכפיל הון של קצת יותר מ 0.5 אבל בהשקעות כמו בכל תחום אחר בחיים – עד שלא מנסים לא יודעים ובשלב זה אני די משוכנע שבשנה-שנתיים הקרובות החברה תמשיך להגדיל ולהשביח את נכסיה ושההון העצמי שלה יעלה יחד איתם.

מי שעוקב אחרי הפוסטים האחרונים שלי בטח כבר שם לב שלאחרונה הפכתי את ההשקעה בתחומים חדשים לסוג של הרגל ואני כל הזמן מנסה למצוא השקעות במקומות שפעם בכלל לא הייתי טורח לחפש בהם. מצד אחד זה נחמד להפתח לדברים חדשים אבל מצד שני אני מבין שזה כנראה גם יותר מסוכן מכיוון שהסיכוי שאני טועה ומפספס משהו גדל ככל שאני מתרחק מאזורי הנוחות שלי. מגה אור כאמור היא חברת הנדלן המניב הראשונה אותה אני מנסה לנתח בצורה מפורטת ועל כן הפעם אפילו יותר מתמיד אשמח לקבל מכם הערות, הבארות, הפניות לנקודות שפספסתי וכל דבר אחר שתמצאו לנכון לגבי הסיפור הזה.

תזכורת – אין בנאמר משום המלצה לקנייה או מכירה של ניירות ערך או כתחליף לייעוץ המתחשב בנתונים ובצרכים של אדם ספציפי. כמו כן, נכון לעכשיו אני מחזיק במניות מגה אור אך אני עשוי לקנות או למכור אותן מבלי להודיע על כך. יש לקרוא את הסרת האחריות.

משום מה לא לקחת בחשבון את הניירות ההמירים ,מה הסיבה לכך ?

היי, אומנם נחשפתי רק לאחרונה לאתר שלך ובהחלט אני נהנה לקרוא את דברייך שאכן מכניסים ממדים נוספים ומעשירים אותי בחברות צמיחה מעניינות שלא הכרתי.

לגבי מנית מגה אור – האם חוסר הסחירות במנייה לא יכול להיות בעוכריה? גם אם המנייה תעלה עכשיו 100% ותרצה לממש ולמכור.. יהיה לך מאוד קשה לעשות זאת? מה הפתרון שאתה מציע לסחירות הנמוכה בנייר אם יש כזאת..?

בתודה מראש,

לדני:

אני לא כלכך בטוח למה אתה מתכוון ?

אם הכוונה היא לאג"ח להמרה (סדרה א') אז לפחות לפי הבנתי הוא לא הולך לכוון של המרה ולכן אין סכנת דילול ממנו.

שער ההמרה של האג"ח הוא מעל 11 ש"ח (מול שער מנייה נמוך מ 9 ש"ח היום) כאשר המועד האחרון הוא בעוד פחות מחודש ככה שאני לא רואה מצב שבו הוא נכנס למסלול ההמרה למרות שאני מאד אשמח אם כן..

לנדב:

אין ספק שסחירות או במקרה הזה העדר סחירות היא עניין משמעותי שיכול להשפיע אל תוצאות ההשקעה אבל לטעמי ככל שאופק ההשקעה שלך ארוך יותר כך יורדת הרגישות לנושא הסחירות. הרי אם אני קונה מנייה לשנים לא ממש אכפת לי מה קורה לאורך התקופה. מצד שני ברור שמדובר בסוג של סיכון – במקרה של בעיית נזילות שבקיצון עלולה לחייב אותי למכור בהתראה קצרה אני עלול לשלם "קנס" לא קטן.

חוסר סחירות ברב המקרים גם הולך יד ביד עם חוסר פופולריות, וחוסר פופולריות הולך יד ביד עם מחיר זול כך בסופו של יום הרבה מאד מניות לא סחירות מתומחרות בזול יחסית – איך אומרים "אליה וקוץ בה". מצד שני יש פה גם סוג של פוטנציאל שכן במידה ולאורך הדרך הפופולריות\סחירות של הנייר תשתפר יש אפשרות שרק זה בלבד יתרום לעלייה במחיר גם ללא שום שינוי בפונדומנטלס.

אם לסכם, בשורה התחתונה ובלי קשר להתייחס למנייה כזו או אחרת – קנייה של מניות בסחירות נמוכה זה בהחלט סוג של אומנות וככזו היא בהחלט יכולה להיות מתגמלת למי שיודע לעשות את זה בצורה נכונה ולא מומלצת למי שלא..

תודה, מעניינת. סחירות מאוד מאוד נמוכה.

אנא המשך בכתבותייך אפשר ללמוד ממך המון !!

ערך מוחלט, אין לי מושג מי אתה ואיך הגעת למניה הזו… אבל אם לא הייתי יודע הייתי חושב שאתה עוקב אחרי המחשב שלי.

הגעתי אליה גם ע"י אחד הסקרינרים (של גבי זי), וגם לבלוג שלך הגעתי בטעות ואני חייב להגיד שכל מילה שרשמת פה זה משהו שחשבתי אליו (עדיין לא עשיתי עבודה יסודית כל כך האמת… אני די חדש בקריאת דוחות.), אני הגעתי אליהם בעיקר אחרי ההודעה לשת"פ עם רמי לוי באריאל (נראה לי יהיה הצלחה גדולה מאוד) + סקרינק של גבי זי.

קיצר שמע הפוסט הזה פשוט מדהים,

אתחיל לשים אותך ברשימת בלוגים שלי =] (עם עדו, אסף, מדידות)

באמת אני בשוק,

בלעם.

רגע!

דבר אחד קטן הפריע לי בסקירה שלך וזה ההשוואה לביג, "ביג נסחרת היום במכפיל הון של 0.95 אל מול מול מכפיל 0.72 של מגה אור כאשר לשתי החברות מודל פעולה קרוב מאוד".

ראשית ג.נ אני מושקע קלות בביג וחושב שהיא מתומחרת בחסר.

דבר שני לביג יש חשיפה מאוד מעניינת לשוק האמריקי שאין למגה אור (אחת הסיבות שאני אוהב אותה).

סתם לציין.

לבלעם, (מצטער הייתי חייב)

(מצטער הייתי חייב)

תשמע בדרך כלל אני לא חושף מקורות אבל במקרה הזה בגלל שעלית עלי, אני אתוודה ואומר שהאתון שלך גילה לי הכל

ואם לדבר ברצינות – אז תודה, אני תמיד שמח לשמוע אנשים שמסכימים איתי.

נראה לי שכמות הפעמים שכתבו עליה בחודש האחרון (העסקה במודיעין עם מבני תעשייה + אריאל עם רמי לוי) שווה לכמות הפעמים שכתבו עליה בכל השנתיים האחרונות. לפני חודש ומשהו כשהרצתי חיפוש על "מגה אור" לא מצאתי אפילו כתבה אחת! וזה אחד הדברים שגרמו לי להתלהב ממנה.

לגבי ביג – בהחלט יכול להיות שאתה צודק והיא מתומחרת בחסר – אני לא יודע להגיד. אבל אני חושב שאם זה אכן כך אז האפסייד במגה אור הוא אפילו גבוה יותר. כמו שאני מבין את זה – בגלל שמגה אור היא עדיין קטנה יחסית, פוטנציאל הצמיחה שלה הוא גדול הרבה יותר מאשר של החברות הגדולות האלה. מבחינת ביג החיבור עם מגה אור הוא כנראה לא ממש מהותי ביחס לכלל עסקיה ושווי השוק שלה אבל מבחינת מגה אור החיבור עם ביג מהווה פוטנציאל רציני, כנ"ל גם לגבי רמי לוי.

סופשבוע נעים.

שלום ערך מוחלט,

תודה על הפוסט המעניין .

מספר שאלות :

1. היכן ניתן לראות בדיוק את שער ההמרה של האג"ח ?מהאתר של TASE ראיתי ששער נעילה 122.7 אגורות כלומר פחות מ2 ש"ח. אם לא מדובר על זה ,אז היכן בדיוק ניתן למצוא את הנתון הנ"ל ?

2. לגבי 2 האג"ח הרגילות : כנראה שאני לא מבין / לא מסתכל בנתון הנכון אבל מתוך אתר TASE אני רואה שהריבית על

אגח ב הינה 5.5% ועל אג"ח ג 4.% .שניהם מעל 3%. האם זה לא תשואה ברוטו ? אם לא מה ההבדל ? ואיך לפי

תשואה ברוטו ניתן לדעת האם בעלי החוב בטוחים בהשקעתם כמו שציינת ,מול איזה אחוז השוואת ו/או מה כלל

האצבע בנוגע לגובה התשואה ברוטו שנחשב בטוח ?

מצטער על החפירה , תודה רבה !

למשקיע הנבון,

1) אפשר למצוא את המידע בדוח השנתי של החברה ל2012 – עמוד 28 "נתונים בדבר המרה".

שער ההמרה הוא 11.24 ש"ח והמועד האחרון הוא בשבוע הבא אז ככה שהמרה ככל הנראה כבר לא תהיה.

2) הריבית זה מה שאג"ח מחלק שנה אבל התשואה לפדיון ברוטו היא בעצם מה שמעניין כי זה פחות או יותר מה שתקבל אם תחזיק את האג"ח עד לפדיון. הריבית היא קבועה – היא נקבעת בזמן ההנפקה ולכן לא תלויה בשוק ובמצב החברה, התשואה לעומת זאת מייצגת את הסיכון שהמשקיעים מגלמים לחוב הזה ולכן בחינה שלה יכולה לספק לך מעין מדד ל"איך נתפסת החברה בשוק". אם תסתכל לדוגמא על האג"ח של אידיבי שנמצאת בכותרות (סתם כדוגמא) תראה שהריבית שלו היא 4.4% אבל התשואה ברוטו היא 302%

כל עוד שמדובר ברמות תשואה של מספר אחוזים בודדים – כנראה שהשוק די בטוח בנייר. התקרבות לאזורי תשואה דו-ספרתיים כבר מגלמת סיכון מהותי יותר וברגע שמדובר בעשרות רבות של אחוזים או אפילו מאות – כבר שומעים על זה בחדשות..

תודה על התשובות .

לגבי 1 – אין אפשרות לראות את הנתון הזה באחד האתרים הכלכלים ? רק מהדו"ח ניתן ללמוד על הנתון הזה ?

2 – התשואה לפידיון ראיתי רק בדה מרקר ,בכל אופן האם יש סיבה שאתה לא משתמש בדירוג החברה ע"י מעלות או מדרוג ? או לחלופין ביחס כיסוי ריבית ? החלוקה בין תשואה דו ספרתית לתשואה חד ספרתית לא גסה מידי ?

תודה מראש.

1) אני בדר"כ לא משקיע בא"גח אז ככה שאני לא ממש יודע או זוכר אבל רב הסיכויים שיש אתרים שמפרטים את זה.

2) בדר"כ קוראים לזה תשואה ברוטו (שנתית) אבל יש את הנתון הזה בכל אתר. ולגבי העניין האחרון, אם תחשוב על זה אז בטח תסכים איתי שהשוק הוא הברומטר הכי טוב לשוק וככזה הוא משקלל את כל הגורמים למיניהם – ארועים עדכניים, שמועות וכן גם דוחות דירוג. אם לדוגמא סדרת אג"ח מקבלת הורדת דירוג השוק צפוי להגיב במיידי מצד כשיש בעיה חדשה התשואות של האג"ח יגלמו את זה הרבה לפני שחברות הדירוג יתחילו לזוז – http://www1.bizportal.co.il/article/273501

וככזה הוא משקלל את כל הגורמים למיניהם – ארועים עדכניים, שמועות וכן גם דוחות דירוג. אם לדוגמא סדרת אג"ח מקבלת הורדת דירוג השוק צפוי להגיב במיידי מצד כשיש בעיה חדשה התשואות של האג"ח יגלמו את זה הרבה לפני שחברות הדירוג יתחילו לזוז – http://www1.bizportal.co.il/article/273501

ערך מוחלט, את הערכים של כל האחזקות של מגה אור הוצאת מהדוחות של 2012? אין שםפ טבלה מסודרת, בנית אותה בעצמך, נכון?

למספר 12.

אני לא בטוח לאיזה טבלה אתה מתכוון אבל אם זו הטבלה שבה מופיעים נכסי הנדלן + שיעורי ההוון וכו' אז לקחתי אותה מהמצגת האחרונה שפרסמה החברה. נתתי קישור מובנה בפוסט עצמו אבל בכל מקרה הנה הוא שוב – http://maya.tase.co.il/bursa/report.asp?report_cd=814917-00&CompCd=1450&Type=Pdf

הא, מעולה!! רציתי לעבור על כל הרשימה אבל הם כבר נתנו אותה בתורה מסודרת. תודה על הלינק

ערך מוחלט, במצגת יש רשימה של 12 נכסים בשווי כולל (החלק של מגה אור) של 461M₪. לפי שקף 8 יש לחברה 15 נכסים מניבים כל ששווי הנכסים שלהם אפילו יותר גבוה.איך זה מסתדר?

עוד דבר: בדוח האחרון של החברה רווח והפסד לא כ"כ תואמים למה שהיה בשנים קודמים. אני מניח שזה בגלל IFRS, אבל בעצם, למה יש פה שינוי? יש פה הכנסות מהשכרה לדוגמא עבור שנת 2012 שירדו מ 8181 ל- 3988. הכנסה היא הכנסה, לא? זה לא שערוך…

ערך מוחלט,

קראתי את הפוסט שלך ומאוד התלהבתי, אבל כשניגשתי לדו״ח של רבעון ראשון 2013 שהחברה הוציאה, מאוד הציק לי הנושא של התזרים. בפרט התזרים התפעולי.

בטבלת הנכסים מתוך מצגת החברה לשוק ההון, שאותה גם הבאת בפוסט זה, נראה שהחברה בתזרים חיובי מספק. למרות זאת בדו״ח רבעון ראשון ישנה טבלת צפי תזרימי לשנתיים הקרובות ובה החברה צופה תזרים שלילי מפעילות לפחות עד סוף רבעון ראשון 2015. בתשעת החודשים הקרובים בלבד החברה צופה תזרים תפעולי שלילי של 8.5 מיליון ₪. אם מסתכלים בעיון על הדו״ח באמת רואים שללא רווחים משיערוכים, החברה מפסידה כסף. על פי הדו״ח ב 2013 הסכום לפירעון התחייבויות הוא 45 מיליון ₪. בשנתיים הבאות הסכום יורד ל 35 מיליון ₪ אבל זה מספר עצום. ב 2016 מתחיל פירעון של אג״ח נוסף ואם אני לא טועה הפירעון הצפוי הוא בסביבות 100 מיליון ₪.

יכול להיות שאני מפספס כאן, אבל לי זה נראה שהחברה לא יכולה להסתמך על התזרים מפעילות עם הנכסים הקיימים ועם אלו העתידיים ותהיה חייבת לגייס עוד חוב כדי לתמוך בפעילות. כמובן שאם מגה אור תקלע למצוקה ממשית, היא יכולה למכור נכס או שניים, ולצאת בקלות מכל בור תזרימי, אבל לא נראה שזה המודל שלה.

אשמח לשמוע את ההתייחסות שלך לתזרים של מגה אור.

היי מיקי,

אני מניח שהתייחסת לסעיף "גילוי תזרים המזומנים החזוי" ושבו נתקלת בנתון התזרים השלילי מפעילות שוטפת.

להבנתי יש פה שני נושאים נפרדים – נושא הרווח ונושא המימון.

אם מסתכלים מהצד של המימון הטבלה הזו בעצם באה להראות שהחברה אמורה לעמוד בכל התחייבויותיה על בסיס התזרימים הצפויים.

אז קודם כל אני מוכרח לומר שאין לי ממש מושג מאיפה הביאו את הנתון הזה של 8.5 מ' שלילי מפעילות אבל אני גם לא משוכנע שהוא באמת חשוב.

קודם כל אם תסתכל על אותה הטבלה בשני הדוחות השנתיים הקודמים (2010 ו 2011) תראה שתמיד הצפי היה לתזרימים שלילים מפעילות כאשר בפועל "המזומנים נטו שנבעו מפעילות שוטפת" היו חיוביים.

אם למשל תסתכל על הטבלה בדוח 2011 תראה שתזרים השוטף החזוי ל2012 היה 9.2- מ' כאשר בפועל בשנת 2012 החברה יצרה תזרים חיובי של 13 מ' מפעילות, תמונה דומה אגב תראה גם בשנה לפני.

בנוסף, החברה ממש לאחרונה יצאה בהנפקת זכויות שבסיכוי גבוה תכניס להון העצמי עד סוף השנה עוד 16 מ' ש"ח לפחות (ויותר מ40 מ' במקסימום) וגם זה אמור לסייע לנזילות של החברה ולהביא את המינוף לאזור ה30%. בקיצור – אני ממש לא מומחה למימון בטח ובטח כשזה נוגע לחברות נדלן כמו מגה אור שכל הזמן מחליפות אשראי מקצר לארוך אל מול החזר הלוואות בעלים אבל על פניו אני לא חושב שיש פה איזושהי בעייתיות מיוחדת.

לגבי הרווח של החברה – אני לא רואה כל משמעות לבדוק אותו ללא השיערוכים. מדובר בחברה יזמית ולכן חלק גדול מהרווח שלה מגיע משיערוכים- זה רק הגיוני.

אם נניח שהאספקט התזרימי מכוסה ושהיא יכולה להמשיך ולעמוד בהוצאות המימון שלה מהסעיף הקודם (וכמו שזה נראה כרגע היא יכולה) אז היא יכולה לשמור על כל הנכסים וגם להרוויח מהשכרתם.

הFFO של החברה בשנת 2012 היה 13.6 מ' ואני די משוכנע שתוספת הנכסים (במהלך 2012 + 2013) תביא אותם לFFO גבוה יותר השנה.

ל#15

הטבלה שבמצגת לא מכילה את כל הנכסים של החברה אלא רק את העיקריים שבהם ולכן סך הנכסים שם הוא לא מלא.

כדי לקבל את התמונה המלאה תצטרך לעבור על הדוחות.

וכן השינוי הזה של הIFRS הוא אכן מבלבל, נצטרך להתרגל לצורת הדיווח החדשה ולבחון את התוצאות בהתאם.

היי, ערך מוחלט.

קודם כל תודה על התשובה.

לצערי גם אני לא מומחה במימון ואולי בגלל זה אני רוצה לראות שהכלל הבסיסי של "מכניסים לפחות כמו שמוציאים" עובד. ואם לא בטווח הקצר אז לפחות בטווח הארוך. אני ממש לא רואה את זה בדו"ח. מלבד כמובן בסעיף "גילוי תזרים מזומנים חזוי" אבל מכיוון שלא ברור מאיפה הגיע 8.2 מיליון גרעון תזרימי אני לוקח את הגילוי הזה בעירבון מאוד מוגבל. הייתי מצפה שהם יתנו איזשהו באור לגבי העניין. אני מסתכל על הדו"ח ופשוט ברור לי שהחברה תצטרך לגייס עוד חוב, או הון. לדוגמא הנפקת הזכויות האחרונה השבוע. כנראה לא אחרונה השנה. הבעיה היא שזה גורם לדילול רציני ודוחף את מכפיל הון למעלה.

היי מיקי,

לפני שאתחיל אני אסייג שוב (בפעם המי יודע כמה) ואומר שאני לא מומחה בתחום אבל בכל זאת אנסה להסביר את הדברים מנקודת המבט שלי.

מימון – למיטב הבנתי אין הרבה חברות נדלן מניב (בטח ובטח לא צעירות,יזמיות וצומחות כמו מגה אור) שיכולות לעמוד בהחזרי האג"ח שלהם רק מתוך התזרים השוטף.

רב החברות בשוק מתבססות על מינוף גבוה ולכן ברור שהתזרים המניב לבדו לא יספיק להן כדי לשלם גם את הריבית וגם את הקרן על כל ההלוואות וזה פשוט בגלל שאף אחד לא יתן להם לגייס חוב במח"מ ארוך כלכך.

ולכן ההנחה הרווחת היא שבבוא היום החברות יוכלו למחזר את ההלוואה וע"י כך להמשיך ולהתגלגל, אחרת אף חברת נדלן לא היתה יכולה לעבוד במינוף וכל התחום לא היה קיים.

ברור שכל הסיפור הזה טומן בתוכו סיכון אבל זה כבר משהו שמאפיין את כל התחום – אם מחר יבוא משבר גדול יכול להיות שחברה מסויימת תכנס לקשיים ולא תצליח למחזר את החוב אבל פה נראה לי שכבר נכנסים לתמונה הנכסים ואיכותם. כל עוד שהשוק מעריך שהנכסים של החברה נתפסים כאיכותיים כנראה שלא תהיה להם בעיה למחזר את החוב או לגייס במקרה הצורך חוב נוסף בריבית סבירה.

עכשיו לגבי המסקנות שלך על צורך בגיוס נוסף או הנפקה.

גיוס חוב עתידי בהחלט עשוי לבוא במידה והחברה תרצה להמשיך ולצמוח – על כל נכס שהחברה תרצה להרים היא תצטרך מימון (בדיוק כמו הרחבת הסידרה האחרונה) ולכן מבחינתי אין עם זה שום בעיה.

אם נניח היפוטתית שהחברה תעצור ולא תמשיך לצמוח ולהגדיל את הנכסים אז כנראה שלא יהיה צורך בגיוס חוב נוסף אלא לשם מחזור חובות קיימים וככה לאט לאט החברה תוריד את החוב ותקטין את המינוף – אבל זה רק תאורטי ואני מאמין ומקווה שלא יקרה.

לגבי הנפקת זכויות נוספת קשה לי להאמין שנראה אחת נוספת בטווח הקצר בינוני – זו האחרונה אמורה לספק לחברה בין 16 ל40 מיליון. שים לב שבעלי העניין בחברה מחזיקים מעל %70 מהמניות ולכן בכל הנפקה כזו הם צריכים להביא כסף מהבית.

בכל מה שנוגע לאפקט הדילול של הנפקת זכויות כזו אז אתה צודק – מצד שני כל עוד תבחר להשתתף ולממש את הזכויות לא תדולל. עדיין אני מוכרח להודות שדי הופתעתי ממבנה ההנפקה ואני מתכוון בעיקר לעניין מחיר המימוש המשתנה של האופציות שיביא לכך שרב הציבור כנראה יבחר לממש אותן עוד השנה. עניין ההשפעה על מכפיל ההון הוא אכן החלק היותר בעייתי – פה ההנפקה באמת "אוכלת" חלק מהאפסייד וזה קצת מבאס. אני מניח שתמורת ההנפקה עד סוף השנה תהיה כ16 מ' אל מול גידול בהון העצמי של כ40 מ' ולכן עדיין מכפיל ההון צפוי להשתפר רק שפחות ממה שקיויתי כשכתבתי את הפוסט.

נקודות נוספת ששווה לשים לה אליהן:

1) בשלוש השנים האחרונות התזרים השוטף מפעילות היה חיובי: 2010 -> 6.8 מ' \ 2011 -> 5 מ' \ 2012 -> 13.7 מ'.

2) ילין לפידות ממשיכה להגדיל את האחזקה שלה בחברה – בחודש מאי הם הוסיפו וקנו מניות בסך של 230 א' ש"ח נוספים (שער 850-900).

ערך מוחלט, בעיה נוספת שאני רואה, בגלל הרעב של החברה במימון כדי לקדם את היכולת של החברה להתגלגל, היא יכולה תיאורטית לבצע הנפקת זכויות נוספת שבה הדילול יכול להיות גדול מאד…

שלום ערך מוחלט

מה המלצתך לגבי הזכויות:

1. ניצול מלא לזכויות

2. הוראת מכירה לזכויות

3. לא למכור ולא לנצל

תודה מראש

קראתי בעניין רב את מאמרך – תודה על ההשקעה והשיתוף.

יש לחברה גם אופציה מעניינת לחובבי המינוף (אפ 2), רק כדאי לשים לב שמחיר המימוש שלה משתנה ולא קבוע (ולכן מוצג באופן מטעה באתרים הכלכליים השונים).

מחיר המימוש הוא 850 אג' *עד* 15.12.13, ו-1,200 אג' לאחר מועד זה ועד לפקיעה (יוני 2017).

http://maya.tase.co.il/bursa/report.asp?report_cd=820968

שלום,

אנליזה יסודית יפה ומענינת. הסחירות מתסכלת. החלטתי לא לגעת. אולי בגלל שמחזיק ברמי לוי בנתח מהותי מהתיק וברווח גדול…

אני סקרן בקשר ליתר השקעותיך. האם יש מניעה מבחינתך לפרסם אותה

תודה

מה עם סיכום שנה?

שלום קוראים לי חיים ואני קורה את הבלוג שלך כמעט שנה.. אני לומד על השקעות ערך כמעט שנתיים ולאחרונה החלטתי לנסות לקפוץ למים ולהתחיל להשקיע בצורה עמצאית.. בכל אופן נתקלתי בחברה בשם אביב ארלון עי מסנן המניות של כלכליסט החברה עוסקת בקניית נכסים השבחתם והשכרתם ועושה את זה טוב..(ממש כמו מגה אור) לחברה יש מכפיל הון נמוך מ0.6 מכפיל רווח נמוך מ 3 ותשואה על ההון גבוה מ20% החברה נמצאת לקראת תקופה טובה לדעתי כי היא מפתחת כרגע פרוייקט רציני בסרביה שלדעתי יגרום לנתונים האלו אפילו עוד יותר לרדת ומשמעותית מאוד..קראתי חלק מהדוח האחרון שלה ואני דיי משוכנע שזה השקעה נבונה..רציתי לשאול מה אתה חושב על החברה האם אתה חושב שיש לה פוטנציאל טוב כמו שהיה למגה אור?